아이엠(iM)증권은 14일 해성디에스(195870)에 대해 메모리 기판 부문의 흑자 전환과 자동차용 리드프레임 매출 확대에 힘입어 내년 실적이 큰 폭으로 개선될 것으로 전망하며, 투자의견 ‘매수’를 유지하고 목표주가를 기존 6만6000원에서 6만7000원으로 상향했다. 해성디에스의 지난 13일 종가는 5만5100원이다.

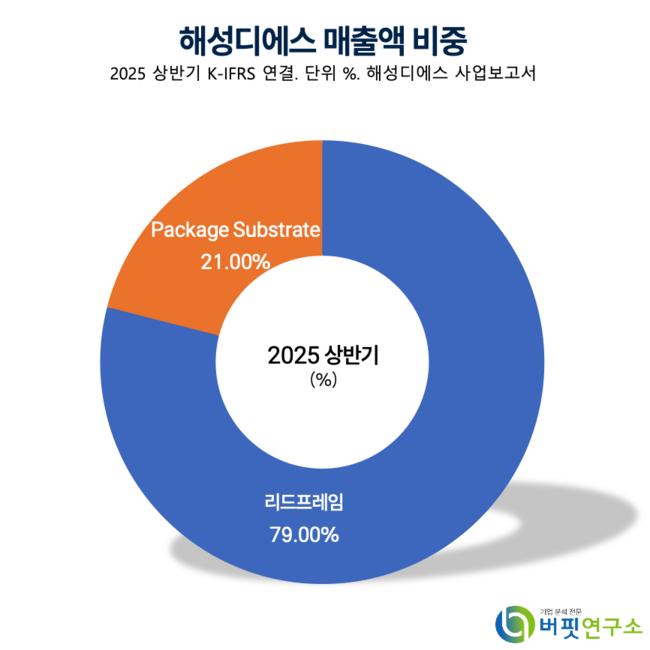

해성디에스 매출액 비중. [자료=버핏연구소]

해성디에스 매출액 비중. [자료=버핏연구소]

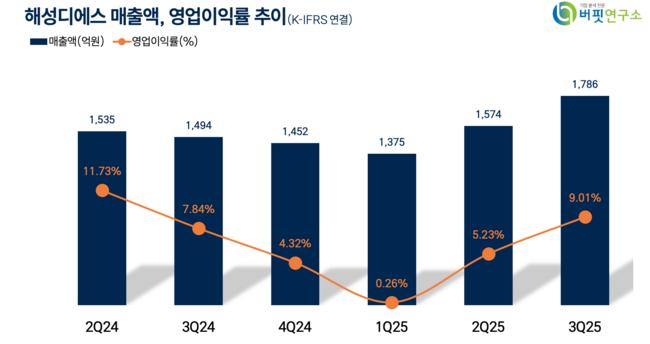

송명섭 iM증권 애널리스트는 “4분기 영업이익은 메모리 기판 매출 증가와 적자 탈피로 전분기 대비 21% 증가한 195억원을 기록할 것”이라며 “2026년 영업이익은 리드프레임 원재료가 안정되고 제품 판가가 인상되며 메모리 기판의 흑자 전환이 더해져 올해 대비 79% 늘어난 790억원에 달할 전망”이라고 밝혔다.

그는 “4분기 리드프레임 매출은 조업일수 감소로 소폭 줄지만, 메모리 기판 매출은 전분기 대비 9% 늘어난 400억원 수준”이라며 “DDR5를 중심으로 국내외 고객사향 1A·1B 나노 공정 물량이 증가하면서 메모리 기판 부문이 손익분기점(BEP)에 도달할 것”이라고 설명했다.

이어 “리드프레임 재료 가격 안정과 제품 판가 인상에 따라 4분기 영업이익률은 9.0%에서 10.9%로 개선될 것”이라며 “중국 전기차 시장 성장과 유럽의 회복세로 자동차용 반도체 리드프레임 수요도 개선되고 있다”고 덧붙였다.

송 애널리스트는 “고대역폭 동기식 메모리 규격 디디알5(Dynamic Double Data Rate 5·DDR5) 기판 매출은 2026년 860억원으로 올해 대비 49.6% 증가할 것”이라며 “1나노급 후속 공정 1비(1B) 나노 제품의 양산 본격화와 중국 고객향 신규 공급 개시로 메모리 기판 실적 개선이 지속될 것”이라고 분석했다.

또한 “현재 주가는 2026년 예상 주당순자산가치(BPS) 대비 1.5배 수준으로, 이는 과거 10년 평균 밸류에이션과 동일하다”며 “2026년 기준 실적 개선과 글로벌 반도체 시장 성장세를 고려할 때 역사적 중간 배수 이상을 적용해 산정한 목표주가 6만7000원이 적절하다”고 평가했다.

해성디에스의 내년 실적은 매출액 7335억원, 영업이익 790억원(전년동기대비 +79%), 순이익 635억원으로 추정됐다. 영업이익률은 10.8%로 올해(6.8%) 대비 4.0%p 개선될 것으로 예상된다.

해성디에스는 지난 2014년 설립된 반도체 패키징 소재 기업으로, 리드프레임과 패키지 기판을 제조·공급하고 있음. 주요 고객은 인피니언, 에스티마이크로, 삼성전자, SK하이닉스 등이며, 자체 도금기술과 릴투릴 생산방식으로 생산 효율과 친환경 공정을 강화하고 있음.

해성디에스 매출액, 영업이익률 추이. [자료=버핏연구소]

해성디에스 매출액, 영업이익률 추이. [자료=버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>