IM증권이 14일 HMM(011200)에 대해 글로벌 무역 갈등 해소 여파가 컨테이너선 인도량 증가에 따른 공급 과잉 추세를 상쇄하기에는 부족할 것이라며 투자의견 '홀드'를 유지하고, 목표주가를 2만1000원으로 '하향'했다. HMM의 전일종가는 2만원이다.

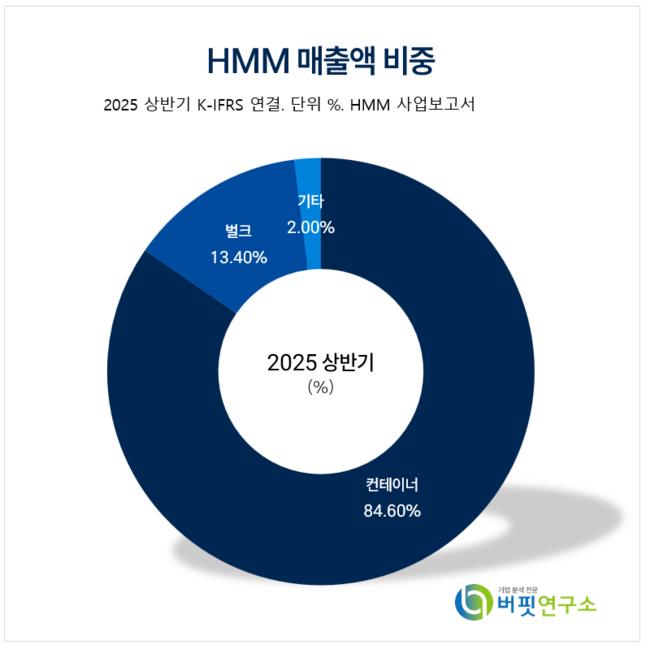

HMM 매출액 비중. [자료=HMM 사업보고서]

HMM 매출액 비중. [자료=HMM 사업보고서]

이서연 IM증권 애널리스트는 HMM의 3분기 연결 실적 매출액 2조7064억원(전년동기대비 -24%), 영업이익 2968억원(전년동기대비 -80%)이 시장 기대치에 부합했다고 말했다.

컨테이너 부문 실적은 매출액 2조3409억원, 영업이익 2875억원을 기록했다. 3분기 상하이컨테이너 운임지수(SCFI)는 평균 1481pt를 기록하며 전년동기대비 -52% 하락했다. 시황 약세에 따른 운임 하락이 실적 감소의 주 원인이다. 또 선대 확장에 따라 가동 선복량(BSA)는 전년동기대비 14% 확대됐으나 미중 관세 갈등 영향으로 수송량은 4% 증가에 그치며 적취율 감소 역시 존재했다.

벌크 부문은 매출액 3160억원, 영업이익 45억원을 기록했다. 3분기 평균 발틱운임지수(BDI)는 1978pt로 예상 대비 강세를 시현했으나, 적은 단기(spot) 노출도로 실제 영향력을 제한적이었다. 또 사내복지기금 출연 관련 일회성 판관비가 반영되며 영업이익 역시 전분기대비 하락했다.

이서연 애널리스트는 "10월 중국의 입항 수수료 부과에 따른 공급 축소 우려와 함께 국경절 수요가 쏠리면서 SCFI는 1551pt까지 단기 반등을 시현했다"며 "그러나 11월 미-중 무역 갈등 휴전에 따른 입항 수수료 연기와 진전 및 비수기 진입에 따라 향후 SCFI는 제자리를 찾을 것으로 전망한다"고 전했다.

끝으로 "글로벌 무역 갈등 해소는 향후 수요 회복에는 일부 긍정적으로 작용할 전망이나 컨테이너선 인도량 증가에 따른 공급 과잉 추세를 상쇄하기에는 부족할 것으로 판단한다"며 "운임 하락 국면에서 주가 방어를 위해서는 추가 주주환원 집행 등 신규 모멘텀이 필요하다"고 마무리했다.

HMM은 일반화물, 냉동화물 등 다양한 화물의 물류 서비스를 제공하며, 초대형 컨테이너선과 원유운반선(VLCC)으로 전문 물류솔루션을 제안하고 있다. 현재는 메탄올 연료 추진 컨테이너선 발주, 친환경 연료유 협약 등 친환경 경쟁력을 확보하기 위해 노력하고 있다.

HMM 매출액 및 영업이익률 추이. [자료=버핏연구소]

HMM 매출액 및 영업이익률 추이. [자료=버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>