NH투자증권은 9일 기업은행(024110)에 대해 대표적인 고배당 은행주이지만 강화된 배당소득 분리과세 요건을 충족하기 위해서는 기존 자본정책의 조정이 필요하다며 투자의견 ‘매수’를 유지하고 목표주가를 2만6500원으로 상향했다. 기업은행의 전일 종가는 2만900원이다.

정준섭 NH투자증권 연구원은 “기업은행은 주주환원을 자사주가 아닌 배당으로만 시행하는 구조로 개인 투자자에게 선호도가 높다”며 “주가 상승에도 불구하고 내년 예상 주당배당금(DPS) 1076원을 기준으로 여전히 5%대 배당수익률이 유지되고 있다”고 분석했다.

이어 “그러나 분리과세 적용을 받기 위해서는 ‘전년 대비 배당금 10% 증가’가 필요하지만, 현재 자본정책(최대 배당성향 35%)을 적용할 경우 증가율은 1% 수준에 그쳐 요건 충족이 어렵다”고 설명했다.

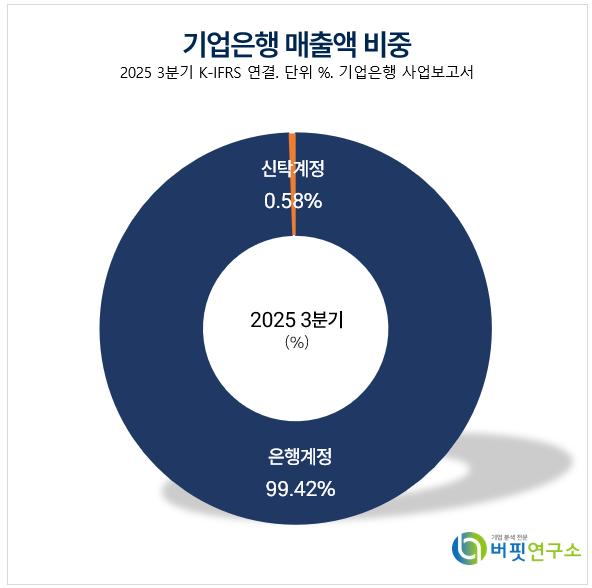

기업은행 매출액 비중. [자료=버핏연구소]

기업은행 매출액 비중. [자료=버핏연구소]

그는 “기업은행이 분리과세 기준을 충족하려면 △전년 대비 순이익의 의미 있는 증가 △보통주자본비율(CET1) 비율 12% 달성을 통한 배당 여력 확대 △기존 자본정책 상단 조정 등을 통해 배당을 보다 적극적으로 늘리는 방안이 필요하다”며 “2025~2026년 이익 증가율이 제한적인 만큼 사측의 정책 수정이 가장 현실적인 대안”이라고 강조했다.

기업은행의 실적 전망은 비교적 안정적이다. NH투자증권은 2025년 지배순이익 2조7100억원, 2026년 2조7860억원을 예상했으며, 순이자마진(NIM)은 2024년 1.79%에서 2025년 1.65%로 소폭 하락 후 안정화될 것으로 내다봤다. 신용비용(Credit Cost) 역시 0.55% 수준에서 관리될 전망이다.

끝으로 “기업은행은 중소기업 대출 비중이 높아 경기 민감도가 존재하지만, 정부가 최대주주(지분 68.5%)라는 점에서 주주환원 축소 가능성은 제한적”이라며 “정책금융 수행이라는 구조적 특성에도 불구하고 고배당 기조는 유지될 것”이라고 평가했다.

기업은행은 1961년 중소기업 정책자금 공급을 위해 설립된 국책은행으로, 전체 은행권 중소기업 대출의 23%를 담당하고 있다. 높은 중금채 조달 비중과 중소기업 여신 중심 포트폴리오로 경기 영향을 더 크게 받는 구조지만, 안정적 배당 성향과 정부 대주주의 존재가 밸류에이션 하단을 지지하는 요인으로 작용한다.

기업은행 매출액 및 영업이익률. [자료=버핏연구소]

기업은행 매출액 및 영업이익률. [자료=버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>