상속세를 많이 부과하면 좋다고 생각하는 사람들이 많다. 복지국가로 소문난 스웨덴도 그런 사람들이 살았던 나라다. 상속세율을 70%로 높여서, 부자의 자녀들이 불로소득을 가져가는 세대승계를 막고, 국가의 세수 증대를 통하여 소득의 재분배를 이룰 수 있다고 믿었다. 스웨덴 사람들의 이런 즐거운 상상의 과정을 숫자로 살펴보면 대략 다음과 같다.

1983년 상속세율 70%

1984년 제약 회사 Astra의 설립자의 미망인인 Sally Kistner 사망

2004년 배우자에게 적용되던 상속세율 0%

2005년 상속세율 및 증여세율 0%

사진: Anders Ydstedt, Amanda Wollstad, “Ten years without the Swedish inheritance tax: Mourned by no one – missed by few” December 2015,

사진: Anders Ydstedt, Amanda Wollstad, “Ten years without the Swedish inheritance tax: Mourned by no one – missed by few” December 2015,

그동안 도대체 어떤 일이 벌어진 것일까? 1983년에 스웨덴의 상속세율은 70%에 이르렀고, 배우자와 자녀들에게 적용되었다. 제약 회사 Astra의 설립자의 미망인인 Sally Kistner가 1984년 사망했을 때 그녀의 부동산은 3억 크로나(SEK, 오늘날의 환율로는 3천6백만 달러)의 가치가 있었다. 대다수의 재산은 Astra의 주식으로 묶여 있었고, 주식 가치는 Kistner가 사망한 시점의 시가로 평가되었다.*

그러나 주식 시장은 상속세를 납부하기 위해 상속인이 주식 소유권의 상당 부분을 매각해야 하고 매각이 잔여 주식 가치에 악영향을 미칠 것이라는 사실에 바로 반응하였다. 그래서 주식 가격이 마치 돌덩이처럼 내려앉았고, 양도소득세(capital gains tax)와 함께 미리 결정된 상속세(inheritance tax)가 상속재산의 총 자산 가치를 초과했다. 결국 그들은 파산했고 한때 스웨덴에서 가장 많은 재산 중의 하나였던 재산의 상속자들은 한 푼도 없이 스웨덴을 떠났다.

이에 겁을 먹은 다른 기업가들은 그들의 재산과 사업을 가지고 스웨덴을 떠나는 것을 선택했다.** Astra 사건을 전후하여, 우유팩의 선구자 Tetra Pak의 설립자인 Ruben Rausing, 세계적인 가구회사 IKEA의 설립자 Ingvar Kamprad 및 건설업에 기반을 둔 산업자본가 Fredrik Lundberg는 모두 스웨덴 세무 정책으로 인해 이민을 선택했다.*** 유명한 발렌베리(Wallenberg) 가문은 핵심 사업을 미래를 확보하기 위한 재단을 설립하고 기금으로 바꾸어 스웨덴에 남았다.****

경제의 동력이 되어온 기업들이 떠나자 전체적인 세금수입이 갈수록 줄어들었고,***** 다급해진 사회민주당 정부(Social Democrat government)는 2002년 ‘소유’에 대한 세금을 조사 평가하기 위하여 의회에 조사를 의뢰했다. 2004년 9월 사회당, 녹색당 및 좌파 당국은 2005년 예산법안에 대한 뉴스를 발표했는데, 그들은 상속 및 증여세를 모두 폐지하기로 합의했다는 것이었다.****** 이리하여 2005년에 상속세와 증여세는 폐지되고,******* 스웨덴 사람들의 상속세 70%에 대한 즐거운 상상은 막을 내리게 되었다.

재미있는 것은 2004년 당시 정부가 상속세와 증여세를 폐지하면서 “이것은 세대승계를 촉진할 것이다(which will facilitate generational succession).”라고 발표했다는 것이다. 부에 대한 세대승계는 그동안 사람들이 심정적으로 가장 받아들이기 어려웠던 부분이었다. 그런데 정부가 나서서 세대승계를 적극 지지한다고 앞장을 선 것이다. 상속세율이 70%에서 0%로 바뀐 뒤에 떠나간 기업들은 대부분 다시 조국 스웨덴으로 돌아 왔다. 사람들은 상속세율 0% 세제를 ‘더 똑똑한 세금제도’라고 부른다.******** 그렇다면 상속세율 70% 세금제도는 ‘바보 세금제도’라고 불러도 될 것 같다.

자료: Anders Ydstedt, Amanda Wollstad, “Ten years without the Swedish inheritance tax: Mourned by no one – missed by few” December 2015,

자료: Anders Ydstedt, Amanda Wollstad, “Ten years without the Swedish inheritance tax: Mourned by no one – missed by few” December 2015,

0.7대 0.0

별 것 아닌 것 같아도 위 두 숫자가 인간의 삶과 국가의 존재에 던지는 의미는 크다. 그런데 그 의미를 깨닫는데 사람들은 많은 시간을 소비한다.*********

[주석] (원 칼럼 게재 당시인 2018.07.04.에는 각주 4의 자료만 표기했으나, 독자의 오독이 발견되어 2021.06.04.에 다른 부분을 보충하여 설명함)

* Anders Ydstedt, Amanda Wollstad, 아래 자료, 8면. 당시 Astra 주식에 대한 구체적인 가치 평가는 당시 스웨덴 상속세법에 의하여 평가될 것이다. 한국의 경우, 현재 문제되고 있는 삼성 관련 상속 주식에 대한 가치 평가는 「상속세 및 증여세법」 제63조에 규정에 따라 행해지게 된다.

** 한 독자가 이 부분을 “당시 스웨덴 기업이 겁을 먹고 떠나지 않았다”고 오독하는 경우가 있어서 오해가 없도록 좀 더 보충하여 설명한다. 스웨덴의 상속세는 그 파괴적인 영향 때문에 사업가들에게 큰 부담이 되어 왔다. 상속세의 파괴적인 영향의 전형적인 예는 모든 자산(assets)이 부동산(property)에 묶여 있었기 때문에 생존 배우자가 더 이상 무겁게 세금이 부과된 집에서 살기가 어렵게 된다는 것이었다. 이러한 일들은 통상적인 것이었고, 심지어는 상대적으로 낮은 금액의 세금도 엄청난 개인적 피해를 초래할 수 있었다. 이것은 아마도 부분적으로 스웨덴 사람들이 다른 나라에 비하여 상대적으로 쉽게 이용할 수 있는 자금을 거의 가지고 있지 않기 때문일 수 있었다. 스웨덴에서는 가계저축률 또한 낮은데, 그것은 아마도 집단 복지 시스템에 대한 높은 신뢰와 광범위한 사회 안전망 때문일 수 있다. (Anders Ydstedt, “Fiscal Lessons: Ten Years Without the Swedish Inheritance Tax”, May 22, 2016, http://worldtaxpayers.org/2016/09/fiscal-lessons-ten-years-without-the-swedish-inheritance-tax/ (2021.05.29. 검색))

상속자산의 70%(물론 상속세 최고세율을 말한다)에 해당하는 상속세가 부과 되었는데, 저축해 둔 현금도 많지 않고, 빌릴 수 있는 돈도 한계가 있다면, 상속 부동산이나 금융자산을 팔아야 하지 않겠는가? 실제로 상속세가 기업의 자본을 너무 많이 빠져나가게 하여 회사의 미래 발전이 위험에 처하게 되는 것은 드문 일이 아니었다. 예기치 않은 부동산의 분산(unexpected estate distributions)으로 인해 때때로 회사가 해체되기도 하였다. 이런 상황에서 스웨덴 사업자들은 대부분 상속세에 대한 두려움을 갖지 않을 수 없을 것이다. 그래서 스웨덴 상속세 문제를 연구한 Anders Ydstedt와 Amanda Wollstad는 “많은 기업가들에게, 상속세에 대한 두려움은 기업가들이 승계와 관련된 다른 중요한 문제들에 집중하는 것을 완전히 사라지게 할 정도로 장애물이 되었다(For many business owners, fear of the inheritance tax constituted such an obstacle that focus on other important matters related to succession was utterly lost)”라고 분석하고 있다. (Anders Ydstedt, Amanda Wollstad, 아래 자료, 12면)

세금이 높아질 경우 기업가들이 어떤 행동을 취하는지는 지역에 따라 다를 수 있다. 스웨덴의 Astra 사건 이후의 자료를 가지고 있지 않기 때문에, 다른 유럽의 사례를 가지고 살펴본다.

프랑스의 경우 프랑수아 올랑드(François Hollande)는 2012년 대선에서 100만 유로(약 13억4600만원) 이상 고소득자에게 75% 세율의 부유세를 매기겠다는 공약을 걸고 대통령에 당선된 후 2013년에 부유세를 실시하였다. 그 결과 2013년 8월까지 100여개의 프랑스 기업들이 세금을 낮출 목적으로 스위스에 회사를 설치하는(원문에 ‘set up’으로 되어 있는데, 아마도 회사를 이전하는 것도 포함되었을 것으로 생각된다) 것을 선택했고, 그 중에는 대기업 외에 중소기업이나 자회사들도 있었다. (Ulrika Lomas, “Switzerland Lures French Businesses With Low Taxes”, Tax-News.com, Brussels, 19 August 2013, https://www.tax-news.com/news/Switzerland_Lures_French_Businesses_With_Low_Taxes____61758.html (2021.05.29. 검색)) 또한 고액급여를 받는 관리자들(well-paid manager)을 스위스로 이동시키기도 한다. (Leo Schelbert, Historical Dictionary of Switzerland, Rowman & Littlefield Publishers, 2014, 118면)

유럽은 동양과는 달리 이해관계에 따라 더 쉽게 사업장을 옮기는 풍토가 있다. 유럽에 가보면 프랑스의 세금이 올라가니 그럴듯한 기업이 왜 순식간에 세금 부담이 낮은 스위스로 사업장을 이전하는지 쉽게 알 수 있다. 필자는 이것이 풍토나 정서가 다르기 때문인 것으로 생각하고 있다.

Anders Ydstedt와 Amanda Wollstad에 의하면, 2004년 상속세 폐지(각주 6, 7 참조) 후에 떠났던 기업들이 돌아왔고, 또한 외국에 숨겨져 있던 자본들도 돌아왔다. (Anders Ydstedt, Amanda Wollstad, 아래 자료, 19면) 필자는 이러한 기업가들의 행위는 자연스러운 것으로 생각한다. 스웨덴에서 상속세제가 사람들에게 두려움의 대상이 되는 것을 넘어서 당시 사람들의 수명에도 영향을 끼쳤다는 연구도 있다. (Eliason, M. and H. Ohlsson, “Living to save taxes”, Working Paper 2007-8, Uppsala University, 2007, 현진권, “복지천국의 나라, 스웨덴의 불공평한 세금제도: 2005년 상속·증여세 폐지”, KERI Brief 13-11, 4면에서 재인용)

이러한 여러 사정들을 종합적으로 고려해보면, 세금, 그것이 상속세이든 부유세이든 가업을 상실하는 두려움을 줄 정도로 높고, 특히 실제로 Astra 같은 사건이 발생한 후에는 기업들이 겁을 먹지 않을 수 없고, 그 중 일부는 그 나라를 떠난다고 생각하는 것이 합리적인 판단일 것이다. 또 강단 있는 기업가들은 항의의 의사표시로 그 나라를 떠날 수도 있을 것이다. 스웨덴 상속세 관련 자료를 상세히 검토하지 않거나 유럽의 기업풍토를 잘 이해하지 못하고 있으면, “왜 기업들이 겁을 먹고 떠났다고 하느냐” 하는 의문이 생길 수도 있을 것이다. 대기업이 나라를 떠나는 것은 대서특필 되지만 중소기업이 떠나는 것은 대체로 뉴스에도 잘 나오지 않는다. 필자는 기사화 되어 알려진 기업보다 더 많은 기업들이 스웨덴을 떠났거나 자본을 도피하였을 것으로 생각한다.

*** 이 문장은 이들 기업이 스웨덴의 ‘세무 정책’(이하 ‘조세 정책’이라 한다) 때문에 스웨덴을 떠났다고 분명히 명시하고 있는데도 불구하고, 한 독자가 우유팩의 선구자 Tetra Pak의 설립자인 Ruben Rausing는 1969년에, 세계적인 가구회사 IKEA의 설립자 Ingvar Kamprad는 1973년에 스웨덴을 떠났다는 것을 이유로 이들이 1984년 Astra 사건 발생 전에 스웨덴을 떠났기 때문에 필자가 사실관계를 오해한 것으로 오독하는데, 이해하기 어려운 일이다. 아마도 다른 사정이 있어 보인다. 이 문장과 다음 문장은 Astra 사건과 관련 되어 있는 스웨덴 기업들의 조세플랜(Tax planning)의 실천 내용을 간단히 언급하는 것이기 때문에 Astra 사건 이전의 일을 왜 여기서 언급하느냐고 독자들이 오독하지 않도록 해야 할 것이다.

참고로, IKEA의 설립자 Ingvar Kamprad는 1982년 이케아의 본사를 네덜란드로 옮겼다. 높은 법인세와 상속세를 피하여 살아남기 위한 것으로 생각된다. 조세 정책이 불리하게 바뀌는 경우에 기업가들은 자신에게 유리한 선택을 하게 된다. 조세플랜이라는 개념에 친숙하지 않는 독자들은 기업의 조세플랜의 원인이 되는 ‘조세 정책’에 대하여 그다지 유의하지 않고 읽을 수도 있을 것이다. 조세플랜을 전제로 하고 조세 정책이라는 용어에 유의하면서 읽으면 오독하지 않게 될 것이다. 독자들의 오독 여지를 줄이기 위하여 원칼럼의 문장에 "Astra 사건을 전후하여,"라는 자구를 추가하였다.

상속세와 증여세 폐지 법안이 스웨덴 국회에서 논의될 때 자유당 의원 Anna Grönlund Krantz는 세금이 가족 기업의 세대 승계를 어떻게 더 어렵게 만드는지에 대해서 언급했다. “우리는 수년 동안 스웨덴 기업에 대한 상속세 및 증여세의 결과를 목격해 왔다. 낚시 릴을 만드는 ABU와 같은 회사는 예전에는 스웨덴 가족 사업(Swedish family business)이었지만 상속세와 증여세 덕분에 끝나고 외국인 손에 들어갔다. 상속세와 증여세를 피하기 위해 해외로 이주한 다른 주목할 만한 회사로는 IKEA와 Tetra Pak이 있다. 그들이 스웨덴에 머물렀다면 회사가 살아남지 못했을 것이다. 따라서 상속세가 부과되기 전에 떠나는 것이 회사들이 장기적인 소유권을 유지할 수 있는 해결책이었다.” (Anders Ydstedt, Amanda Wollstad, 아래 자료, 14-15면)

**** 이에 관한 자세한 내용은 Anders Ydstedt, Amanda Wollstad, Ten years without the Swedish inheritance tax: Mourned by no one – missed by few, December 2015, 8면 이하 참조. https://www.svensktnaringsliv.se/migration_catalog/Rapporter_och_opinionsmaterial/Rapporter/inheritance-taxpdf_636574.html/BINARY/Inheritance%20tax.pdf (2018.07.02. 검색). 참고로, 발렌베리(Wallenberg) 가문은 1917년, 1960년, 1963년에 세 개의 재단을 세우고, (위의 자료, 10면) 가중되어 가는 조세문제와 사회주의적 경향으로 나아가는 사회의 변화에 대비하였다. 기업 활동 관련 세율이 높거나 가파르게 오르는 시기에는 기업가의 입장에서는 높은 조세 부담을 피하기 위한 조세플랜을 하는 것은 자연스러운 일이다. Anders Ydstedt와 Amanda Wollstad는 당시 스웨덴 기업들이 취한 조세플랜으로 재단을 설립하여 스웨덴에 남는 것과 스웨덴을 떠나는 것 두 가지 형태를 제시하고 있다. (위의 자료, 9-10면)

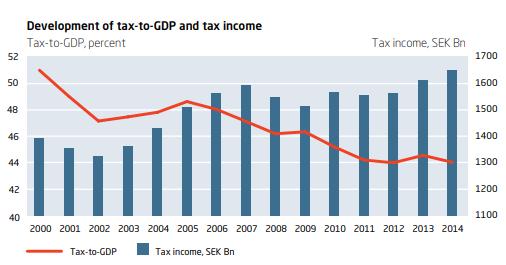

***** 이와 관련하여, 한 독자가 흥미로운 OECD통계를 제시했는데, 이 통계에 의하면 Astra 사건 이후 외형적으로 스웨덴의 전체적인 조세수입은 증가하고 있다. 그러나 이 통계에 의하여 당시 스웨덴의 조세수입이 기업들이 국가를 떠나지 않은 것과 대비하여 실질적으로 줄어들지 않고 증가했다고 추단하는 것은 다소 무리가 있어 보이며, 오히려 당시 스웨덴 정부가 지속적으로 실질적인 조세수입이 줄어들고 늘어날 가능성이 적기 때문에 2002년 당시 상속세 폐지를 위하여 조사를 시작하였고 2년여의 연구와 조사를 거쳐서 상속세를 폐지한 것이라고 보는 것이 더 합리적이라고 생각된다.

OECD 통계를 시계열적으로 살펴보면, 전체적인 조세의 수입(Total tax revenue)은 Astra 사건 직후인 1985년에는 433,474백만(대략 4천300억) 크로나였는데 상속세 등 세제 조정 검토를 시작한 2002년에는 1,170,019백만(대략 1조1천억) 크로나로 증가하였다. (Details of Tax Revenue – Sweden, OECD. Stat, https://stats.oecd.org/Index.aspx?DataSetCode=REVSWE (2021.05.29. 검색)) 그러나 Anders Ydstedt와 Amanda Wollstad가 제시한 스웨덴 기업연합회(Confederation of Swedish Enterprise)가 2014년에 제출한 보고서에 의하면, 2000년, 2001년, 2002년까지 스웨덴의 조세수입(Tax income)이 감소한 것을 볼 수 있다. (Anders Ydstedt, Amanda Wollstad, 앞의 자료, 19면 참조) 조세수입에 대한 스웨덴 기업연합회 통계와 OECD 통계는 모두 신뢰도가 높은 자료이나, 구체적인 숫자가 달라서 그 사정을 좀 더 살펴봐야 정확한 내용을 알 수 있을 것으로 생각된다. 아마도 기업연합회가 사용하는 조세수입(Tax income)과 OECD가 사용하는 전체적인 조세의 수입(Total tax revenue)에 포함되는 조세의 내역이 다르기 때문일 것으로 추측해 볼 수 있다. 여기서는 OECD통계에 대하여 더 살펴본다.

조세의 수입이라는 것이 매년 일정한 모습을 가질 수 없기 때문에 시계열적으로 자료를 살펴봐야 한다. 그러나 단순히 시계열적인 숫자가 증가하는 것만 가지고 무슨 일이 어떻게 진행되고 있는지 알 수 없다. 숫자는 본질을 밝혀내는 단서가 되기도 하지만 때로는 본질을 묻어버리는 도구도 될 수 있기 때문이다. 과연 상속세가 높게 유지되어도 전체적인 세수가 정부가 필요한 만큼 지속적으로 더 늘어날 수 있었는지가 문제이다.

기업이 국가 경제의 동력이 된다는 점은 부인하기 어렵다. 나라마다 사정이 다를 수 있지만 중소기업보다는 대기업이 국가 경제를 견인하는데 더 큰 역할을 하고 있다. 스웨덴이 증세를 통한 복지 정책을 시행하자 기업들은 조세플랜을 세우지 않을 수 없었고 그것이 다양한 형태로 나타났다. 전체적인 세금의 증가 여부에 관련되는 요소가 매우 많기 때문에 어느 하나만 가지고 판단하기 어렵다.

횡단면적으로 보면, 조세의 큰 부분을 담당하던 대기업 몇 개가 떠나면 전체적인 세금은 이전보다 줄어들게 된다. 예컨대 삼성전자는 전 세계에 2017년 15.1조원, 2018년 17.8조원, 2019년 9.6조원의 세금을 내었는데, 그 중에서 한국에 2017년 81%, 2018년 86%, 2019년 69%를 조세 공과금으로 납부했다. 공과금을 제하고 나면 삼성전자의 세금납부액이 된다. 만약 삼성전자가 본사를 외국으로 이전하면 한국에서 이 비율로 세금을 거둘 수는 없는 것이고, 한국에서는 전체적으로 매년 줄어진 세금만큼 조세수입이 감소하는 것이다. 이 외에 한국에 본사가 있기 때문에 더 많은 직원을 한국에서 고용하고, 수많은 한국의 부품 기업들이 납품을 하게 되고, 부품 기업들의 직원들이 월급을 받는다. 법인세뿐만 아니라 관련 직원들의 소득세와 더 나아가 그들이 물건을 살 때 내는 부가가치세나 심지어는 지방세조차도 부분적으로 삼성전자가 한국에 있기 때문에 내는 것이라는 것을 감안하면, 기업이 한 국가를 떠남으로써 많은 실질적 조세 감소가 발생할 수 있다.

그러나 시계열적으로 보면, 해마다 인플레이션의 증분이 있을 수 있고, 새로운 기업의 설립으로 인한 조세의 증가도 있을 수 있다. 또 상속세가 수인하기 어려운 정도에 달했다고 해서 바로 모든 기업이 일시에 국가를 떠나는 것도 아니다. 오히려 높아진 상속세와 법인세 때문에 (1990년대 초반의 스웨덴 경제위기로 인한 1991년 조세개혁이 있기 전에 법인세 한계세율은 57%였다. 조세개혁으로 57%에서 30%로 낮아졌다. 은민수, “복지국가의 조세정치:영국과 스웨덴의 조세개혁을 중심으로”, 사회복지정책, 제39권 제2호, 2012, 141면; 오건호, “스웨덴 조세·재정체계의 형성과 변화”, 스칸디나비아연구 제14호, 2013, 34면 참조) 전체적인 관련 세금이 증가할 수도 있다. 또한 해마다 기업의 영업실적이나 상속재산 가치의 변동에 따라서 국가의 조세수입이 달라질 수도 있다. 예컨대 현대자동차는 2016년 법인세를 1조 원 이상 내다가 2018년에는 세금이 6,176억 원으로 줄었다. 해당 회계연도의 업황에 따라 세율이 같아도 세금 액수가 달라진다. 또한 스웨덴의 상속세는 1983년 최고 세율 70%로 절정에 달한 후에 세율이 1987년에 60%, 1992년에 30%로 줄어졌다가, 2004년(관점에 따라서는 2005년, 각주 6, 7 참조)에 완전히 폐지되었다. (Anders Ydstedt, Amanda Wollstad, 앞의 자료, 42면 참조) 경기침체도 조세수입에 영향을 준다. 또한 납세 인구의 변화나, 증가하는 글로벌 경쟁이나 기술개발, 더 나아가 정치적 변화 같은 요인에 의해서 조세수입은 영향을 받는다.

특히 OECD 전체 조세수입(Total tax revenue) 항목에는 기업 활동과 다소 무관한 재산과세나 소비과세나 기타과세도 포함되어 있다. 이런 재산과세나 소비과세의 증분이 ‘경제의 동력이 되어온 기업들이 떠나자’ 변동하는 전체적인 세금수입에 산입되는 것은 기업 활동과 직접적인 인과관계가 없기 때문에 기업 활동 관련 조세 통계가 왜곡될 수도 있다. 예컨대 부동산 가격이 몇 년간 급등하면 전체 조세수입이 평균이상으로 높아질 수 있지만, 이런 것을 고려하지 않고 국가에서 기업 활동을 전제로 하는 조세 정책을 마련하면 바른 조세 정책이 나오지 않는다. 기업 실적을 분석하는 경우에도 부실기업이 자회사를 매각하거나 값나가는 부동산을 처분하여 본래의 영업과는 무관한, 일시적으로 발생한 이익을 고려하지 않고 순이익이 높은 좋은 회사라고 판단하면 순이익 통계가 왜곡되어 자칫 투자의 손실을 가져올 수 있다. 그래서 숙련된 기업분석가들은 전후 관계를 살펴 본 후에 이러한 통계적 특이성이 있는 이익을 제외시켜 PER(Price Earnings Ratio, 주가수익비율)을 조정해 바로잡는다. 통계 숫자는 눈에 보이는 것이 다가 아니다.

아스트라 사건 이후 스웨덴 상속세 폐지 전의 조세수입의 증가가 높은 상속세의 존재와 인과관계가 있는지 아니면 다른 요인으로 인한 것인지를 판단하는 것은 쉽지 않다. 한 독자가 생각하는 것처럼 단편적인 몇 개의 도표를 가져와서 이를 논증할 수 있다면 좋겠지만 그렇게 쉽지는 않아 보인다.

인플레이션 증분이나 경제성장 등으로 인하여 조세수입이 외형적으로 증가하더라도 기업들이 그대로 있었다면 더 증가할 수 있는 세금은 여전히 걷을 수 없기 때문에 실질적으로는 기업들이 떠나기 전보다 조세수입이 줄어들게 되는 것을 정책 당국자들은 걱정하지 않을 수 없었을 것이다. 스웨덴은 1978년부터 재정적자가 시작되어 1996년까지, 들쑥날쑥하기는 해도, 재정적자 폭이 최대 GDP대비 -11.2%에 이를 정도로 상당하다. (김인춘, “북유럽 국가들의 복지재정 제도 연구”, 한국지방세연구원, 2013.12, 29면 참조) 또 스웨덴은 고용주의 사회보장기여금의 비율이 매우 높고 복지의 중요한 재원을 이루고 있는데, (자세한 것은 오건호, 앞의 자료, 22-25면 참조) 이것을 기업이 부담하고 있다. 상속세 폐지를 논의하기 전인 2000년, 2001년은 IT 버블 붕괴로 인한 경기침체 시기라서 이를 감안하더라도 스웨덴 기업연합회의 데이터에서 보는 것처럼 3년 연속 조세수입이 줄어드는 스웨덴의 사정은 당국자들로 하여금 조세수입의 증가를 위하여 더 고민하게 만들었을 것으로 생각된다. 정책 당국자들이 조세수입이 지속적으로 증가하고 국가 경제가 큰 문제가 없다고 판단했다면 굳이 상속세 폐지를 위하여 조사를 시작할 필요도 없었을 것이다. 상속세는 전체 세수 측면에서는 상대적으로 비중이 낮지만, 개인 입장에서는 부담이 매우 높기 때문에 상속세제가 경제주체들에게 미치는 행위 변화는 매우 크다. (현진권, 앞의 자료, 3면) 필자는 이것이 비중이 낮은 상속세가 국가 경제에 크게 영향을 미치는 이유라고 생각한다.

분석가들이 스웨덴에서 상속세 폐지 결과 기업들이 돌아오고 조세가 증가한 것을 상속세 폐지의 효과로 언급하고 있는 점을 고려하면, (Anders Ydstedt, Amanda Wollstad, 앞의 자료, 19면) 상속세 폐지 후에 조세의 수입이 실질적으로 증가하였음을 알 수 있고, 이것은 역으로 더 걷을 수 있는 조세를 걷지 못했다는 것을 의미한다. 필자는 스웨덴이 상속세를 폐지한 후에도 세수가 증가하였다는 것에 더 많은 의미를 부여한다. 생각건대, 스웨덴이 상속세 폐지 후에 상속세 폐지로 조세수입이 증가하였다는 것을 엄밀하게 논증하는 것도 상속세 폐지 전에 상속세가 높아도 조세수입이 실질적으로 증가하였다는 것을 엄밀하게 논증하는 것만큼이나 쉽지 않다. 조세의 증가가 상속세 폐지의 효과라는 스웨덴 분석가들의 주장을 반박하기 위해서는 아주 광범위하고 전문적이며, 정성스럽게 쓰여 진 한 편의 논문이 필요할 것으로 생각된다.

스웨덴 사람들은 지혜롭게도, 1990년대 후반에 스웨덴의 자본에 대한 세금이 세계화된 세계에서 어떻게 작용할 것인지에 대해서 걱정하였다. 2000년 당시 노동부 장관이었던 Mona Sahlin은 “스웨덴 사람들이 보고되지 않은 해외 저축액 3,500억을 가지게 될 때, 스웨덴은 자본에 대해 높은 세금을 부과할 수 없다.”고 말했다. (위의 자료, 11면) 이 말은 매우 시사적이다. 한국의 입법자들도 한 번쯤 새겨보아야 할 것으로 생각된다. 스웨덴의 노벨경제학상 수상자인 좌파 경제학자 군나르 뮈르달(Karl Gunnar Myrdal)은 1978년에 이미, 그가 쓴 “Time for a New Tax System”에서 “지나치게 높은 소득세율이 스웨덴을 세금회피 모색자들의 나라로 만들고 있다”고 역설해 큰 주목을 받았다. 그는 고세율에 따른 다양한 조세회피로 애초 고세율이 목표로 했던 ‘부자에서 빈자로의 소득재분배’가 제대로 이루어지지 않고 있음을 개탄했다. (오건호, 앞의 자료, 36면) 아마도 당시의 정책 당국자들은 사람들의 경제 심리에 무지하여 세금을 계속 올려도 기업들이 조세회피를 하지 않거나 상속세를 70%로 하여도 사람들이 겁을 먹지 않고 꼬박꼬박 세금을 잘 내어 줄 것으로 생각했던 모양이다.

이러한 전후 사정을 고려해 보면, OECD통계가 보여주는 숫자는 당시 스웨덴의 실제 조세수입 사정을 오해하게 할 우려가 있고, 오히려 상속세가 지나치게 높아서 경제의 동력이 되어온 기업들이 떠나고, 조세회피가 만연하여 전체적인 세금수입이 당연히 기대할 수 있는 액수보다도 갈수록 줄어들어 가는 현실을 사회민주당 정부가 잘 들여다보고 있었기 때문에 결국 서둘러 상속세 등 세제개편 검토를 하게 했다고 보는 것이 더 합리적인 해석으로 생각된다. 물론 다른 여러 가지 국가적인 사항들이 고려되었을 것이다. 이 칼럼의 “전체적인 세금수입이 갈수록 줄어들었다”는 부분은 이와 같은 필자의 생각을 나타낸 것으로 생각하면 될 것이다.

통계적 지식이 부족하고 사정을 잘 모르는 사람들은 OECD통계를 보여주고 높은 상속세가 있어도 세금이 잘만 들어왔기 때문에 상속세를 폐지할 필요가 없다고 말하면 대체로 그대로 믿어 버릴 것이다.

****** 2005년 예산 협의 결과는 2004년 9월 10일에 발표되었다.

******* 2005년 1월 1일부터 시행되었다. 그러나 2004년 12월 26일 동남아시아의 쓰나미 재해가 발생하여 2005년 4월에 스웨덴 국회는 상속세 및 증여세를 2004년 12월 17일부터 소급하여 폐지하기로 결정했다. (Anders Ydstedt, Amanda Wollstad, 앞의 자료, 15면) ‘2004년 배우자에게 적용되던 상속세율 0%’에 관한 내용은 현진권, 앞의 자료, 2-3면에서 인용.

******** 스웨덴이 상속세를 폐지하였다고 해서 후손들이 전혀 세금을 내지 않는 것이 아니다. 후손들이 추후 상속재산을 처분할 때 자본이득세(capital gains tax, 양도소득을 ‘capital gains’라고도 한다. 대한민국 법제처, 법령용어한영사전[제2판], 2009, 257면)를 내야 하기 때문에 자본이득세가 상속세를 대신하고 있다. 다시 말해서 상속받은 재산을 물려받을 때가 아니라, 추후 처분할 때 차익에 대해서 한꺼번에 세금을 매기는 방식으로 전환한 것이다. 필자는 대한민국 사람들이 상속세를 지혜롭게 취급해야 한다고 생각한다. 스웨덴 사람들은 1990년대 후반에 이미 자본에 대한 세금이 세계화된 세계에서 어떻게 작용할 것인지에 대해서 걱정하였는데, 우리나라에서는 국가 지도자들이 왜 아직도 높은 상속세에 대하여 걱정도 하지 않는지 잘 이해가 되지 않는다. 늦었지만 상속세 폐지 문제를 신중하게 논의해야 할 때가 되었다고 생각한다. 필자는 독자들이 높은 상속세가 국가 경제에 파괴적인 효과를 미쳤다는 스웨덴 사람들의 말을 한 번쯤 깊이 사색해 보기를 권유한다.

********* 한 독자가 사람들이 필자의 칼럼을 참고하여 스웨덴 상속세에 대한 다양한 주장을 하고 있다는 취지의 의견을 알려 왔는데, 만약 그것이 사실이라면 필자로서는 감사한 일이지만, 사실이 아닐 가능성이 더 크다. 글을 쓰는 사람이나 유튜버들이 필자의 칼럼을 참고하여 자신들의 주장을 펴고 있는지는 확인하기 어렵다. 요즈음에는 인터넷에 자료가 많기 때문에 어떤 자료에 근거해서 특정 주장을 하는지 알 수가 없다. 구글에서 ‘swedish inheritance tax reform’을 키워드로 검색을 해보면 많은 자료를 얻을 수 있다.

참고로 1991년 스웨덴의 경제위기에 대하여(한 독자가 상속세와 관련하여 관심을 가지고 있는 것 같아서 살펴보면), 필자가 금세기 최고의 금융위기 분석가라고 생각하는 레이 달리오(Ray Dalio)는 그 원인을 스웨덴의 부채 사이클이 바뀌면서 버블이 터진 것으로 보며, 그 버블이 조성된 원인은 부채 증가, 경제성장률 증가, 주택수익률 증가로 보고 있다. (레이 달리오 저, 송이루, 이종호, 임경은 역, 레이 달리오의 금융위기 템플릿 파트3: 부채위기 48가지 사례연구, 한빛비즈, 2020, 56-57면) 금융위기에 대한 필자의 관찰에 의하면, 원인 진단이 정확해야 바른 대책을 수립할 수 있다. 레이 달리오의 분석은 일반 사람들의 분석과는 다소 달라 보인다. 필자가 보기에, 부채의 증가는 대부분의 금융위기에 약방의 감초처럼 끼어든다. 부채의 증가는 현재의 대한민국도 경계해야 할 것이다.

ⓒ저작권은 저자에게 있습니다.

※출처를 밝히면 자유롭게 인용 가능합니다.