[한경탐사봇] 한국 주식 시장에 상장된 건설관련주 가운데 ROE(자기자본이익률) 개선이 가장 두드러진 기업은 HDC(012630)로 조사됐다.

한경탐사봇의 탐색 결과 HDC(012630)의 ROE는 2013년 낮은 한자리수(3.20%)였다가 2015년 9.55%, 2016년 12.32%에 이어 올해 45.62%로 개선될 것으로 보인다.

ROE는 기업의 당기순이익을 자본총계로 나눈 값으로 기업 수익성을 나타낸다. ROE가 높을수록 주주가 출자한 돈으로 더 많은 이익을 창출했다는 의미이다.

HDC의 ROE는 지속적으로 개선되고 있다. 올해 예상 ROE는 45.62%로 전년비 217.69% 증가할 것으로 전망된다.

이 회사는 2018년 5월 ㈜현대개발산업의 인적분할을 통해 재상장한 HDC그룹 지주사이다. HDC를 포함하여 36개의 계열회사를 보유하고 있으며 그 중 상장회사는 4개이다. 아이파크(IPARK)라는 국내 최고 수준의 브랜드를 보유하고 있으며, 주력회사인 HDC현대산업개발은 직접 토지를 매입해 분양 시공하는 고수익형 자체개발사업에 특화된 경쟁력을 보유하고 있다.

◆자회사 수익성 개선중

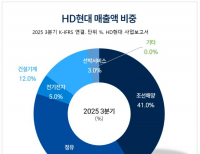

HDC의 올해 매출액, 영업이익, 당기순이익은 각각 1조6378억원, 1330억원, 6577억원으로 전년비 매출액과 영업이익은 69.44%, 79.41% 감소, 당기순이익은 58.98% 증가할 것으로 예상된다. 3분기 매출액, 영업이익, 당기순이익은 각각 3941억원, 238억원, 15억원으조 전년비 70.79%, 86.13% 98.84% 감소했다.

4분기부터는 자회사의 수익성 개선, 새롭게 인식될 지분법손익 등으로 외형이 성장할 것으로 추정된다.

HDC는 현대산업 분할 이후 지주사로서의 역할을 강화할 것으로 전망된다. 지주사로서의 성장동력은 결국 투자다. HDC아이앤콘스(95.2%), HDC현대EP(48.3%), HDC아이서비스(56.6%), HDC아이파크몰(87.1%), HDC영창(87.9%) 등에서 발생하는 투자회사로서의 실적뿐 아니라, 기존 본업이던 HDC현대산업개발(33.0%)의 실적 개선세의 수혜를 동시에 누릴 것으로 예상된다. 실적개선에 따른 배당증가가 기대된다.

◆현금성 자산 풍부로 탄탄한 재무구조

HDC는 현금성 자산도 풍부하다.

HDC 자산 현황. [사진=HDC 분기보고서]

이 회사가 가진 현금 및 현금성 자산은 3212억원으로 단기금융상품과 매출채권을 합하면 6958억원에 달한다. HDC의 단기차입금은 3172억원으로 현금성 자산보다 적다. 기업이 현금이 풍부하면 재무적으로 안정적이고, 주가는 하방 경직성을 갖는다.

그럼에도 HDC의 주가는 하락하고 있다.

HDC의 최근 1년간 주가 추이. [사진=네이버 증권]

지난 6월 인적분할 이후 신고가(4만550원)에서 10월 신저가(1만5300원)을 기록했다. 이번 주가하락의 이유로는 신주 발행 규모가 시장의 예상을 상회하면서 나타난 희석 효과, 사업회사 실적 변동성 확대 우려 등의 지주회사로써의 불안감 때문으로 분석된다.

그러나 HDC의 로열티 수입과 직접 임대 수입 규모는 연평균 300억원 수준이다. 또 아이파크몰은 내년 이후 증축 효과, 면세 관련 임대료, 유동인구 증가 효과 등으로 임대수입은 증가할 것으로 전망된다. 이처럼 임대수입은 꾸준히 성장할 것이며, 부채 리스크도 없는 상황이다. HDC는 중·장기적인 벨류에이션이 매력적이다.

HDC의 용산아이파크몰. [사진=HDC 홈페이지]

[이 기사는 한경닷컴과 버핏연구소가 공동 개발한 「탐사봇 알고리즘」에 기반해 작성됐습니다. 기사 관련 문의 (02) 6071-1112]

#기사분류[0104,종목분석]

#종목[012630,HDC]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>