「손자병법(孫子兵法)」은 대략 2600년 전에 써진 것으로, 오늘날에도 최고의 군사 고전으로 꼽히고 있다. 혼란했던 중국 춘추시대의 약소국이었던 오나라는 이 책을 쓴 저자 손무(孫武)가 전군의 지휘권을 맡으면서 막강한 군사력을 형성하게 되어 일약 강국이 된 점을 고려해 보면 그 내용의 실용성은 나무랄 데가 없는 듯하다. 최근에 순환출자의 문제가 우리 사회에서 쟁점이 되고 있어서 순환출자에 대한 논쟁을 「손자병법」의 관점에서 숫자를 통하여 살펴본다.

자료: 孙子兵法, 作者: [春秋]孙武 / 孙晓玲 编, 1994.https://book.douban.com/subject/3134073/

자료: 孙子兵法, 作者: [春秋]孙武 / 孙晓玲 编, 1994.https://book.douban.com/subject/3134073/

순환출자는 여러 개(3개 이상)의 기업이 서로 간에 돌려가며 주식을 상호 보유하는 것을 말한다. 주식을 서로 보유하기 위해서는 자본을 서로 출자해야 하고, A기업이 B기업에, B기업이 C기업에, C기업은 A기업에 다시 출자하는 식으로 그룹 계열사들끼리 원모양으로 돌려가며 출자를 한다고 해서 ‘환상형 상호출자’ 또는 ‘환상형 상호주 보유’라고 하기도 한다.

우리나라는 순환출자를 금지하고 있고,* 지난번(2018.12.04.~12.13.)에 입법예고 된 공정거래법 전면개정안에는 순환출자의 금지뿐만 아니라 불가피하게 존재하는 순환출자에 대한 의결권도 금지하고 있다.** 그러나 경쟁 국가인 미국, 프랑스, 독일, 일본 등은 순환출자를 금지하지 않고 있다.

공정거래법에 의하면, 현재 자산총액이 10조 원 이상인 기업집단은 순환출자를 하지 못한다.*** 10조 원은 대략 미화 100억 달러 정도의 금액이다. 이 10조 원은 해당 기업집단에 속하는 모든 기업의 자산총액을 합한 액수다. 그러나 이 합한 액수는 미국의 큰 기업 하나의 자산총액에도 턱없이 못 미치는 액수이다.

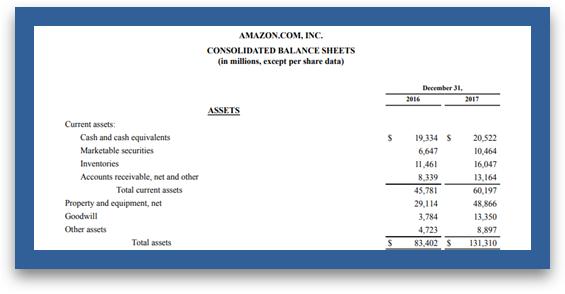

2017년 12월을 기준으로 아마존(Amazon)의 자산총액은 무려 131,310백만 달러(대략 1천 3백 13억 달러, 대략 131조 원)이고,**** 구글의 모회사인 알파벳(Alphabet)의 자산총액은 2018년 9월 30일 기준으로 2215억 4천만 달러(대략 221조 5천 4백억 원)에 달한다.***** 그런데 미국에서는 우리 법이 정하고 있는 기준보다 대략 13배나 22배가 넘는 이런 대기업에 대해서조차 순환출자를 제한하지 않고 있다.

자료: 2017 Amazon Annual Report, p.40. https://ir.aboutamazon.com/static-files/917130c5-e6bf-4790-a7bc-cc43ac7fb30a

자료: 2017 Amazon Annual Report, p.40. https://ir.aboutamazon.com/static-files/917130c5-e6bf-4790-a7bc-cc43ac7fb30a

세계적으로 한 개 기업의 자산총액이 100억 달러라도, 그 정도의 기업은 포브스(Forbes)가 정하는 2000개 기업리스트의 하단에 머무는 정도의 작은 기업이다. 그런데 여러 개의 기업을 합친 기업집단이 100억 달러라면 개별 기업은 더 규모가 작을 수밖에 없다.******

아마존 자산총액 = 131조 원(1개 기업)

순환출자 금지 자산총액 = 10조 원(여러 개의 기업을 합친 기업집단)

131조 원에 이르는 큰 기업도 순환출자를 제한하지 않는데, 몇 개 또는 몇 십 개의 기업을 합쳐 10조 원밖에 안 되는 작은 기업들에게 순환출자를 제한하여 기업이 자유롭게 출자하지 못하게 하면 덩치 큰 기업은 덩치가 점점 커지는데, 덩치가 작은 기업은 계속 다이어트를 해야 한다. 결국 전쟁터 같은 글로벌 시장에서 사자와 양들이 생존 경쟁을 해야 하는 상황으로 내몰리게 된다. 승패는 뻔하다. 양들은 풀을 먹다가 결국은 사자에게 먹히는 것이다.

우리나라에서 순환출자를 인정하지 않는 주된 이유는 다음 몇 가지이다. 지배주주는 순환출자를 통하여 가공자본을 형성하여 지배주주의 지배력을 유지하거나 강화하고, 나아가 편법적 경영권 승계를 위한 방법으로 활용한다는 것이다. 이런 것을 경제력 집중에 따른 폐해라고 한다. 또 대기업의 지배주주들이 순환출자를 통하여 무리하게 기업을 확장하여 하나의 기업이 파산하면 다른 기업도 동반 부실을 초래하게 되어 경제에 해를 끼친다는 것이다. 이런 것도 경제력 집중의 폐해라고 한다.

그러면 미국, 프랑스, 독일, 일본 등에 있는 국민들이나 입법자는 그 국가의 기업들이 착해서 이런 경제력 집중의 폐해를 만들지 않는다고 생각하는 것일까? 유독 우리나라 기업들만 못된 경제력 집중을 시도하는 것인가에 대하여 의문을 가져볼 수 있다. 그들은 편법적 경영승계를 하지 않으며, 무리한 기업 확장을 하다가 망하여 국가 경제에 해를 끼치지 않는지 살펴볼 필요가 있다.

그들의 법제도를 살펴보면, 우리와는 아주 다르게, 그 국가의 대기업들은 지배력 강화나 편법적 경영승계 또는 기업 확장을 위하여 순환출자를 할 필요가 거의 없게 되어 있다. 미국, 프랑스, 일본은 주식의 차등의결권을 인정하고 있고, 독일은 포이즌 필(poison pill, 독소 조항)과 황금주를 인정하고 있기 때문이다.

차등의결권이란 일부 주식에 특별히 많은 수의 의결권을 부여하여 일부 주주의 지배권을 강화해주는 것이고, 포이즌 필은 기존 주주들에게 시가보다 훨씬 싼 가격에 지분을 매입할 수 있도록 미리 권리를 부여하여 지배주주의 경영권을 지켜주는 것이며, 황금주는 기업의 주요한 경영 사안에 대하여 거부권을 행사할 수 있는 권리를 가진 주식을 인정하여 주주의 경영권을 보호해 준다. 이런 제도를 인정하면 경영자는 안심하고 경영을 할 수 있기 때문에 순환출자를 통하여 지배력을 강화할 필요가 없어진다. 심지어는 멕시코도 포이즌 필과 차등의결권을 도입하였고, 인도나 칠레도 차등의결권을 인정하며, 대만이나 러시아조차도 황금주를 인정하고 있다.

편법적 경영승계 문제는 합리적인 상속세 제도가 있어야 해결되는 것이지만, 차등의결권만 인정되어도 상당수는 해소되는 문제이다. 차등의결권 주식을 상속 받으면 다소 지분이 적더라도 지배권을 계속 행사할 수 있기 때문에 무리하게 순환출자를 통해서 편법적으로 경영권을 승계할 필요가 줄어들기 때문이다.

차등의결권이나 황금주를 인정하면 기업은 빚을 내는 대신에 투자를 받아 기업을 운영할 수 있기 때문에 기업의 부채가 그리 많지 않을 수 있다. 반면에 그런 것이 인정되지 않는 1주 1의결권 체제 아래서는 창업자가 적어도 51% 이상의 지분을 가져야 안전하게 경영을 해나갈 수 있기 때문에 창업자가 가지는 지분보다 많은 돈을 투자자금으로 모으기가 어렵다. 자기 돈의 96%의 돈만 다른 사람들의 투자자금으로 충당해야 경영권을 안전하게 유지할 수 있다. 그러니 사업에 필요한 다른 돈은 빚을 내어 감당하는 수밖에 없게 될 것이다. 창업자가 아닌 기업의 관점에서 보면 기업자본의 49%만 투자자에게서 돈을 모으고 나머지는 빚을 내야 한다.

차등의결권의 역할은 특히 중요하다. 만약에 어떤 기업이 1주 10의결권의 차등의결권을 부여할 수 있는 미국에 있다면 그 기업은 대략 자기 돈의 9.60배의 자금을 모을 수 있다. 그래도 경영권이 위태롭지 않다. 그러니 부채도 적고, 부채가 적으니 나가는 이자도 적어서 이자 비용이 1주 1의결권 국가에 속하는 기업에 비해서 거의 들지 않는다.

만약 1주 10의결권을 가진 창업자가 법이 허용하는 최대한도의 투자자금을 모은다고 가정할 때, 1주 1의결권을 가진 창업자가 1주 10의결권을 가진 창업자만큼 기업의 자산을 영위하려면 그 창업자는 자기 돈의 8.64배의 빚을 내어야 한다. 그러면 1원의 빚도 내지 않은 1주 10의결권을 가진 창업자와 겨우 자산규모가 같아질 수 있다. 자기 돈의 864%의 빚을 내어 사업을 시작하면 십중팔구는 이 빚더미에 깔려 제대로 사업을 하기가 어려울 것이다. 차등의결권을 인정해주는 국가의 기업은 기업자본의 49%만 투자자로부터 돈을 모으고 나머지는 모두 부채를 끌어다 써야 하는 국가에 있는 기업보다 훨씬 강력한 재무적 경쟁력을 가지게 된다.

기업을 빚으로부터 해방시켜주는 것은 기업에게 성공의 문을 여는 황금열쇠를 주는 것과 같다. 기업을 빚으로부터 해방시켜주는 것이야말로 국가가 국민에게 베풀 수 있는 미덕이다. 오히려 그것은 국가의 열망이 되어야 하는 것이 이치적이다. 그러면 국민들이 서로 기업을 하려고 경쟁할 것이기 때문이다. 미국이나 다른 경쟁 국가들은 기업에 이 황금열쇠를 주고 있는 것이다. (안타깝게도 우리나라는 이 황금열쇠 대신에 다이어트 족쇄를 채운다) 그러니 특별히 경영판단이나 경영을 잘못한 경우가 아니면 기업이 망할 이유가 없는 셈이다. 당연히 무리하게 순환출자를 하다가 망해서 국가에 해를 끼칠 우려가 거의 없는 것이다.

대한민국 법에는 국민들이 빚지지 않고 기업할 수 있도록 해주거나 헤지 펀드로부터 기업의 경영권을 방어할 수 있게 해주는 차등의결권, 포이즌 필, 황금주와 같은 경쟁 국가들이 가지고 있는 제도 중 어느 하나도 존재하지 않는다. 그러니까 지배주주는 순환출자를 통하여 지배주주의 지배력을 유지하거나 강화하고, 또 기업을 확대하거나 더 나아가 편법적 경영권 승계를 위한 방법으로 그것을 활용할 생각을 하게 된다. 입법자들이 순환출자마저 금지하여 지배주주의 지배력을 다소 억제할 수는 있겠지만 글로벌 시장에서 싸워야 하는 기업의 입장에서 보면 그것은 너무나 가혹한 선택이 되는 것이다.

글로벌 시장에서 우리보다 몇 십 배의 규모를 가지고 있는 기업이 수두룩한 나라에서도 순환출자로 기업의 규모를 억제하지 않고 있는데, 유독 우리만 유난스럽게 법으로 순환출자를 막기 위해서 애를 쓰고 있다.

4차 산업혁명의 도래로 시장에서는 규모를 키운 소수의 독점기업이 시장을 장악하게 될 것이다.******* 이것은 기술의 진보로 인해서 나타나는 현상이므로 피해갈 수가 없다. 지금은 각국의 기업들이 글로벌 시장의 주도권을 장악하기 위한 경쟁이 치열한 과도기이다. 이때 기업의 규모를 키워서 시장을 확보하지 못하면 결국 시장에서 도태되어 살아남기 어렵게 될 것이다. 우리의 경쟁 국가들은 이미 자국의 기업들이 빚을 많이 지지 않고도 자산을 최대한 확대하여 기업의 규모를 키울 수 있도록 법을 만들어 기업을 지원하고 있다.

우리가 계속 차등의결권도 거부하면서 순환출자마저 금지하면 우리의 기업들은 안 그래도 작은 덩치로 글로벌 시장에서 싸우는 것이 힘에 부치는데 법률이 채운 다이어트 족쇄를 찬 채로 작은 덩치로 힘겹게 시장에서 버티어내어야 한다. 이래서는 차등의결권과 순환출자로 중무장하고 덩치를 계속 키울 수 있도록 법률의 탄탄한 지원을 받는 경쟁 국가들의 거대기업을 도저히 이길 수 없을 것이다. 결국은 지금까지 지켜온 글로벌 시장을 내주고 나중에는 국내 시장마저 내주게 될 것이다. 그러고 난 뒤에야 사람들은 사태의 심각성을 깨달을 모양이다.

자료 : Le Capital Au XXIe Siècle(21세기 자본론) https://www.amazon.com/capital-XXI-si%C3%A8cle-French/dp/2021082288/ref=sr_1_11?s=books&ie=UTF8&qid=1545928962&sr=1-11&keywords=Capital+in+the+Twenty-First+Century

자료 : Le Capital Au XXIe Siècle(21세기 자본론) https://www.amazon.com/capital-XXI-si%C3%A8cle-French/dp/2021082288/ref=sr_1_11?s=books&ie=UTF8&qid=1545928962&sr=1-11&keywords=Capital+in+the+Twenty-First+Century

4차 산업혁명은 토마(스) 피케티(Thomas Piketty)가 「21세기 자본론(Le Capital Au XXIe Siècle)」에서 말하는 소득의 불평등을 전 지구적으로 더욱 심화시킬 것이다. 그렇다고 해서 우리나라가 착하게, 매우 착하게 4차 산업혁명에 적극 참여하지 않아서 패자로 남게 되면, 다른 국가와의 상대적 소득 불평등이 더욱 심화될 것이다.

국가의 소득이 현저히 낮은 국가에 속한 국민들의 생활이 그다지 소망스럽지 않다는 것은 우리가 날마다 목도하는 현상이다. 국가의 전체적인 소득을 상위로 유지하는 것은 언제나 중요하다. 그것은 국가의 국민에 대한 의무이고 예의이다. 그래서 대한민국은 4차 산업혁명에 적극 참여하여 미래세계의 승자가 되어야 하는 것이다.

故善戰者, 求之於勢, 不責於人.

(고로 전쟁을 잘하는 자는 전쟁의 승패를 세에서 구하지 병사들을 문책하지 않는다)

激水之疾, 至於漂石者, 勢也.

(격렬한 물이 질풍처럼 흘러 무거운 돌을 표류하게 하는 것이 세이다)

「손자병법」 병세편(兵勢篇)에서 기세를 논하는 내용이다. 손자는 세(勢, 기세 세)를 승패의 핵심요소로 보고 있다. 그는 세를 거스르는 것은 불가능하고 세를 거슬러서도 안 되며, 세를 활용하여 전쟁에서 승리해야 된다는 것을 강조하고 있다. 토마(스) 피케티가 「21세기 자본론」을 발표하여 세상의 인기를 얻었다고 해서 질풍처럼 휘몰아치는 4차 산업혁명의 거대한 기세가 멈추지 않는다. 4차 산업혁명의 거대한 물결을 거부해서는 안 된다. 오히려 세를 활용하여 승리할 전략을 세워야 한다. 지금이야말로 글로벌 시장을 선점할 수 있는 가장 좋은 기회이다.

4차 산업혁명이 무르익는 시기가 되면 아마도 세계는 다시 새로운 경쟁질서에 대하여 본격적으로 논의를 하게 될 것이다. 4차 산업혁명으로 인하여 형성된 소수에 집중된 경제력에 대한 대안이 필요할 것이기 때문이다. 새로운 경쟁질서는 우리도 그때 가서 경쟁국들과 함께 논의에 참가하면 된다. 미리부터 기업의 경쟁력을 약화시켜 글로벌 시장에서 패배를 자초할 필요가 없는 것이다. 글로벌 시장에서 싸워야 하는 우리 기업들을 지금부터 무장해제 시키거나 족쇄를 채울 필요가 전혀 없다.

돌이킬 수 없는 4차 산업혁명의 거대한 기세를 잘 활용하기 위해서는 그것이 시작되고 있는 이 시점에서 기업의 규모를 키워서 시장의 주도권을 장악하는 것이 너무나 중요하다. 10년이 지나고 나면 이 과도기도 지나갈 것이고 시장은 우리가 행한 바에 따라 평정되어 있을 것이다. 그 후에는 싸우고 싶어도 이미 싸울 수 없는 상태로 시장생태계가 정해져 버릴 것이다.

범사에 타이밍이라는 것이 있다. 역사가 우리에게 타이밍을 속삭여주고 있는 이때가 기회인 것이다. “우리는 역사 속에 있다.”********는 역사학자 아놀드 토인비(Arnold Joseph Toynbee) 교수의 위대한 역사인식에 대한 자각이 우리 국민 한 사람 한 사람에게 있어야 할 때이다. 이 역사의 시기를 놓치면 다시는 우리가 글로벌 시장을 장악하기 어렵게 될 것이다. 우리도 미국이나 프랑스, 독일이나 일본처럼 기업을 순환출자와 차등의결권으로 중무장시켜서 글로벌 시장에서 시장의 주도권을 장악하도록 지원해야 한다.

우리 기업들은 이미 글로벌 시장에서 수많은 특허와 기술력으로 상당 부분 시장을 확보해 놓고 있기 때문에 그들의 발목에 족쇄만 채우지 않아도 현상유지 정도는 할 수 있을 것이다. 그러나 시대의 엄중함을 고려하면 국가는 기업에 족쇄를 채우지 않는 소극적인 행동에서 벗어나 다른 경쟁 국가들처럼 순환출자, 차등의결권, 포이즌 필, 황금주 등으로 중무장하도록 해서 기업들의 글로벌 시장에서의 경쟁력을 키워주어야 할 것이다. 지금 대한민국은 큰 것은 놓치고 작은 것에 지나치게 몰두하고 있다. 시대적 타이밍을 놓치지 않기 위해서 입법자들은 서둘러야 할 것이다.

[주석]

* 「독점규제 및 공정거래에 관한 법률」 (약칭: 공정거래법) 제9조의2(순환출자의 금지)

** 「독점규제 및 공정거래에 관한 법률 전부개정법률안」(의안번호 16942, 제출연월일 : 2018. 11.30.) 제21조(순환출자의 금지), 제22조(순환출자에 대한 의결권 제한)

*** 「독점규제 및 공정거래에 관한 법률 시행령」 (약칭: 공정거래법 시행령) 제21조.

**** 2017 Amazon Annual Report, p.40.

***** Alphabet Inc Total Assets (Quarterly) : 221.54B for Sept. 30, 2018.

https://ycharts.com/companies/GOOG/assets

****** 2918.5.1. 기준으로 한국에는 32개의 순환출자가 제한되는 기업집단이 있으며, 그 기업집단에 소속된 총 회사 수 는 1,332개이고, 총 자산은 1,757.3조 원이다. 각 기업집단에 속하는 기업의 규모는 서로 다르기 때문에 1개 기업의 평균 자산 규모가 별다른 의미를 가지는 것은 아니지만 개략적인 비교를 위하여 참고로 계산해보면, 1개 기업의 평균 자산 규모는 대략 1.3조 원(13억 불) 정도이다. 공정거래위원회, “60개 공시 대상 기업집단 지정”, 보도자료, 2018년 4월 30일(월) 참고. 포브스(Forbes) 기업리스트 순위는 매출액, 이익, 자산 및 시가총액에 대하여 가중치로 계산한 종합 점수를 기준으로 매겨지기 때문에 ‘자산’ 순위를 의미하는 것은 아니다.

******* 미국 대통령실, 조영신 역, “인공지능, 자동화 그리고 경제(Artificial Intelligence, Automation, and the Economy),” 2016.12, ⅱ,15,16면.

******** A. 토인비 저, 김진병 역, 「역사란 무엇인가(Can We Learn Lessons From History?)」, 서울, 세명문화사, 1990, 155면.

Ⓒ저작권은 저자에게 있습니다. 출처를 표시하면 언제든지 인용할 수 있습니다.

※출처를 밝히면 자유롭게 인용 가능합니다.