[버핏연구소=지윤석 기자] 신한금융투자증권은 19일 유한양행(000100)에 대해 작년 24.2% 감소하며 부진했던 영업이익이 올해는 기술 수출료 유입으로 8.8% 증가하겠고, 임상 진전에 따른 신약 가치 상승도 기대된다며 투자의견 「매수」와 목표주가 31만원을 유지했다. 이날 9시 26분 현재 유한양행의 주가는 24만8000원이다.

신한금융투자증권의 배기달 애널리스트는 “유한양행의 지난해 4분기 매출액은 4116억원(YoY +10.2%)으로 컨센서스를 상회하며 좋았는데, 이는 해외 사업부 매출이 795억원(YoY +28.1%)으로 17년 2분기 이후 처음으로 증가하였기 때문”이라며 “전문의약품 매출은 2717억원(YoY +6.5%)으로 견조했다“고 밝혔다.

이어 “전문의약품 매출은 2717억원(YoY +6.5%)으로 견조했다”며 “연구개발비용은 325억원(YoY +6.9%)으로 ‘영업이익YoY +연구개발비용’은 342억원(YoY -10.9%)에 그쳤다”라고 덧붙였다.

그는 “올해는 기술 수출료(752억원) 유입 등으로 영업이익은 662억원(YoY +8.8%)이 될 것”이라며 “폐암 치료제 ‘레이저티닙’의 임상 3상 진입 등으로 인해 연구개발비용은 1423억원(YoY +28.8%)일 것이며 상위 제약업체의 주요 지표인 ‘영업이익+연구개발비용’은 2085억원(YoY +21.6%)으로 양호할 것”이라고 예상했다.

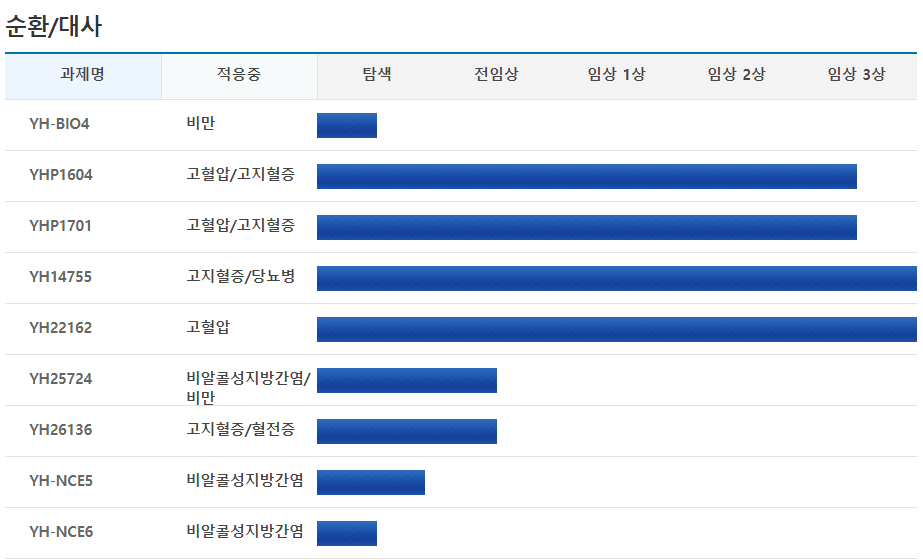

“폐암 치료제 ‘레이저티닙’은 2분기 임상 2상 결과를 발표하고 하반기에는 국내외 임상 3상에 진입할 예정”이라며 “길리어드에 기술 수출한 비알콜성 지방간염 치료제 후보 물질 도출도 하반기 가능할 것이고, 다른 비알콜성 지방간염 치료제 ‘YH25724’는 연말 미국 임상 1상이 시작될 예정”이라고 설명했다.

유한양행은 의약품, 화학약품, 공업약품, 수의약품, 생활용품 등의 제조 및 매매를 주 사업목적으로 하고 있는 기업이다.

유한양행의 파이프라인 중 순환 및 대사 부문. [사진=유한양행 홈페이지]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>