[버핏연구소=신현숙 기자] 최근 증권사에서 발표된 종목 가운데 위메이드(112040)의 목표주가 괴리율이 가장 높은 것으로 나타났다.

14일 금융정보업체 와이즈리포트에 따르면 최근 1주일 동안 발표된 증권사 리포트 가운데 위메이드의 목표주가 괴리율이 66.47%로 가장 높았다. 지난 8일 하나금융투자의 황승택 애널리스트는 위메이드의 목표주가를 7만8000원으로 제시하며 전일 종가(2만6150원) 대비 66.47%의 괴리율을 기록했다.

위메이드가 목표주가 괴리율 1위를 기록한 가운데 제이콘텐트리(036420)(55.98%), 애경산업(018250)(53.05%), 코스맥스(192820)(52.4%) 등의 순이었다.

괴리율이란 증권사 애널리스트가 제시한 목표주가와 현재 주가와의 차이를 백분율로 표시한 지표다. 예를 들어, 애널리스트가 목표주가를 1만원이라 했을 때, 현재 주가가 5000원이라면 주가 괴리율은 50%가 된다. 보통 증권사의 목표 주가와 현재 주가와의 차이(괴리율)가 크게 벌어지는 종목일수록 주식시장에서 저평가 상태로 평가한다.

8일 하나금융투자의 황승택 애널리스트는 "위메이드의 2분기 매출은 339억원으로 전분기대비 27% 증가하고 영업이익은 흑자전환하며 시장의 예상을 상회하는 실적을 기록했다"며 "2분기중 ‘미르의 전설’ IP(지적재산권) 기반 신작의 라이선스계약이 액토즈소프트가 계약한 2건 포함 총 7건이 실적에 반영됐으며 온라인 “미르의 전설3” 라이선스 계약 관련 미지급 로열티 매출인식이 있었다"고 설명했다.

이어 "일회성 매출이 일부 반영됐으나 2분기 계약분의 3분기 온기반영 및 3분기 신규게임 계약이 지속될 것이라는 점에서 향후 매출 또한 견조하게 성장할 것"이라며 "하반기 라이선스 매출에 킹넷과 의 분쟁해결에 따른 미지급 로열티 807억원(액토즈소프트 지급분 제외 약 646억원, 4분기 추정)도 매출에 반영될 예정이라는 점도 긍정적"이라고 평가했다.

그는 "신규게임 출시가 이어지고 있음에도 불구하고 위메이드의 체력은 라이선스 비즈니스에 기반하며 최근 킹넷, 37게임즈 등과의 분쟁에서 잇따라 승소하면서 IP 밸류(Value)는 지속적으로 상승하고 있는 국면"이라며 "미지급 로열티 매출도 꾸준히 유입되고 있으며, 추후 정상적인 계약이 성사될 가능성이 높다는 점에서 비경상 요인이 아닌 정상적인 영업성과로 봐도 무방하다"고 분석했다.

또 "하반기에도 10여개 신규 라이선스 계약이 성사될 것으로 예상되며, 게임산업의 특성상 예상외의 성과도 노려볼 만 하다"며 "이 외에도 37게임즈 항소심 결과, 샨다와의 싱가폴 중재소 판결(늦어도 내년초)이 가시화될 것으로 예상되고, 킹넷과, 37게임즈와의 분쟁이 있었던 게임들의 라이선스계약 갱신도 성사될 가능성이 높은 만큼 라이선스 비즈니스는 두드러진 성장을 지속할 것"이라고 내다봤다.

한편 "위메이드는 노력을 기울였던 “미르의 전설” IP 저작권 확보 및 도용게임들의 양성화가 지난해를 시작으로 올해에 걸쳐 결실을 맺고 있다"며 "킹넷, 37게임즈, 샨다 등과의 분쟁이 올해 하반기~내년 상반기 중에 마무리되면서 라이선스 비즈니스가 궤도에 오를 것"이라고 전망했다.

다만 "신규 라이선스 계약의 양적인 부분 및 시점과 관련해 불확실성은 상존하나 펀더멘털을 견인하는 수준의 실적개선은 충분할 것"이라며 "주가 역시 과매도 국면인 만큼 비중확대 관점에서 접근하는 것이 바람직해 보인다"고 예상했다.

위메이드는 온라인게임을 개발하고 서비스하는 사업을 영위하고 있다.

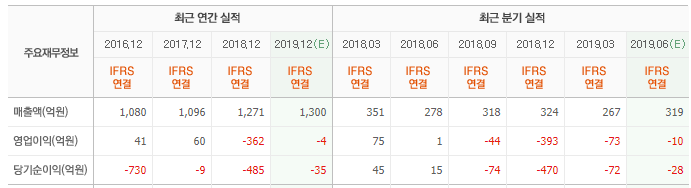

위메이드 최근 실적. [사진=네이버 증권]

shs@buffettlab.co.kr

[관심종목]

112040: 위메이드, 036420: 제이콘텐트리, 018250: 애경산업, 192820: 코스맥스, 001040: CJ, 079160: CJ CGV, 078340: 컴투스, 253450: 스튜디오드래곤

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>