[버핏 연구소=이승윤 기자] KB증권은 18일 롯데푸드(002270)에 대해 육가공부분의 수익성 악화와 음식료업종 평균 PER하락을 반영했다며, 투자의견 『매수』를 유지하고 목표주가를 52만원으로 19% 하향했다. 롯데푸드의 전일 종가는 45만3000원이다.

KB증권의 박애란 애널리스트는 “3분기 실적은 매출액 5124억원(YoY +3.2%), 영업이익 262억원(YoY -4.9%, 영업이익률 5.1%)”이라며 “기저효과가 큰 가운데 지난해 분기부터 반영된 가공유지 판가 인하, 편의식품 거래처 조정 등의 부담이 상반기보다는 완화되면서 영업이익 감소폭은 축소될 것”으로 전망했다.

반면 “여름철 성수기의 빙과 기상여건이 지난해보다 비우호적이었다”며 “육가공부문의 마케팅비용 부담이 지속될 것”으로 예상했다.

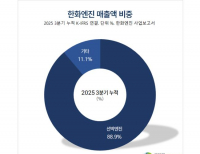

그는 “올해 실적은 매출액 1조 8320억원 (YoY +1.2%), 영업이익 566억원 (YoY -16.2%, 영업이익률 3.1%)”이라며 “이익기여도(2018년 영업이익비중 45.3% 추정)가 높은 가공유지의 판가 인하 영향이 상반기 실적에 부담이었고 내년 4월 육가공 CAPA 증설을 앞두고 있는 시점에서 육가공부문의 마케팅비용 부담은 하반기에도 지속될 것"으로 추정했다.

이어서 “최근 내년 국내 돈가 강세 가능성이 커진 가운데 육가공부문의 원료육가격 흐름도 지켜볼 필요가 있다”며 “상대적으로 저가인 수입육 중심으로 원료육 재고가 확보된 것으로 보이나 글로벌 돈가가 강세를 지속 중이고 내년 말부터는 국내 유통가격에 상승한 수입육가격이 반영될 수 있다는 등의 불확실성도 존재하기 때문”이라고 밝혔다.

롯데푸드는 유지식품(그랜드마아가린 등), 빙과(구구콘, 빠삐코, 돼지바 등), 육가공(롯데햄, 로스팜 등)을 생산 및 판매하는 기업이다.

롯데푸드. 최근 실적 [자료=네이버 증권]

lsy@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>