[버핏연구소=신현숙 기자] 최근 증권사에서 발표된 종목 가운데 현대홈쇼핑(057050)의 목표주가 괴리율이 가장 높은 것으로 나타났다.

4일 금융정보업체 와이즈리포트에 따르면 최근 1주일 동안 발표된 증권사 리포트 가운데 현대홈쇼핑의 목표주가 괴리율이 43.96%로 가장 높았다. 지난 1일 한화투자증권의 남성현 애널리스트는 현대홈쇼핑의 목표주가를 15만9000원으로 제시하며 전일 종가(8만9100원) 대비 43.96%의 괴리율을 기록했다.

현대홈쇼핑이 목표주가 괴리율 1위를 기록한 가운데 제이콘텐트리(036420)(43.64%), 휠라코리아(081660)(42%), 한화케미칼(009830)(41.67%) 등의 순이었다.

괴리율이란 증권사 애널리스트가 제시한 목표주가와 현재 주가와의 차이를 백분율로 표시한 지표다. 예를 들어, 애널리스트가 목표주가를 1만원이라 했을 때, 현재 주가가 5000원이라면 주가 괴리율은 50%가 된다. 보통 증권사의 목표 주가와 현재 주가와의 차이(괴리율)가 크게 벌어지는 종목일수록 주식시장에서 저평가 상태로 평가한다.

1일 한화투자증권의 남성현 애널리스트는 "3분기 매출액은 1조2078억원(YoY +36.1%), 영업이익 200억원(YoY +0.2%)으로 당초 예상 대비 부진할 것"이라며 "홈쇼핑 부문은 전체 취급고 성장에도 불구하고 가운데 송출수수료 증가가 수익성 개선을 제한시킬 것"이라고 전망했다.

이어 "취급고의 경우 티커머스 및 모바일 성장이 전체적으로 이끌겠으나 라이브TV채널은 2분기와 달리 경기 둔화에 따라 다소 부진할 것"이라며 "송출수수료의 경우 약 5% 인상이 예상되는데, 이는 티커머스 채널 변경에 따른 인상과 케이블TV 인하계약이 마무리되지 않은 결과 송출수수료가 전분기대비 높게 형성되었기 때문"이라고 평가했다.

그는 "호주법인 적자폭도 당초 예상했던 수준보다 높을 것"이라며 "매출액이 현재까지 크지 않아 비용에 대한 부담이 증가했을 것"이라고 추정했다.

또 "주요 자회사부문에서 현대L&C은 실적 성장이 크지 않을 것으로 환율효과 및 원재료가격 하락 등 우호적인 영업환경이 조성되고 있음에도, 국내건설경기 침체에 따른 내수매출액 부진으로 전체적인 실적 성장은 제한될 것"이라며 "현대렌탈케어의 경우에도 계정수 증가는 이어지고 있으나 7월 광고선전비 집행에 따른 비용 증가로 예상했던 수준의 손익개선은(약 30억원) 달성하지 못할 것"이라고 분석했다.

다만 "4분기 실적 성장은 재개될 것"이라며 "케이블TV 인하계약에 따른 송출수수료 부담 완화와, 현대L&C 기저로 인한 성장, 렌탈케어의 적자폭 감소 추세가 이어질 것으로 기대되기 때문"이라고 예상했다.

한편 "호주법인 매출액 증가에 따른 비용 부담도 감소할 것"이라며 "4분기 매출액은 1조3395억 원(YoY +33.6%), 영업이익 379억 원(YoY +47.2%)일 것"이라고 내다봤다.

현대홈쇼핑은 TV 홈쇼핑, 인터넷쇼핑몰 사업을 영위하고 있다.

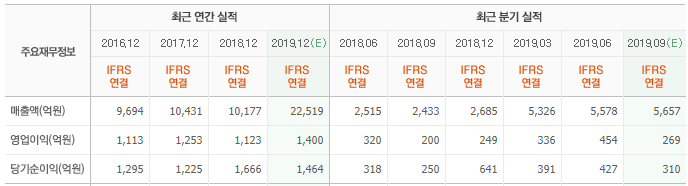

현대홈쇼핑 최근 실적. [사진=네이버 증권]

shs@buffettlab.co.kr

[관심종목]

057050: 현대홈쇼핑, 036420: 제이콘텐트리, 081660: 휠라코리아, 009830: 한화케미칼, 120110: 코오롱인더, 034730: SK, 069620: 대웅제약, 237880: 클리오

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>