[버핏연구소=신현숙 기자] 최근 증권사에서 발표된 종목 가운데 제넥신(095700)의 목표주가 괴리율이 가장 높은 것으로 나타났다.

15일 금융정보업체 와이즈리포트에 따르면 최근 1주일 동안 발표된 증권사 리포트 가운데 제넥신의 목표주가 괴리율이 56.54%로 가장 높았다. 지난 11일 하나금융투자의 선민정 애널리스트는 제넥신의 목표주가를 13만원으로 제시하며 전일 종가(5만6500원) 대비 56.54%의 괴리율을 기록했다.

제넥신이 목표주가 괴리율 1위를 기록한 가운데 현대홈쇼핑(057050)(51.78%), 카페24(042000)(46.73%), 현대홈쇼핑(45.41%) 등의 순이었다.

괴리율이란 증권사 애널리스트가 제시한 목표주가와 현재 주가와의 차이를 백분율로 표시한 지표다. 예를 들어, 애널리스트가 목표주가를 1만원이라 했을 때, 현재 주가가 5000원이라면 주가 괴리율은 50%가 된다. 보통 증권사의 목표 주가와 현재 주가와의 차이(괴리율)가 크게 벌어지는 종목일수록 주식시장에서 저평가 상태로 평가한다.

11일 하나금융투자의 선민정 애널리스트는 "제넥신은 11월 8일 SITC(면역항암제 학회)에서 GX-I7의 고형암 환자 대상의 임상 1b상 결과를 발표했다"며 "T세포의 숫자를 증가시킨 결과 이후 처음으로 고형암 환자 대상으로 GX-I7을 투여한 뒤 정상인과 마찬가지로 T세포의 숫자를 증가시켰다는 결과로 GX-I7의 항암제로서의 가치를 처음으로 입증한 임상결과라고 볼 수 있다"고 평가했다.

이어 "이번에 발표된 포스터의 내용에 따르면 방사선이나 화학요법 치료로 인해 림프구감소증(Lymphopenia)이 발생한 환자나 그렇지 않은 환자 모두에게서 T세포의 절대 숫자 자체가 증가했음을 확인했다"며 "Effector T 세포로 알려진 CD4+, CD8+ T 세포 숫자 자체도 증가했을 뿐만 아니라, CD4+ T/Treg과 CD8+ T/Treg 비율 증가에서 확인되듯이 T세포 감소를 유도하는 Treg 세포 증가는 없었다"고 설명했다.

한편 "제넥신이 개발하고 있던 GX-I7은 2017년 하반기 시장에 본격적으로 소개되면서, 당시 면역관문억제제와의 병용투여에 대한 기대감으로 제넥신의 주가는 연일 고공행진 했었다"며 "그러나 실제 GX-I7의 환자 대상의 임상결과가 부재한 탓에 지난해와 올해 제약바이오 섹터의 침체와 함께 주가도 크게 조정 받았다"고 분석했다.

또 "그러나 지난 2년 동안 제넥신은 GX-I7의 단독요법 및 면역관문억제제들과의 다양한 병용요법 임상들을 진행하고 있었으며, 이번 SITC 학회 포스터 발표로 드디어 GX-I7의 가치가 입증됐다고 할 수 있다"며 "삼중음성유방암 환자 대상으로 머크의 키트루다와의 병용투여 임상결과도 내년 주요 학회에서 발표될 수 있을 것으로 기대되는 바 GX-I7의 가치는 레벨업 될 것으로 보이며, 이에 따라 제넥신의 기업가치도 점프업 될 것"이라고 기대했다.

제넥신은 신약 연구개발 기업으로, 항체융합단백질 제조 및 유전자 치료백신 제조 원천기술을 국내 제약사에 이전하는 사업을 영위하고 있다.

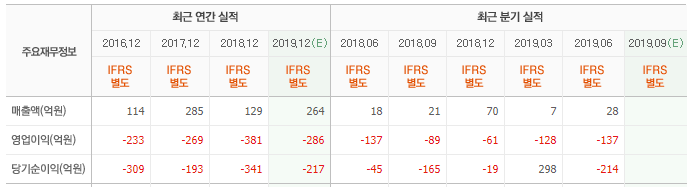

제넥신 최근 실적. [사진=네이버 증권]

shs@buffettlab.co.kr

[관심종목]

095700: 제넥신, 057050: 현대홈쇼핑, 042000: 카페24, 036420: 제이콘텐트리, 035760: CJ ENM, 294870: HDC현대산업개발, 251270: 넷마블, 078340: 컴투스, 011070: LG이노텍

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>