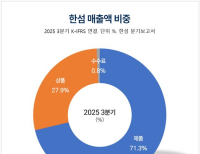

마법공식의 놀라움

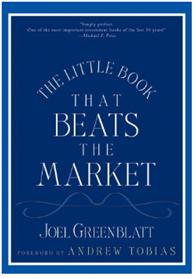

시장에 참여하는 개인투자자 중에서 ‘마법공식(Magic Formula)’을 모르는 사람은 거의 없을 것이다. 마법공식은 미국의 전설적인 헤지펀드 투자자 조엘 그린블라트(Joel Greenblatt)가 창안한 것이다. 그린블라트는 1985년 고담캐피털(Gotham Capital)이라는 헤지펀드를 설립하여 2005년까지 운용하였는데, 자신이 창안한 마법공식을 활용하여 연환산 복리수익률 40%를 달성하였다. 누적수익률로 계산하면 대략 20년간 8만3600%의 누적수익률을 올렸으니, 1985년에 1억 원을 투자했다면 대략 836억 원의 수익을 낸 셈이다.

자료: The Little Book That Beats the Market(2008)* 이 책에 마법공식이 소개되어 있다. https://www.amazon.com/Little-Beats-Market-Books-Profits-ebook/dp/B000YIUWFQ (2019.12.14. 검색)

자료: The Little Book That Beats the Market(2008)* 이 책에 마법공식이 소개되어 있다. https://www.amazon.com/Little-Beats-Market-Books-Profits-ebook/dp/B000YIUWFQ (2019.12.14. 검색)

너무나 간단한 마법공식의 계산 방법

눈이 휘둥그레질 정도의 놀라운 투자수익률을 가져온 마법공식은 예상외로 간단하다. 자본수익률(Return on Capital)과 이익수익률(Earnings Yield) 두 가지 개념만 사용하여 계산한다.

자본수익률 = 법인세전이익(EBIT)/((유동자산-유동부채)+(비유동자산-감가상각비))**

이익수익률 = 법인세전이익/(시가총액+순차입금)

여기서 유동자산은 1년 이내에 현금으로 바꿀 수 있는 자산을, 유동부채는 1년 이내에 상환해야 하는 채무를 말한다. 비유동자산은 고정자산 등 현금화시키는데 1년 이상이 걸리는 자산을 의미한다. 감가상각비는 공장이나 기계설비와 같은 고정자산 가치가 시간이 지나면서 떨어지는 만큼을 가격으로 환산한 것이다. 순차입금은 총차입금에서 보유 현금유동성을 차감한 것이다.

여기서 (유동자산-유동부채)+(비유동자산-감가상각비) = ‘순운전자본+순고정자산’으로 나타낼 수도 있기 때문에 “자본수익률 = 법인세전이익/(순운전자본+순고정자산)”으로 나타낼 수도 있다.

그린블라트는 위 두 지표를 기준으로 기업의 순위를 매긴 후에 그 두 순위를 합하여 다시 순위를 매기고 상위에 링크된 20-30개의 종목을 매수하여 일정기간 보유하며 교체매매를 한다.*** 예컨대, A기업의 자본수익률의 순위가 5위, 이익수익률이 12위이면, 그 기업의 순위는 17(=5+12)위가 된다. 여러 기업을 이렇게 순위를 매겨서 상위 20-30개의 종목을 매수하는 것이다.

그래서 마법공식을 이용하여 주식투자를 하려면 손이 많이 간다. 투자자는 다수의 기업의 해당 지표를 찾아서 일일이 계산하여 순위를 매겨야 한다. 특히 게으른 투자자들에게는 적잖이 성가신 일이다.

그래서인지 그린블라트는 일반 투자자들이 좀 더 쉽게 마법공식을 사용할 수 있도록 자본수익률은 ROA(총자산수익률)로, 이익수익률은 PER(주가수익배수)로 대체해서 동일한 방법으로 순위를 매겨 투자하는 방법을 소개하고 있다.**** 이렇게 하면 결과는 유사한데 계산은 몇 단계 줄어들어 편하다.

자료: 『주식시장을 이기는 작은책』(2006) http://www.yes24.com/24/UsedShop/Goods/2105452?scode=048_001

자료: 『주식시장을 이기는 작은책』(2006) http://www.yes24.com/24/UsedShop/Goods/2105452?scode=048_001

마법공식이 잘 맞지 않는 세 가지 이유

이런 여러 가지 노력에도 불구하고, 개인투자자들이 마법공식에 따라 투자를 해보면 연 복리 수익률 40%의 환상적인 결과는 얻기가 쉽지 않을 것이다. 오히려 기대와는 다르게 손해가 발생하여 망연자실할 때가 많을 것이다. 대체로 다음과 같은 이유 때문으로 생각된다.

첫째, 마법공식이 불완전하기 때문이다. 마법공식은 자본수익률이나 ROA가 높으면 우량기업이라고 가정하고 있는데, 현실은 그렇지가 않다. 대부분의 기업은 자본수익률이나 ROA가 들쑥날쑥하다. 일정하게 높게 유지되는 경우는 매우 드물다. 마법공식에 사용되는 가장 중요한 변수인 법인세전이익(EBIT)은 순이익의 기반이 되는 것인데, 대체로 순이익이 매년 일정하기가 쉽지 않듯이 법인세전이익도 마찬가지로 매년 일정하기가 쉽지 않다. 대부분 기업의 경우에 법인세전이익이나 순이익이 1-2년 높게 계속된 뒤에는 갑자기 뚝 떨어져 투자자들을 놀라게 하기 때문이다.*****

비즈니스 모델이 좋은 기업은 대체로 법인세전이익이나 순이익이 지속적으로 증가한다. 이런 기업이 우량기업인데, 이것을 자본수익률이나 ROA만으로 찾을 수 있다면 얼마나 신나겠는가. 그러나 현실은 만만치 않다. 자본수익률이나 ROA가 높은 기업에는 우량기업도 있지만 그렇지 않은 기업이 훨씬 더 많다. 만약 개인투자자가 자본수익률이나 ROA가 높으면서 그것이 지속적으로 유지되는 기업을 찾았다면 마법공식은 마치 마법처럼 그의 투자수익률을 올려 줄 것이다.

둘째, 개인투자자들은 20-30개의 종목을 편입할 만큼 돈이 많지 않아서 공식의 불완전성을 커버하지 못하기 때문이다. 마법공식은 자본수익률이 뛰어난 기업의 주식을 싼 값에 사도록 해준다. 대체로 PER이 낮으면 가격이 싼데, 법인세전이익이 고르지 않아서 운이 좋지 않으면 매수 후 법인세전이익이 뚝 떨어져 낮은 PER에도 불구하고 주가가 더 낮아지는 경우도 허다하다. 그린빌라트는 이 불완전성을 많은 종목을 매수하여 희석시킨다. 그런데 자금 여유가 많지 않는 개인투자자들은 그렇지 못하다.

셋째, 개인투자자들은 장기투자를 할 정도로 투자철학이 탄탄하지 않기 때문이다. 시중에 마법공식을 적용하여 1년 단위로 리밸런싱(종목 교체)하는 방식으로 투자수익률을 추산해보는 방법이 소개되기도 하지만, 필자가 보기로는 이 정도의 기간으로는 마법공식의 마법을 제대로 불러내기는 어렵다. 그린블라트는 “탁월한 투자 전략들이 제대로 실력을 발휘하기 위해서는 오랜 시간이 걸린다”며, “투자 기간을 5년 또는 10년, 20년으로 잡는 것이 이상적”이라고 말한다.****** 필자의 관찰에 의하면, 진정한 투자수익률은 대체로 장기투자로 얻어진다.

그래도 마법은 가능하다 - 마법공식의 마법을 체험하고 싶으면

마법공식의 마법을 체험하고 싶으면 위의 세 가지 문제를 모두 잘 파악하여 이를 개선하면 되지만 그게 사실은 쉽지 않다. 그러나 필자가 보기로는 그 중에서도 가장 본질적인 문제 하나만 개선해도 마법은 가능하다. 위의 세 가지 이유 중에서, 가장 중요한 것은 첫 번째 이유이다. 마법공식을 제대로 활용하기 위해서는 마법공식에 내재되어 있는 불완전성을 간파하고, 단순하게 자본수익률이나 ROA 순위가 높은 것을 넘어서, 그것이 지속될 수 있는 기업인지를 파악하는 안목이 중요하다. 이 안목만 갖추고 있으면 마법공식은 누구에게든지 마법 같은 수익률을 선물할 것이다. 다소 안심이 되는 것은 그린블라트가 마법공식을 이용하는 데는 “수학에 자신 없는 사람도 걱정할 필요가 없다.”고 한다는 사실이다.******* 그의 말을 믿어보는 것이 좋을 듯하다.

[주석]

* 아래 사이트에서 2006년에 출판된 『The Little Book that Beats the Market』를 영문 PDF 파일로 볼 수 있다.

http://www.poslovni.hr/media/PostAttachments/1203672/Joel%20Greenblatt%20-%20The%20Little%20Book%20That%20Beats%20the%20Market.pdf (2019.12.14. 검색)

** EBIT: Earning Before Interest and Taxes.

*** 조엘 그린블라트 저, 안진환 역, 『주식시장을 이기는 작은책』(The Little Book that Beats the Market), 시공사, 2008, 91-93면, 188-191면. 자본수익률 및 이익수익률 계산법에 대해서는 같은 책, 208면 이하 참조.

**** ROA=Return on Assets. PER로 대체한다는 것은 PER이 ‘가장 낮은’ 주식을 1 순위로 매긴다는 의미이다. 위의 책, 192면.

***** 필자의 생각과는 달리, 그린블라트는 마법공식이 완벽하다고 굳게 믿고 있는 것 같다. 그는 “공식은 간단하고 완벽하며, 이 공식으로 당신은 시장과 전문가와 학자를 많은 점수 차이로 이길 수 있다.”고 한다. 위의 책, 24면. 필자의 관점을 그린빌라트가 읽는다면, 그는 각각의 회사에 대한 복잡한 분석을 하지 않고서도 높은 수익을 얻을 수 있도록 고안된 마법공식의 취지를 무시하는 것이라고 볼멘소리를 할 것이다. 어쩌면 필자가 개인투자자들을 마법공식 이전의 혼돈으로 다시 돌아가게 선동하는 것이라고 나무랄지도 모르겠다.

****** 위의 책, 116면, 140면. 그린블라트가 책의 말미에 1년 단위 리밸런싱을 제안하고 있어서(같은 책, 186면 이하) 여기서 말하는 투자기간 5년 또는 10년, 20년이 리밸런싱 기간인지 아니면 1년 단위 리밸런싱을 하여 만족할 만한 성과를 얻는 전체 투자기간인지 다소 분명하지 않다. 다만 전후 문맥의 흐름을 볼 때 필자는 그린블라트가 종목의 리밸런싱 기간을 말하는 것으로 이해하고 있다. 그렇다면 한 종목을 10년이나 20년을 들고 있으라는 말인가? 필자의 생각으로는 그렇다.

******* 위의 책, 92면.

ⓒ저작권은 저자에게 있습니다. 출처를 표시하면 언제든지 인용할 수 있습니다.

※출처를 밝히면 자유롭게 인용 가능합니다.