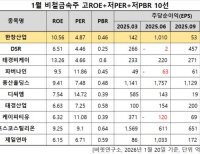

[버핏연구소=신현숙 기자] 최근 증권사에서 발표된 종목 가운데 SK(034730)의 목표주가 괴리율이 가장 높은 것으로 나타났다.

24일 금융정보업체 와이즈리포트에 따르면 최근 1주일 동안 발표된 증권사 리포트 가운데 SK의 목표주가 괴리율이 54.38%로 가장 높았다. 지난 17일 대신증권의 양지환 애널리스트는 SK의 목표주가를 40만원으로 제시하며 전일 종가(18만2500원) 대비 54.38%의 괴리율을 기록했다.

SK가 목표주가 괴리율 1위를 기록한 가운데 한화솔루션(009830)(44.4%), 해성디에스(195870)(43.92%), 포스코 ICT(022100)(43.88%) 등의 순이었다.

괴리율이란 증권사 애널리스트가 제시한 목표주가와 현재 주가와의 차이를 백분율로 표시한 지표다. 예를 들어, 애널리스트가 목표주가를 1만원이라 했을 때, 현재 주가가 5000원이라면 주가 괴리율은 50%가 된다. 보통 증권사의 목표 주가와 현재 주가와의 차이(괴리율)가 크게 벌어지는 종목일수록 주식시장에서 저평가 상태로 평가한다.

17일 대신증권의 양지환 애널리스트는 "4월 17일 SK는 자회사인 SK E&S가 보유하고 있던 China Gas Holdings(이하 CGH) 지분 5억3500만주를 1조8000억원에 매각했다고 공시했다"며 "SK E&S는 CGH 지분 7억8000만주를 4715억원에 인수 주당 약 600원으로 해 지난해 1차로 1억7000주를 7868억원에 매각한 바 있다"고 설명했다.

이어 "이번 매각은 지난해 매각 후 보유 중이던 잔여주식 6억1100만주 중 5억3500만주를 매각한 것이며 매각에 따른 처분이익은 약 1조2653억원으로 추정된다"며 "지난해 말 재무제표 기준 CGH 지분 6억1100만주의 장부가액은 6266억원이며 주당 장부가액은 약 1026원"이라고 분석했다.

그는 "SK E&S의 CGH 지분매입은 중국 LNG 시장의 높은 성장 가능성과 SK의 LNG 트레이딩 사업에서의 시너지 확보를 위한 목적으로 매입했다"며 "지난해와 올해 지분매각은 CGH가 취득가격 주당 약 600원 대비 가치가 크게 상승 주당처분가는 3391원으로 차익실현을 위한 것이며 지분을 처분하더라도 CGH 와의 우호적인 관계는 유지될 것"이라고 판단했다.

한편 "이번 CGH 지분매각의 목적은 SK E&S의 재무구조 개선 및 현금 유동성 확보가 1차적"이라며 "1차 지분 매각 이후 SK가 대규모 자사주 매입을 실시한 전례와 SK의 주주환원정책을 감안할 때 SK의 배당증가 및 자사주 매입 등을 통한 주주가치제고에 사용될 가능성도 높다"고 평가했다.

또 "SK는 투자전문지주회사를 표방하며 투자를 통해 얻은 수익은 특별 배당을 통해 주주에게 환원하는 것을 정책으로 삼고 있기 때문"이라고 덧붙였다.

SK는 자회사의 제반사업 내용을 관리하는 지주사업 및 IT서비스 등을 영위하는 사업부문을 영위하고 있다.

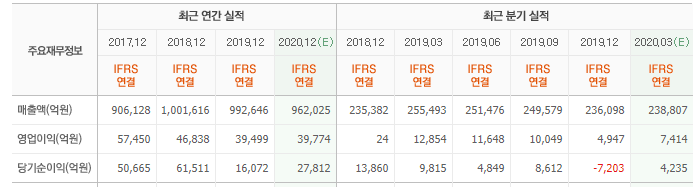

SK 최근 실적. [사진=네이버 증권]

shs@buffettlab.co.kr

[관심종목]

034730: SK, 009830: 한화솔루션, 195870: 해성디에스, 022100: 포스코 ICT, 241590: 화승엔터프라이즈, 214320: 이노션, 040910: 아이씨디, 214150: 클래시스, 111770: 영원무역, 032640: LG유플러스

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>