최근 증권사에서 발표된 종목 가운데 동원F&B의 목표주가 괴리율이 가장 높은 것으로 나타났다.

26일 버핏연구소에 따르면 최근 1주일 동안 발표된 증권사 리포트 가운데 동원F&B의 목표주가 괴리율이 45.3%로 가장 높았다. 지난 25일 하나금융투자의 심은주 연구원은 동원F&B의 목표주가를 33만원으로 제시하며 전일 종가(18만500원) 대비 45.3%의 괴리율을 기록했다.

김재옥 동원F&B 대표이사 사장. [사진=더밸류뉴스(동원F&B 제공)]

김재옥 동원F&B 대표이사 사장. [사진=더밸류뉴스(동원F&B 제공)]

동원F&B의 목표주가가 괴리율 1위를 기록한 가운데 롯데푸드(43.83%), 영원무역(42.78%), 디지털대성(42.25%) 등의 순이었다. 동원F&B는 식품의 제조 및 판매를 영위하고 있다.

목표주가 괴리율 상위 10선. [사진=더밸류뉴스]

목표주가 괴리율 상위 10선. [사진=더밸류뉴스]

목표주가 괴리율이란 증권사 연구원이 제시한 목표주가와 현재 주가와의 차이를 백분율로 표시한 지표다. 보통 증권사의 목표 주가와 현재 주가와의 차이(괴리율)가 크게 벌어지는 종목일수록 주식시장에서 저평가 상태로 볼 수 있다.

동원F&B 최근 1년 주가 추이. [사진=더밸류뉴스(네이버 증권 제공)]

동원F&B 최근 1년 주가 추이. [사진=더밸류뉴스(네이버 증권 제공)]

동원F&B는 최근 신종 코로나 바이러스 감염증(코로나19) 여파로 국내외 증시가 타격을 받아 지난 3월 23일 52주 신저가(12만7000원)를 기록했다.

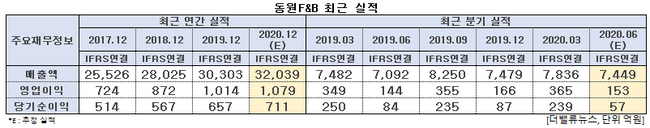

동원F&B의 올해 1분기 매출액, 영업이익, 당기순이익은 각각 7836억원, 365억원, 239억원으로 전년비 매출액과 영업이익은 4.73%, 4.58% 증가하고 당기순이익은 4.4% 감소했다.

동원F&B는 1분기 코로나19에 따른 3월 급식, 식재유통 및 유제품을 포함한 일부 식품부문의 영향에도 불구하고 시장기대치에 부합하는 실적을 기록했다.

부문별로 일반식품은 이익 비중이 가장 높은 참치캔 수익성이 전년비 개선된 점, 육가공∙음료∙샘물 부문의 판매 호조가 이뤄진 점이 긍정적이었다. 톤당 투입어가는 전년비 17% 감소한 1250불을 기록했다.

조미유통은 조미소스(삼조쎌텍)부문 공장 증설에 따른 고정비 부담 지속, 코로나19 사태로 3월 단체급식 매출액이 큰 폭으로 감소한 영향으로 지난해와 비슷한 실적을 기록했다.

동원F&B 최근 실적. [사진=더밸류뉴스]

동원F&B 최근 실적. [사진=더밸류뉴스]

동원F&B는 2분기에도 지난해 2분기와 비슷한 실적을 기록할 전망이다. 이는 코로나19 기인해 동원홈푸드 실적 부진이 예상되기 때문이다. 아울러 개학 연기 기인해 유가공 부문 실적도 부진할 것으로 보인다.

25일 심은주 하나금융투자 연구원은 "가공식품 매출액은 전년비 3.0% 증가할 것"이라며 "2분기 참치 투입어가는 전년비 2.8% 감소한 톤당 1360불로 관련 원가 부담은 제한적일 것"이라고 분석했다.

다만 “개학이 미뤄지면서 원유 잉여 기인한 비용 증가가 다소 부담”이라며 “코로나19에 기인해 전반적인 경쟁 강도는 높지 않으나 죽 등 일부 카테고리는 판촉 경쟁이 있었을 것”이라고 추정했다.

심 연구원은 동원홈푸드가 2분기 코로나19 영향이 지속되면서 1분기 대비 부정적 영향이 불가피했을 것으로 판단했다.

동원F&B 양반 국탕찌개. [사진=더밸류뉴스(동원F&B 제공)]

동원F&B 양반 국탕찌개. [사진=더밸류뉴스(동원F&B 제공)]

그러나 3분기부터는 전년비 견조한 이익 증가가 가능할 것으로 내다봤다.

심 연구원은 “6월부터 순차적으로 개학이 시행되면서 유가공 수요 회복 및 원유 잉여에 따른 원가 부담이 감소할 것”이라며 “최근 글로벌 어가 하락으로 관련 원가 부담도 제한적일 것으로 판단되기 때문”이라고 설명했다.

올해 6월 들어 글로벌 선망참치 어가는 톤당 1550불에서 1200불까지 하락했다.

그는 “글로벌 수급 상황 감안시 추가 하락 가능성도 열려 있는 만큼 동원F&B 원가 절감에 긍정적 효과가 있을 것”이라며 “상반기 실적이 부진했던 동원홈푸드도 하반기 갈수록 경제활동 재개에 따른 실적 회복세가 기대된다”고 예상했다.

shs@thevaluenews.co.kr

[저작권 ⓒ 더밸류뉴스. 무단 전재 및 재배포 금지]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>