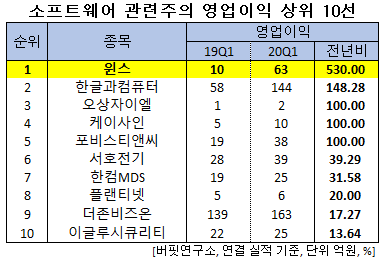

한국 주식 시장의 소프트웨어주 가운데 올해 1분기 영업이익 증가율 1위는 윈스(136540)(대표이사 김대연)로 조사됐다.

김대연 윈스 대표이사. [사진=윈스]

버핏연구소의 분석 자료(기준일 6월 29일)에 따르면 윈스의 올해 1분기 영업이익은 63억원으로 전년비 530% 증가했다.

소프트웨어 관련주의 영업이익 상위 10선. [이미지=더밸류뉴스]

이어 한글과컴퓨터(030520)(148.28%), 오상자이엘(053980)(100%), 케이사인(192250)(100%), 포비스티앤씨(016670)(100%) 등의 순이다.

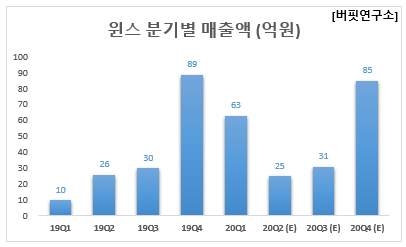

윈스 분기별 매출액. [이미지=더밸류뉴스]

1위를 기록한 윈스는 네트워크 보안 제품, 네트워크보안 서비스 등을 영위하고 있다.

◆윈스, 1Q 일본 수출 122억원…분기 최대 매출 기록

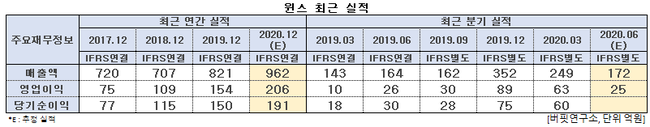

윈스의 올해 1분기 매출액, 영업이익, 당기순이익은 각각 249억원, 63억원, 60억원으로 전년비 74.13%, 530%, 233.33% 증가했다.

윈스 최근 실적. [이미지=더밸류뉴스]

윈스의 1분기 일본 수출은 122억원으로 분기 최고 매출을 기록했다. 이는 지난해 12월 수주한 물량에 엔화 강세 효과가 추가되고 부가적인 개발 프로젝트 매출이 반영된 영향이다.

아울러 주력 제품인 침입방지솔루션(IPS)의 매출이 견고한 가운데 신규 제품인 차세대방화벽(NGFW) 매출이 전년비 2배 이상 상승한 것으로 파악된다. 수익성은 제조자개발생산(ODM) 형태로 공급되는 일본 매출과 하이엔드 매출 비중이 증가하면서 개선됐다.

윈스의 지능형 차세대 방화벽 ‘스나이퍼 NGFW’. [사진=윈스]

최근 신종 코로나 바이러스 감염증(코로나19) 사태로 비대면 서비스가 증가하고 5G 확산으로 네트워크 트래픽이 급증했다. 비대면 서비스와 5G 이슈는 국내뿐만 아니라 일본에도 적용되기 때문에 윈스 제품의 국내외 수요가 꾸준히 증가할 전망이다.

윈스는 IPS의 견고한 수요와 차세대방화벽의 신규 수요가 있다. 현재 IPS 사업은 40G 중심의 교체 수요가 견고하며 내년 이후 5G 대응을 위한 100G 제품 공급이 예상된다.

윈스는 과거 일본에 공급되었던 IPS 제품의 절반이 아직 교체되지 않았기 때문에 일본 매출이 내년까지도 지속될 것으로 전망된다. 국내의 경우 5G 대응을 위해 LG유플러스 신규 제품이 하반기 출시될 예정이며 2분기 중으로 KT와 장비 성능평가시험(BMT)이 진행될 예정이다. 내년 이후는 국내외 100G 제품의 공급이 시작되면서 IPS 매출이 견고하게 유지될 것으로 기대된다.

또한 이미 1분기 공공기관 공급이 급증하면서 분기 매출이 전년비 2배 이상 증가한 것으로 예상되어 차세대방화벽 매출이 올해 80억원 이상을 기록할 것으로 전망된다.

윈스의 최근 1년 주가 추이. [사진=네이버 증권]

윈스는 올 초 코로나19 여파로 52주 신저가(9510원)를 기록했고, 1분기 호실적 등으로 5월 7일 52주 신고가(1만8400원)를 갱신했다.

윈스의 올해 1분기 기준 ROE(자기자본이익률)는 17.57%이다. 지난 3일 기준 PER(주가수익비율)은 10.27배, PBR(주가순자산배수)는 1.55배이며 동일업종 평균 PER은 109.96배이다.

◆윈스, LG유플러스·인텔과 국내 최초 5G 인프라 보호용 100G IPS 개발

올해 2월 윈스는 LG유플러스, 인텔과 함께 5G 보안∙트래픽 관리를 위한 네트워크 보호용 100G급 IPS를 국내 최초로 개발했다.

윈스는 5G 환경에서 자율주행자동차, 스마트팩토리 등의 서비스를 고객에게 제공함에 따라 데이터 용량과 무선망의 네트워크 증설이 급속도로 증가할 것을 예상하고 5G 서비스의 안정성·보안성 확보를 위해 국내 통신사업자인 LG유플러스와 서버용 CPU 글로벌 1위 인텔과 협력해 차세대 보안기술을 개발했다.

이번 100G급 대용량 IPS는 기존 장비의 5배 많은 트래픽을 안정적이고 효율적으로 처리할 수 있다. 트래픽 자동학습을 통한 상관분석, 데이터 마이닝을 통한 행위분석 등 머신러닝 기법을 활용해 잠재적 위협에도 대응할 수 있다.

shs@thevaluenews.co.kr

[저작권 ⓒ 더밸류뉴스. 무단 전재 및 재배포 금지]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>