[버핏연구소= 문성준 기자] 유안타증권은 11일 휴젤(145020)에 대해 국가출하승인 지연으로 톡신의 내수 매출액이 감소했다며 투자의견 「매수」를 유지하고 목표주가를 30만원에서 25원으로 하향했다. 휴젤의 전일 종가는 14만5900원이다.

유안타증권 서미화 연구원은 “휴젤의 3분기 연결기준 매출액은 558억원(YoY +3.20%), 영업이익 214억원(YoY +0.90%)을 기록해 각각 컨센서스(시장 기대치) 대비 14.20%, 11.80% 하회했다”며 “톡신 매출은 전년비 11.20% 감소했는데 국가출하승인 지연으로 국내 매출이 25.10% 줄었다”고 설명했다.

그는 “톡신 수출은 중국 매출(70~80억원)이 발생하였음에도 불구하고 태국, 대만 등의 국가에서 셧다운(폐쇄조치) 영향을 받아 아시아 톡신 수출은 전년비 0.80% 소폭 성장했다”며 “필러 매출은 전년비 수출 15%, 내수 30% 성장하며 전년비 19.50% 증가했다”고 분석했다.

이어 “국내 톡신 제품의 국가출하승인 지연으로 재고가 타이트한 상황으로 이는 4분기 일부 회복될 것”이라며 “미국 톡신은 8월 FDA 현장 실사가 마무리돼 내년 상반기 품목허가가 예상되고 유럽 톡신은 10월 EMA(유럽의약청) 현장 실사 완료로 내년 품목허가 승인이 예상된다”고 전망했다.

또 “중국에서는 레티보 브랜드 인지도 향상을 위한 마케팅이 진행되고 있고 내년 초 필러 품목허가 승인될 것”이라며 “호주와 캐나다에서도 내년 톡신 허가가 기대된다”고 평가했다.

서 연구원은 “4분기 주요 이슈는 식약처 처분에 대한 최종 결과가 될 것으로 보인다”며 “국가출하승인을 받지 않은 제품이 국내 유통망에 공급된 것에 대한 문제이며 제품의 안전성이나 품질 이슈가 아닌 유통 관련 이슈임으로 해외 허가 절차에 영향을 미치지는 않을 것”이라고 내다봤다.

휴젤은 보툴리눔 톡신과 필러를 주력으로 한 생물학적제제의 제조 및 판매, 의약품 연구개발 사업을 영위하고 있다.

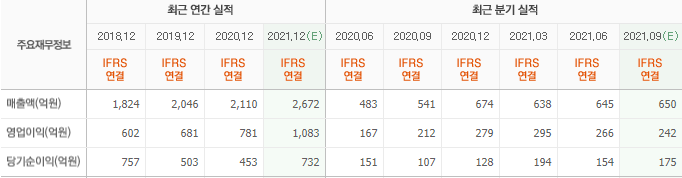

휴젤의 최근 실적. [이미지=네이버 증권]

a854123@buffetlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>