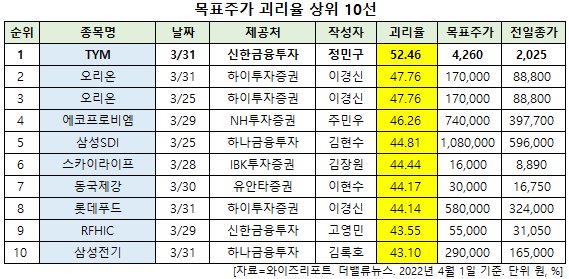

최근 증권사에서 발표된 종목 가운데 TYM(002900)(대표이사 김희용 김도훈)의 목표주가 괴리율이 가장 높은 것으로 나타났다.

1일 기업분석전문 버핏연구소 조사에 따르면 최근 1주일 동안 발표된 증권사 리포트 가운데 TYM의 목표주가 괴리율이 52.46%로 가장 높았다. 지난 31일 정민구 신한금융투자 연구원은 TYM의 목표주가를 4260원으로 제시하며 전일 종가(2025원) 대비 52.46%의 괴리율을 기록했다.

김희용 TYM 회장(왼쪽)과 김도훈 TYM 대표. [사진=TYM]

TYM이 목표주가 괴리율 1위를 기록한 가운데 오리온(271560)(47.76%), 에코프로비엠(247540)(46.26%), 삼성SDI(006400)(44.81%)등의 순이다. TYM은 농기계사업 및 담배필터사업을 하고 있다.

목표주가 괴리율 상위 10선. [이미지=더밸류뉴스]

목표주가 괴리율이란 증권사 연구원이 제시한 목표주가와 현재 주가와의 차이를 백분율로 표시한 지표다. 보통 증권사의 목표주가와 현재 주가와의 차이(괴리율)가 크게 벌어지는 종목일수록 주식시장에서 저평가 상태로 볼 수 있다.

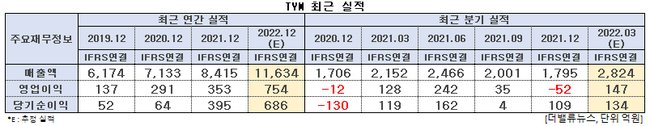

TYM 최근 실적. [이미지=더밸류뉴스]

TYM의 올해 1분기 매출액, 영업이익, 당기순이익은 각각 2824억원, 147억원, 134억원으로 전년비 31.23%, 14.84%, 12.61% 증가할 것으로 예상된다. TYM은 올해부터 KM 100% 인수를 통한 매출액 증가 및 비용절감효과가 본격적으로 나타날 전망이다. 특히 증가하는 트랙터 누적판매 대수를 기반으로 매출 다각화 또한 기대된다.

정민구 신한금융투자 연구원은 "TYM은 KM 인수 후 엔진, 트렉터, 작업기, 자율주행기술 등의 기술내재화를 통한 원가절감이 가능해졌으며 KM의 영업망 공유로 수익성 개선과 판매채널 다각화 효과를 동시에 누릴 것"이라며 "KM의 영업망을 통해 가장 큰 규모의 시장인 미국 시장 내에서도 매출액이 빠르게 증가할 것”이라고 내다봤다. TYM의 트랙터 판매 대수는 지난해 3만3000대에서 올해 KM물량을 포함한 4만6000대로 증가할 것이라는 분석이다.

TYM의 소형 트랙터. [사진=TYM 홈페이지]

구체적으로 농업기계부문 매출액은 전년비 39.8% 증가한 1조1220억원을 달성할 것으로 보인다. 트랙터 누적판매 대수 기반, 추가적 매출(작업기, 자율주행모듈 등) 또한 예상돼 꾸준한 외형성장이 기대된다.

이에 신한금융투자는 TYM의 올해 연간 매출액과 영업이익이 각각 1조1634억원, 754억원으로 전년비 38.3%, 113.9% 증가할 것으로 봤다. 그는 "매출액 증가는 KM 인수효과, 글로벌 북미 고객사 수주증가, 자사브랜드 딜러쉽 확장에 따른 판매 증가가 이끌 것"이라며 “영업이익률은 KM인수 후 운영효율화와 제품 단가 상승효과가 동시에 나타나며 전년비 2.3%p 증가한 6.5%를 기록할 것”이라고 평가했다.

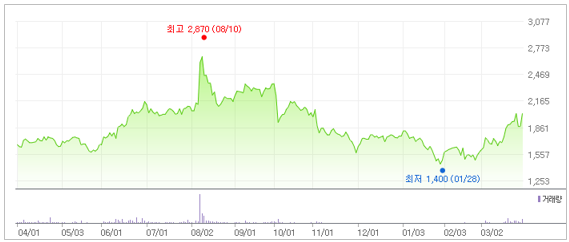

TYM 최근 1년 주가 추이. [이미지=네이버 증권]

TYM은 1월 28일 52주 신저가(1400원)를 기록했다. 정 연구원은 “점유율 4위업체를 인수하며 큰폭의 매출액, 영업이익 증가가 예상되나 올해 예상 기준 PER(주가수익비율) 4.1배로 국내 경쟁사 PER 7.3배와 글로벌 경쟁사 평균 PER 12.5배 대비 저평가 돼 있다”며 목표주가를 4260원으로 신규 제시했다.

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>