최근 증권사에서 발표된 종목 가운데 두산(000150)(대표이사 박정원 김민철 문홍성)의 목표주가 괴리율이 가장 높은 것으로 나타났다.

6일 기업분석전문 버핏연구소 조사에 따르면 최근 1주일 동안 발표된 증권사 리포트 가운데 두산의 목표주가 괴리율이 59%로 가장 높았다. 지난 4일 최남곤 유안타증권 연구원은 두산의 목표주가를 22만원으로 제시하며 전일 종가(9만200원) 대비 59%의 괴리율을 기록했다.

두산이 목표주가 괴리율 1위를 기록한 가운데 미래에셋벤처투자(100790)(56.6%), OCI(010060)(50.91%), 카카오게임즈(293490)(46.82%) 등의 순이다. 두산은 전자, 퓨얼셀 파워, 유통, 디지털이노베이션 등 자체사업을 하고 있다.

목표주가 괴리율 상위 10선. [이미지=더밸류뉴스]

목표주가 괴리율이란 증권사 연구원이 제시한 목표주가와 현재 주가와의 차이를 백분율로 표시한 지표다. 보통 증권사의 목표주가와 현재 주가와의 차이(괴리율)가 크게 벌어지는 종목일수록 주식시장에서 저평가 상태로 볼 수 있다.

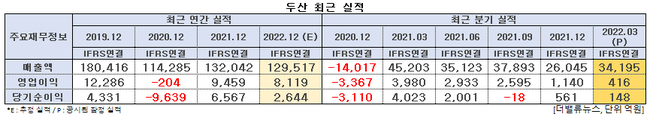

두산 최근 실적. [이미지=더밸류뉴스]

두산은 올해 1분기 연결 기준 매출액, 영업이익, 당기순이익이 각각 3조4195억원, 416억원, 148억원으로 전년비 24.35%, 89.55%, 96.32% 감소했다고 잠정 실적을 공시했다. 아울러 지배주주순손실은 127억원으로 전년 동기 대비 적자 전환했는데 이는 원자재 가격 인상 영향, 1분기에 반영된 중단영업이익 1265억원 영향 제거에 따른 기고효과 발생 때문이다. 자체사업 매출액과 영업이익은 각각 3284억원, 374억원으로 전년비 18.7%, 5.6% 늘었다. 다만 영업이익률은 지난해 1분기 12.8%에서 올해 1분기 11.4%로 소폭 하락했다.

별도 기준 매출액과 영업이익은 각각 2615억원, 175억원으로 전년비 매출액은 20.1% 증가하고 영업이익은 39.9% 감소했다. 자체 사업과 별도 부문 실적 차이는 전자BG(비즈니스그룹) 부문과 정보통신 부문의 해외사업장 포함 여부에 있는데 이번 별도 영업이익의 급감은 지주사업부문에서 로고 교체에 따른 일회성 비용이 반영됐기 때문이다.

서울 중구 두산타워 입구. [사진=더밸류뉴스]

두산의 이번 1분기 실적 발표에서 유안타증권은 두가지를 주목했다. 먼저 글로벌 교역 조건 악화에도 불구하고, 핵심 사업인 전자BG 부문의 실적이 견조하게 유지된 점이다. 전자BG 부문의 매출액은 2459억원으로 전년 동기 대비 20% 성장했다. 회사 측은 상반기 전자부문 매출액을 전년 동기 대비 12.7% 증가한 5091억원으로 전망하고 있다.

반도체용CCL(동박적층판)은 서버향 메모리 수요 확대, 네트워크용CCL은 데이터트래픽 증가에 따른 고속·저손실 소재 수요 확대 등의 영향을 받고 있다. 최남곤 유안타증권 연구원은 “두산은 향후 에너지·자동차분야 확장을 꾀하고 있어 다변화된 포트폴리오를 중심으로 매출 성장세를 유지할 것”이라며 “신사업 매출액은 올해 690억원에서 2026년 5800억원으로 늘어날 것”이라고 내다봤다.

아울러 유안타증권은 두산의 DLS(두산로지스틱스솔루션)와 로보틱스의 사업 성장, 수익성 개선 속도가 예상보다 빠르다는 점도 주목했다. DLS·로보틱스·DMI(두산모빌리티이노베이션) 사업의 매출액은 2020년 369억원, 지난해 1033억원에서 올해 2114억원으로 확대될 전망이다. 이미 3개 자회사의 올해 1분기 매출액은 전년 동기 대비 59% 성장한 170억원을 기록했다. DLS의 매출 목표는 1100억원, 로보틱스 매출 목표는 784억원이다.

특히 회사 측은 올해 2분기(DLS)와 3분기(로보틱스)에 영업이익 흑자 전환이 가능할 것으로 봤다. 그는 “연간 100%에 달하는 성장과 더불어 영업이익 흑자 전환까지 달성하게 되면, DLS와 로보틱스의 잠재 가치에 투자자가 주목해야 할 것”이라고 판단했다.

두산 최근 1년 주가 추이. [이미지=네이버 증권]

두산은 지난해 11월 15일 52주 신고가(14만8000원)를 기록했다. 최 연구원은 “재무구조 안정성 개선, 2분기부터 테스나에 대한 연결 실적 편입, 하반기 DLS와 두산로보틱스의 흑자전환 등이 투자포인트”라며 목표주가를 22만원으로 유지했다.

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>