[더밸류뉴스=김주영 기자] 한국 주식 시장의 제과∙빙과∙식품주 가운데 올해 2분기 예상 매출액 증가율 1위는 오리온(271560)(대표이사 이승준)으로 조사됐다.

서울시 용산구 소재 오리온 본사 전경. [사진= 오리온]

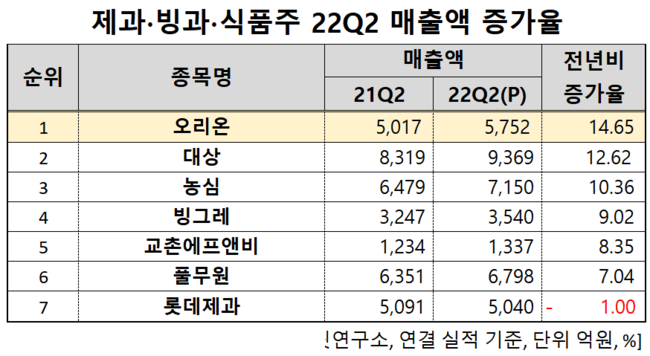

기업분석전문 버핏연구소의 탐색 결과 오리온의 올해 2분기 예상 매출액은 5752억원으로 전년비 14.65% 증가할 것으로 예상된다.

제과 빙과 식품주 22Q2 매출액 증가율. [자료=버핏연구소]

이어 대상(001680)이 12.62%, 농심(004370)이 10.36%, 빙그레(005180)가 9.02%, 교촌에프앤비(339770)가 8.35%, 풀무원(017810)이 7.04% 증가할 전망이다.

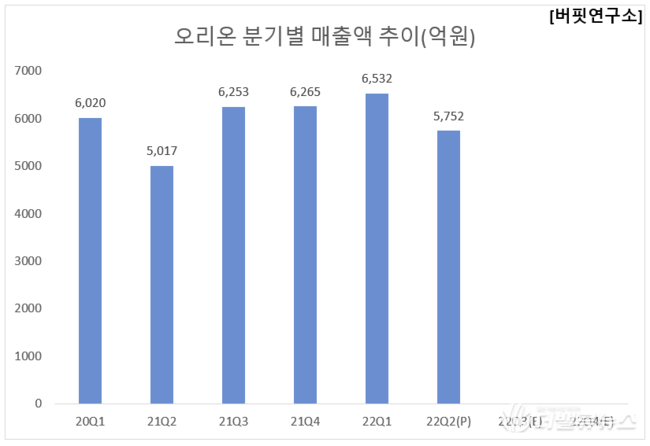

오리온 분기별 매출액 추이(억원). [자료=버핏연구소]

오리온은 초코파이, 초코칩쿠키, 포카칩 등의 히트 제품을 갖고 있고 파이제품과 스낵제품으로 높은 시장 지배력을 확보하고 있다. 국내뿐 아니라, 중국, 베트남, 러시아 시장에서도 높은 점유율과 성장성을 보이고 있다.

◆오리온, 고성장의 5월

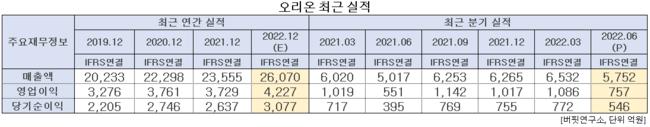

오리온의 올해 2분기 예상 실적은 매출액, 영업이익, 당기순이익은 각각 5752억원, 757억원, 546억원으로 전년비 14.65%, 37.39%, 38.23% 증가할 전망이다.

오리온 최근 실적. [자료=버핏연구소]

오리온의 올해 5월은 고성장하는 모습을 보여주었다. 5월 오리온의 국가별 월 매출 합산 실적은 매출액 2,202억원, 영업이익 363억원을 기록했다. 시장 지배력 확대에 따른 매출 성장 뿐만 아니라 생산량 증가와 비용효율화를 통한 수익성개선까지 나타났다. 제품력 상승과 가격 인상 최소화를 통한 매출 성장, 판촉비용 효율화, 각 국가별 채널 운영 수정 등 차별화된 오리온의 전략이 성과로 이어지고 있다.

오리온의 제품 이미지. [사진= 오리온 홈페이지 제공]

오리온은 현재 높은 외형 성장률과 이익 레버리지 효과에 따른 밸류에이션 추가 매력, 모든 것을 갖췄다. 향후 한국은 원재료비용 상승에 따른 일부 부담 확대에도 가동률 증가 및 추가비용절감을 통해 영업실적 개선을 이끌어낼 것으로 보인다. 메인제품 수요 확대기조 및 신제품 효과, 오프라인 소비 증가가 더해진 고성장세도 유효하다. 최근 흐름을 고려한다면 2분기에 대한 추가 기대 또한 긍정적이다.

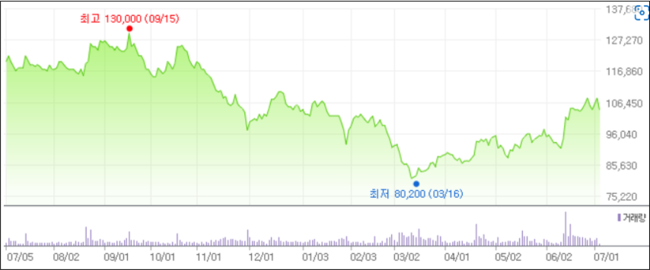

오리온의 최근 1년 주가 추이. [사진=네이버 금융]

오리온의 지난해 기준 ROE(자기자본이익률)는 12.75%이다. 5일 PER(주가수익비율)은 13.47배, PBR(주가순자산배수)는 1.79배, 동일업종 평균 PER은 12.02배이다.

◆이승준 대표, 꼬복칩 성공시켜

이승준 대표는 2021년부터 대표이사로서 오리온을 이끌어왔다. 이는 오리온 그룹이 지난해 정기 임원 인사에서 이승준 사장을 한국법인 대표이사 겸 글로벌 연구소장으로 내정한 것으로, 오리온에서 연구개발자 출신이 대표가 된 것은 이번에 처음이다. 이 대표는 ‘꼬북칩’ 등을 성공시킨 식품 개발 전문가로 손꼽힌다.

최근 오리온은 여름 한정 제품 협업 및 출시에 주력하고 있다. 이달 1일부터 커피 브랜드 탐앤탐스오 손잡고 여름 한정 메뉴나 빙수를 주문하는 고객에게 특별히 제작한 ‘썬 할라피뇨 체다맛’을 선착순으로 증정한다. 15일부터는 샌드위치 브랜드 ‘퀴즈노스’와의 협업도 집행한다. 지난달에는 ‘초코파이情 수박’, ‘포카칩 훌라망고맛’, ‘포카칩 라임모히또맛’ 등 여름 한정판 3종을 출시하기도 했다. 오리온은 새로운 경험을 추구하는 MZ세대의 니즈에 맞춰 차별화된 맛과 식감의 스낵 신제품을 지속 선보이면서 소비자 접점을 넓혀 나갈 예정이다.

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>