[더밸류뉴스=김주영 기자] 한국 주식 시장의 여행∙호텔∙카지노주 가운데 올해 2분기 예상 매출액 증가율 1위는 모두투어(080160)(대표이사 우종웅)으로 조사됐다.

모두투어의 호텔 전경. [사진= 모두투어]

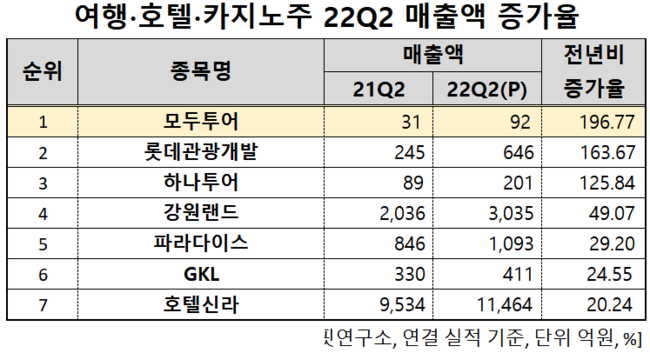

기업분석전문 버핏연구소의 탐색 결과 모두투어의 올해 2분기 예상 매출액은 92억원으로 전년비 196.77% 증가할 것으로 예상된다.

여행 호텔 카지노주 22Q2 매출액 증가율. [자료=버핏연구소]

이어 롯데관광개발(032350)이 163.67%, 하나투어(039130)가 125.84%, 강원랜드(035250)가 49.07%, 파라다이스(034230)가 29.2%, GKL(114090)이 24.55%, 호텔신라(008770)가 20.24% 증가할 전망이다.

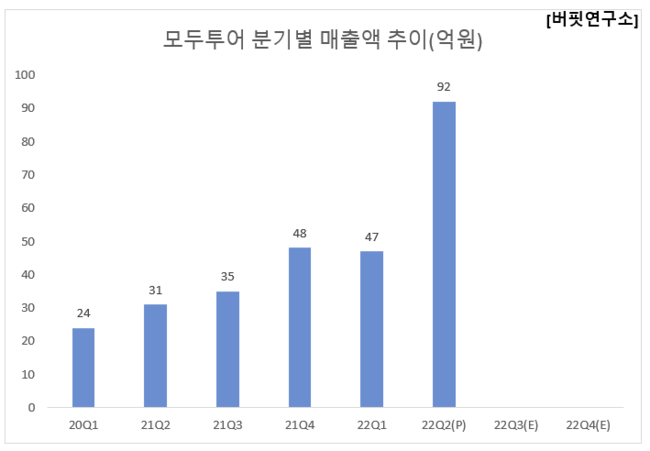

모두투어 분기별 매출액 추이(억원). [자료=버핏연구소]

1위를 기록한 모두투어는 내국인 및 외국인들을 대상으로 국내외 기획여행상품과 항공권 등을 판매하고 있으며, 이에 관련되는 일련의 서비스를 제공하는 사업을 하고 있다.

◆모두투어, 코로나 이전 수준의 점유율 확보 기대

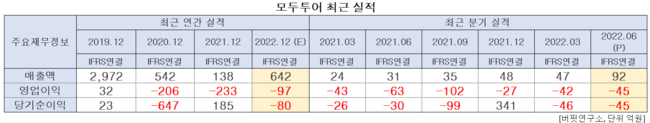

모두투어의 올해 2분기 예상 실적은 매출액, 영업손실, 당기순손실은 각각 92억원, 45억원, 45억원으로 전년비 매출액은 196.77% 증가하고, 영업손실과 당기순손실은 적자폭이 개선될 전망이다.

모두투어 최근 실적. [자료=버핏연구소]

모두투어의 올해는 해외여행 시장 내 코로나 이전과 같은 수준의 점유율을 확보할 것으로 기대된다. 여행사 2위 업체로서, 원가 경쟁력과 브랜드 파워가 바탕이 되기 때문이다. 다만, 코로나 기간 극도로 통제한 비용 대부분이 여행이 재개되는 시점에 빠르게 정상화 될 것으로 예상되고, 결합여행상품 매출 비중의 확대로 제품 MIX는 악화될 것으로 예상된다. 이에 +α를 위해 6월부터 온라인 채널 개편 작업에 착수하였으며, 이르면 내년 초에 개편된 온라인 채널을 선보일 계획이다.

모두투어의 기업 소개 이미지. [사진= 모두투어 홈페이지 제공]

모두투어는 현재 점유율 확대 가능성을 보여주어야 할 때라고 판단된다. 여행 산업은 결합여행상품 영역 내 업체간 점유율 경쟁이 본격화될 것으로 예상되어, 가격 경쟁력과 이를 극대화해줄 채널을 모두 두루 갖춘 업체만이 산업 재편의 기회를 누릴 수 있을 것으로 보이기 때문이다.

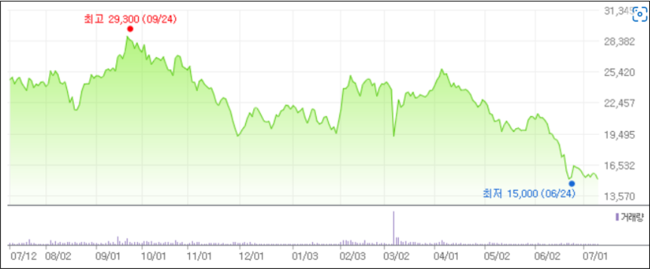

모두투어의 최근 1년 주가 추이. [사진=네이버 금융]

모두투어의 지난해 기준 ROE(자기자본이익률)는 28.79%이다. 11일 PER(주가수익비율)은 -34.74배, PBR(주가순자산배수)는 4.14배, 동일업종 평균 PER은 -55.91배이다.

◆우종웅 대표, 해외 상품 공략

우종웅 대표는 1989년부터 모두투어를 설립해 회장으로서 모두투어를 이끌어왔다.

최근 모두투어는 해외여행 상품에 주력하고 있다. 지난 4일 여름휴가 시즌을 맞아 해외여행을 준비하고 있는 고객들을 대상으로 다양한 경품과 할인혜택을 제공하는 ‘모처럼 두근두근’ 특별 기획전을 진행한다고 밝힌 바 있다. 또 지난달 28일에는 사우디아라비아 관광청과 지속 가능한 관광 발전을 위하여 업무협약(MOU)를 체결하기도 하였다.

모두투어는 여행이 본격 재개되는 시점에 맞춰 앞으로도 세계각국과 전략적 파트너십을 통해 글로벌 여행 네트워크를 지속적으로 확대해 나갈 계획이다.

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>