[버핏 연구소=이승윤 기자] SK증권은 5일 스튜디오드래곤(253450)에 대해 올해는 제작사의 투자 포인트들이 동시에 발현되는 시기라며, 투자의견 『매수』와 목표주가 12만5000원을 유지했다. 스튜디오드래곤의 전일 종가는 7만6800원이다.

SK증권의 남효지 애널리스트는 “매출액 1575억원(YoY 48.5%), 영업이익 270억원(YoY 95.7%, OPM 17.1%), 순이익 256억원(YoY 170.2%)으로 영업이익은 컨센서스 251억원에 부합했다”며 ”2분기 방영 작품은 총 13편으로 YoY 7편 증가, 편성 매출은 55.4% 증가했다”고 전했다.

또 “국내외 판매 모두 양호했는데 특히 해외 판매가 22.1% 증가했고 신규 플랫폼향 서비스, 오리지널 확대, 구작 판매가 발생해 판매 매출도 53.8% 성장했다”며 “제작비는 지속 증가하고 있으나 작품 별 수익성이 강화되며 매출원가율은 77.5%로 YoY 3.3%p 하락했다”고 밝혔다.

그는 “플랫폼이 다변화되며 작품 판매 가격은 지속 상승하고 제작 편 수도 증가하고 있다”며 “지 금까지는 티빙과 넷플릭스에 주로 판매를 해왔다면 하반기에는 디즈니+, 쿠팡플레이, 애플 TV+, 아마존 프라임 비디오 등으로 판매 OTT 플랫폼 수가 크게 증가할 것”으로 예상했다.

한편 “오리지널 9편, 동시 방영 7편, 헐리우드 향 직접 제작 1편을 계획하고 있다”며 “티빙 향 오리지널 공급이 본격화되고 있고 신규 OTT 향 판매, 해외 프로젝트 가시화되며 연초 제시한 판매 매출 가이던스(60%+ 성장)도 무난히 달성 가능할 것”으로 전망했다.

끝으로 “Netflix의 P/E가 20배 내외로 하락한 점은 여전히 부담스러우나 올해 EPS 성장률 65%, 현재 기조가 이어진다면 내년에도 높은 성장률을 보일 수 있다”며 “다수의 미국 향 프로젝트 진행 중이고 하반기는 플랫폼 다각화와 해외 시장 확대 효과를 즐길 시기”라고 판단했다.

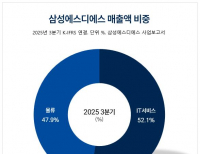

스튜디오드래곤은 드라마 콘텐츠를 기획 및 제작해 미디어 플랫폼에 배급하고 VOD, OTT 등을 유통한다.

스튜디오드래곤. 최근 실적 [자료=네이버 증권]

lsy@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>