[버핏연구소=신현숙 기자] 최근 증권사에서 발표된 종목 중 KCC(002380)(대표이사 정몽진 정재훈)에 대한 증권사 보고서가 조회수 1위를 기록했다.

10일 기업분석전문 버핏연구소 조사에 따르면 금융정보업체 와이즈리포트에서 최근 1주일(8월 4일~10일) 동안 발간된 보고서 가운데 박세라 신영증권 연구원이 지난 4일 KCC에 대해 분석한 보고서가 조회수 299건을 기록해 가장 높았다.

정몽진(왼쪽), 정재훈 KCC 대표이사. [사진=KCC]

KCC의 조회수가 1위를 기록한 가운데 주성엔지니어링(036930)(280건), 엠씨넥스(097520)(267건), 에코프로(086520)(265건), 덴티움(145720)(264건) 등 순이다.

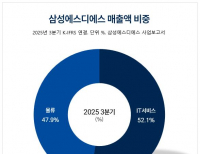

HOT 리포트 상위 10선. [이미지=더밸류뉴스]

KCC는 건축자재 사업을 하고 있다.

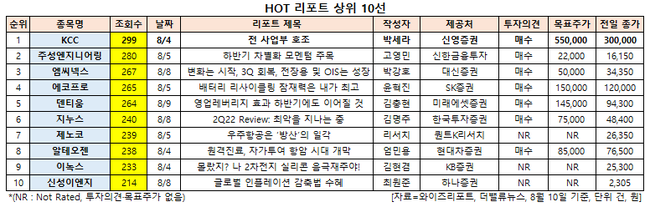

KCC 최근 실적. [이미지=더밸류뉴스]

KCC는 올해 2분기 매출액, 영업이익, 당기순이익이 각각 1조7559억원, 1642억원, 1822억원으로 전년비 매출액과 영업이익은 16.08%, 40.34% 증가하고 당기순이익은 52.17% 감소했다고 잠정 실적을 공시했다. 이는 신영증권 추정치 대비 매출액은 5.3%, 영업이익은 13.3% 상회하는 실적이다. 예상을 상회한 실적 배경에는 실리콘 사업부문의 전분기비 매출 증가와 건자재, 도료 사업부의 마진 개선을 꼽을 수 있다는 설명이다.

박세라 신영증권 연구원은 "실리콘 사업부문은 1분기 일회성 이슈(중국 상하이 봉쇄에 따른 기초실리콘 수급 불균형, 판매가격 상승 및 해외 기초 실리콘 제조업체 반사이익)로 양호한 실적을 거둔 바, 2분기에는 해당 이슈가 제거되면서 전분기비 낮은 매출액을 예상한 바 있다"며 "그러나 고부가가치 제품군의 지속적인 판가 인상과 견조한 생산실적, 일부 환효과가 더해지면서 2분기 실리콘 매출액은 1분기를 소폭 상회한 9500억원을 기록했을 것"이라고 추정했다.

그러나 유기실리콘(DMC) 가격이 1분기 이후 지속 하락하고 있어, 기초실리콘 제품 마진이 악화된 점으로 인해, 영업이익률은 1분기 대비 하락한 9%대를 달성했을 것으로 봤다. 이에 영업이익은 1분기에 소폭 못 미쳤을 것이라는 분석이다. 반면 건자재와 도료 사업부는 1분기에 이어 2분기에도 양호한 매출 성장을 이어간 것으로 추측된다. 특히 도료 사업부는 1분기 판가인상 협상이 진척되면서 영업이익률이 한자릿수 중반까지 회복했을 것이라는 평가다.

KCC의 하이엔드 창호 브랜드 ‘Klenze(클렌체)’. [사진=KCC]

KCC는 하반기에도 2분기 호실적은 이어갈 전망이다. 특히 도료 사업부분의 경우 상반기 판가 인상 뒤에 유가가 안정화되면서 이익 개선 효과가 두드러질 것으로 보이며, 최근 조선업 수주 확대와 맞물려 선박용 도료 매출 증가가 기대된다. 건자재 부문 역시 상반기 준공 물량이 일부 지연됐음에도 불구하고 차별화된 마켓 포지셔닝(무기질 단열재, 석고보드 등)으로 판가 상승을 원활하게 이뤄내면서 양호한 이익률을 기록, 하반기부터 준공 물량이 본격 상승함에 따라 추가적인 이익 상승이 예상된다.

신영증권은 KCC가 올해 건자재와 도료 사업 부문 성장 및 환효과에 힘입어 영업이익은 5915억원으로 전년비 52.1% 성장할 것으로 예상했다. 내년에는 실리콘 프로덕트 믹스(Product Mix)에 따른 이익 개선으로 6440억원을 달성할 것으로 추정했다.

KCC 최근 1년 주가 추이. [이미지=네이버 증권]

KCC는 7월 15일 52주 신저가(26만1500원)를 기록했다. 박 연구원은 “하반기 건축 준공 물량 반등에 따른 생산량 증가와 유가 안정화에 따른 매출원가율 회복이 기대된다”며 목표주가 55만원을 유지했다.

shs@buffettlab.co.kr

[관심종목]

002380: KCC, 036930: 주성엔지니어링, 097520: 엠씨넥스, 086520: 에코프로, 145720: 덴티움, 013890: 지누스, 361390: 제노코, 196170: 알테오젠, 088390: 이녹스, 011930: 신성이엔지

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>