[버핏연구소=신현숙 기자] 최근 증권사에서 발표된 종목 가운데 KG이니시스(035600)(대표이사 유승용)의 목표주가 괴리율이 가장 높은 것으로 나타났다.

29일 기업분석전문 버핏연구소 조사에 따르면 최근 1주일 동안 금융정보업체 와이즈리포트에서 발표된 증권사 리포트 가운데 KG이니시스의 목표주가 괴리율이 53.11%로 가장 높았다. 지난 26일 최원준 하나증권 연구원은 KG이니시스의 목표주가를 2만5700원으로 제시하며 전일 종가(1만2050원) 대비 53.11%의 괴리율을 기록했다.

[이미지=KG이니시스 홈페이지]

KG이니시스가 목표주가 괴리율 1위를 기록한 가운데 SK바이오팜(326030)(52.5%), 한화에어로스페이스(012450)(51.85%), LG이노텍(011070)(51.4%) 등의 순이다. KG이니시스는 전자지불결제대행업(PG)을 하고 있다.

목표주가 괴리율 상위 10선. [이미지=더밸류뉴스]

목표주가 괴리율이란 증권사 연구원이 제시한 목표주가와 현재 주가와의 차이를 백분율로 표시한 지표다. 보통 증권사의 목표주가와 현재 주가와의 차이(괴리율)가 크게 벌어지는 종목일수록 주식시장에서 저평가 상태로 볼 수 있다.

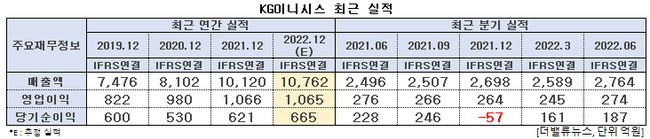

KG이니시스 최근 실적. [이미지=더밸류뉴스]

하나증권은 KG이니시스의 3분기 연결 매출액과 영업이익은 각각 2593억원, 242억원으로 전년비 매출액은 3.4% 증가하나 영업이익은 9% 감소할 것으로 봤다. 별도 매출액과 영업이익은 각각 1471억원, 116억원으로 전년비 매출액은 0.2% 늘고 영업이익은 10.1% 줄 것으로 예상했다. 본업의 카테고리 별 거래액은 대형 4조6000억원, 중소형 및 호스팅 2조8000원, 온택트 6000억원으로 전년비 각각 3.2%, 2.7%, 237.9% 확대될 것으로 기대했다.

최원준 하나증권 연구원은 "여행, 항공, 티켓 등 온택트 부문 거래대금이 뚜렷한 성장세를 지속할 전망인데 7, 8월 거래대금이 전년비 3배 이상 증가했으며 해당 기조는 4분기까지 이어질 것"이라며 "영업이익률은 가맹점 수수료율 인하에 따른 역기저효과 및 계절성 거래 단가 감소가 본업의 영업이익률 감소를 야기할 전망이나 할리스에프앤비의 연결 실적 성장으로 감소분이 상쇄될 것"이라고 내다봤다.

서울시 중구 KG타워. [사진=KG그룹]

하나증권은 KG이니시스의 올해 연간 매출액은 1조1000억원으로 전년비 6.8% 증가할 것으로 봤다. 영업이익은 1034억원으로 3% 감소할 전망이다. 연간 거래액은 32조9000억원으로 19.2% 늘어날 것으로 기대된다. 그는 “글로벌, 중소형 및 호스팅 등 고수익 가맹점 위주의 거래액 성장과 온택트 가맹점 거래액 회복에 따른 기저효과가 외형 성장을 이끌 것”이라며 “특히 지난해 렌탈페이 신사업을 출범한 후 오늘의집, 인노바드 등 중대형 신규 가맹점을 확보한 데 이어, 최근 아웃도어 업체 향으로 가맹점 확대를 추진하고 있어 주목이 필요하다”고 설명했다.

KG이니시스 최근 1년 주가 추이. [이미지=네이버 증권]

KG이니시스는 이날 52주 신저가(1만1900원)를 기록했다. 최 연구원은 “2분기 카드사 향 가맹점 수수료율 인하에 따른 악재가 주가에 온전히 반영된 것으로 보인다”며 “애플페이의 한국 진출 가시화에 따른 수혜와 암호화폐 신사업에 대한 모멘텀이 여전히 유효한 상황에서 KG이니시스의 올해 추정 PER(주가수익비율)은 6.6배로, 역사적 하단까지 내려온 저평가 상태”라고 평가했다.

shs@buffettlab.co.kr

[관심종목]

035600: KG이니시스, 326030: SK바이오팜, 012450: 한화에어로스페이스, 011070: LG이노텍, 035510: 신세계 I&C, 247540: 에코프로비엠, 086280: 현대글로비스, 110790: 크리스에프앤씨, 100090: 삼강엠앤티

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>