신한투자증권 심원용. 2022년 10월 28일. 투자의견: 비중확대

[버핏연구소=이상협 기자] ◆2차전지 장비 내년 성장 동력 확보

내년 ‘2차전지 장비’를 투자 유망 카테고리로 제시한다. 글로벌 친환경 정책 및 배터리 업체의 투자 확대 속 고성장이 기대되기 때문이다. 2차전지는 업종 내 안정적인 성장이 담보된 섹터로 중장기 성장 모멘텀도 충분하다.

최근 2년 소재 업체 대비 장비사 시가총액 비율은 역대 최저 수준으로 하락한 상태다. 소재사들은 초기 고정비 커버, 물량 증대, 판가 상승으로 최고 실적 경신을 이어가고 있다. 반면 장비사들은 설비 인도 지연, 블루오벌SK 등 투자 발주 연기 등으로 주가 모멘텀 부재를 겪었다.

2차전지 장비의 성장성에 주목할 타이밍이다. 기술 경쟁력 확대로 견고한 펀더멘탈(기초체력), 지정학적 리스크 고조로 밸류체인(가치사슬) 안정성 확보, 글로벌 CAPA(생산능력) 증설 확대에 따른 수혜가 기대되기 때문이다.

투자 있는 곳에 성장 나온다. 2차전지 장비사 주가 트리거는 주요 배터리 업체향 대규모 수주 및 높은 기술 경쟁력 보유다. 블루오벌SK, Ultium Cells(얼티엄셀즈) 등 기존 대형 고객사와 유럽 등 신생 업체들의 발주 기대감이 높아지며 성장 속도가 가속화될 수밖에 없다. 고객사 투자 확대, 수주 증가, 실적 성장으로 이어지는 산업 특성상 투자자의 관심 속 밸류에이션 리레이팅(rerating)으로 이어질 전망이다.

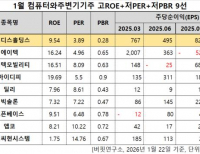

[관심 종목]

137400: 피엔티, 299030: 하나기술, 277880: 티에스아이, 290670: 대보마그네틱, 302430: 이노메트리, 365340: 성일하이텍, 005420: 코스모화학

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>