[버핏 연구소=이승윤 기자] 신한투자증권은 10일 더블유게임즈(192080)에 대해 기존작의 콘텐츠 업데이트 및 BM 고도화로 실적이 반등할 것이고 신사업 본격화로 인한 성과가 리레이팅의 관건이라며, 투자의견 『매수』와 목표주가 5만5000원을 유지했다. 더블유게임즈의 전일 종가는 4만6000원이다.

신한투자증권의 강석오 애널리스트는 “올해 3분기 영업수익 1600억원(YoY +6.1%, QoQ +6.9%), 영업이익 479억원(YoY -0.5%, QoQ +14.6%, OPM 29.9%)을 기록해 컨센서스 영업이익 469억원에 부합했다”며 ”환율 상승으로 매출의 수혜가 있었고 결제액 자체도 전분기 대비 1.2% 증가하는 모습을 보여 코로나19 이후 매출 안정화의 막바지에 있음을 보여줬다”고 평가했다.

또 “<더블유카지노>는 카드 수집형 메타 컨텐츠의 업데이트 효과로 전분기 대비 13% 성장했다”며 “소셜카지노와 캐주얼 장르의 콘텐츠 융합 및 시너지를 증명했다”고 밝혔다.

그는 “작년 선제적으로 집행되었던 인건비와 마케팅비는 안정화되는 추세이며 DDI 인수에 따른 식별 가능 무형자산상각이 완료되며 이익에 일부 기여했다”며 “영업외에서는 소송에 대한 충당금이 920억원 추가로 인식됐고 향후 추가적인 비용 발생 가능성은 낮다”고 판단했다.

한편 “최근까지 자사 개발 슬롯 콘텐츠 총 10종의 인증 획득을 완료하며 i-Gaming 사업을 준비하고 있다”며 “연내 20종 내외 슬롯 콘텐츠 인증이 목표이며 B2C 사업을 위한 M&A도 검토 중”이라고 전했다.

이어 “스킬 게임은 <더블다운캐시 빙고>와 <더블다운캐시 솔리테어>를 중심으로 다음해 상반기 글로벌 정식 론칭을 목표하고 있고 연내 CBT를 마칠 계획”이라며 “기존 소셜카지노의 결제액 하향 안정화가 둔화되고 캐주얼 장르에서 사용되던 메타 콘텐츠를 소셜카지노에 도입함으로써 성장을 만들어낸 것이 고무적”이라고 설명했다.

끝으로 “향후 추가 성장을 위해서는 젊은 유저층의 유입 및 과금을 유도해야 하는데 메타 콘텐츠를 상반기부터 순차적으로 적용하며 결실을 보고 있다”며 “다음해 상반기 출시될 <더블유카지노2.0>에도 해당 컨텐츠를 반영한다면 유의미한 성과가 나타날 것”으로 기대했다.

더블유게임즈는 페이스북, iOS, Google 플랫폼을 통해 더블유카지노, 더블다운카지노 등의 소셜카지노 게임을 개발 및 서비스한다.

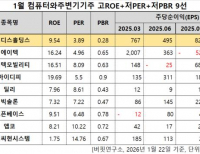

더블유게임즈. 최근 실적 [자료=네이버 증권]

lsy@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>