SK증권 이소중. 2022년 11월 21일.

[버핏연구소=신현숙 기자] 11월 17일~20일 게임 전시회 지스타에서 각종 신작 플레이와 행사 진행이 있었다. 국내 주요 상장사로는 크래프톤, 넷마블, 넥슨게임즈, 카카오게임즈, 위메이드, 네오위즈가 참여했다. 이 중 다수의 신작 공개한 넷마블, 넥슨게임즈, 카카오게임즈 부스에 참여도가 높았다. 특히 네오위즈 신작 ‘P의 거짓’ 데모 플레이 대기 인원이 비교적 많았던 것으로 파악된다.

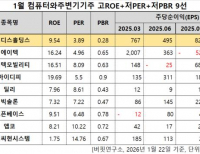

지스타 2022에서 소개된 상장사들의 주요 신작. [이미지=SK증권]

국내 상장사 신작들의 주요 장르는 슈팅∙RPG∙MMORPG, 출시 일정은 대부분 올해 4분기부터 내년 3분기까지로 추정된다. 해외 게임 중 이미 서비스 중인 ‘원신’(오픈월드 어드벤처, 모바일), ‘승리의 여신:니케’(미소녀 3인칭 슈팅, 모바일), ‘폴가이즈’(배틀로얄, PC)도 행사에 참여했다. 전반적으로 지스타 행사에서 관심이 높았던 게임들을 살펴보면 전통 장르(어드벤처∙RPG∙슈팅 등)에 오프월드, 미소녀, 소울라이크 콘텐츠가 융합되어 있거나 유명 IP(지식재산권) 기반이었다.

shs@buffettlab.co.kr

[관심 종목]

259960: 크래프톤, 251270: 넷마블, 293490: 카카오게임즈, 112040: 위메이드, 095660: 네오위즈

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>