[버핏연구소=김미래 기자] 신한투자증권은 22일 HK이노엔(195940)에 대해 올 4분기는 매출과 수익성 모두 개선되며, 컨센서스를 상회할 전망이라며 투자의견 ‘매수’와 목표주가 5만원을 제시했다. HK이노엔의 전일 종가는 3만8850원이다.

정재원, 이동건 신한투자증권 연구원은 “4분기 연결 기준 매출액 및 영업이익을 각각 2425억원(YoY +15.8%), 292억원(YoY +69.5%, OPM 12.1%)으로 추정한다”며 “시장 컨센서스 대비 각각 7.7%, 23.7%를 상회하는 호실적이 예측된다”고 전했다.

그는 “호실적의 주 요인은 1) 계절적 요인으로 인한 케이캡 처방량 증가와 2) 구강붕해정 처방 비중 증가로 인한 수익성 개선 및 3) 수액 신공장 점진적 가동률 증가에 따른 매출 증가 유지에 기인한다”고 설명했다.

아울러 “내년 연초에는 중국 보험급여 리스트 등재됨에 따른 로열티 매출 발생이 예상된다”며 “그 외에도 HB&B 사업부에서도 컨디션 라인업 다각화와 뷰티 사업부 개편을 통한 외형 성장도 기대된다”고 말했다.

끝으로 “예측보다 빠르게 자체판매 제품 비중이 늘어나 이를 통한 수익성 개선이 기대되는 상황 “이라며 “내년에는 중국 로열티 인식 실현 및 케이캡의 해외 진출과 관련된 마일스톤 등 추가적인 매출 발생이 확실시될 것”이라고 밝혔다.

HK이노엔은 전문의약품 사업과 HB&B사업을 하고 있다.

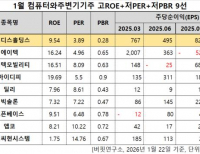

HK이노엔의 최근 실적. [이미지=네이버 증권]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>