삼성증권 임은영. 2023년 2월 9일. 투자의견: Overweight(비중확대)

[버핏연구소=공현철 기자] 삼성증권은 미국 중고차지수가 최근 2개월 연속 상승했고 미국 렌터카 1위 업체인 Hertz는 서프라이즈 실적 발표및 이동수요 증가를 강조하면서 주가가 7.5%상승했다고 전했다. 미국의 1월 신규 취업자 수는 52만명이 증가해 차량 수요를 뒷받침하고 있으며 차량의 평균 거래가격은 4.5만 달러(약 5674만원, 지난 2019년 대비 28.5% 상승)에서 유지 중이라고 밝혔다. 이어 주식 시장은 차량 가격의 코로나 이전수준 회귀를 예상하고 있으나 소비자는 비싸진차량 가격에 적응 중이라고 말했다.

자동차업에 대해서 선진시장 판매 증가와 중고차 가치 상승이 핵심이라고 분석했다. 선진 시장(내수·북미·EU) 판매 비중은 현대차는 지난 2015년 43.3%에서 2022년 55.9%로 12.9%p 증가했으며 올해는 55.8%로 예상했다. 기아는 55.1%에서 66.1%로 11%p 증가했으며 올해 67.4%로 내다봤다. 코로나 이전에 현대차·기아 차량의 평균 잔존가치는 40%~45%로 토요타·혼다 대비 10%p 낮았으나 지난해에는 50%~55%로 일본 경쟁사와 비슷한 수준으로 올라섰다. 잔존가치 상승은 첨단 운전자 지원 시스템(ADAS), 연결성(Connectivity), 인포테인먼트(정보+오락), 연비 등 디지털 요소(Digital Component) 및 기능에 대한 소비자의 높은 만족감이 주요 원인이라고 언급했다.

police202@buffettlab.co.kr

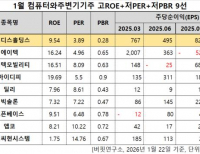

[관심 종목]

005380: 현대차, 000270: 기아

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>