[버핏연구소=이상원 기자] 하이투자증권은 24일 롯데케미칼(011170)에 대해 올해 적자 규모 축소 전망으로 인한 이익 추정치 변경을 적용해 투자의견 ‘매수’를 유지하고, 목표주가는 기존 21만원에서 23만원으로 상향했다. 롯데케미칼의 전일 종가는 18만1500원이다.

전유진 하이투자증권 연구원은 “올해 1분기 영업손실 1937억원을 기록해 전분기 대비 적자지속할 것”이라며 “다만 지난해 3분기 이후 매 분기 확대됐던 적자 규모 폭은 축소될 것”이라고 전망했다.

이는 “제품가격 상승 및 저가납사 래깅(원재료 투입 시차) 반영에 따른 스프레드가 개선될 것”이라며 “전분기 발생한 재고손실 소멸 및 환입 예상이 기대된다”라고 설명했다.

이어 “중국 리오프닝에 따른 수요 회복 기대감으로 1분기 제품 가격은 전반적으로 상승세를 보였다”라며 “지난해 11월부터 급락했던 저가 납사가 투입되면서 래깅 스프레드에 긍정적으로 기여했다”라고 평가했다.

끝으로 “올해 영업이익은 2540억원으로 예상한다”라며 “본업에서의 적자 규모 축소와 지난해 하반기 연결 편입된 롯데정밀화학 영업이익이 온기 반영되는 영향이다”라고 전했다.

롯데케미칼은 석유, 화학 사업 등을 진행한다.

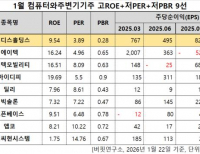

롯데케미칼의 최근 실적. [이미지=네이버증권]

lksw4070@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>