[버핏연구소=김인식 기자] IBK투자증권은 28일 LG이노텍(011070)에 대해 상반기 실적은 부진하지만 하반기에는 상대적으로 높은 성장을 기대할 수 있고, 올해 2분기를 기점으로 매 분기 실적개선이 기대된다며 투자의견 ‘매수’를 유지하고 목표주가를 45만원에서 37만원으로 하향했다. LG이노텍의 전일 종가는 26만6000원이다.

김운호 IBK투자증권 연구원은 “올해 1분기 매출액은 4조3876억원으로 예상한다”며 “이전 전망 대비 크게 감소한 규모로 기타 전자부품 사업부를 제외한 전 사업부의 매출액이 감소하고 특히 광학솔루션이 감소 규모가 가장 클 것”이라고 밝혔다.

아울러 “올해 1분기 영업이익은 1148억원으로 예상한다”며 “이전 전망 대비 크게 감소한 규모로 광학솔루션과 기판소재 사업부의 부진에 따른 영향이다”고 추정했다.

그는 “LG이노텍의 올해 실적 계절성은 다른 해에 비해서 상대적으로 돋보일 것”이라며 “해외 고객의 하반기 신제품 효과가 상대적으로 크고 지난해 모델의 부진이 예상보다 큰 기저효과에 따를 것”이라고 전망했다.

끝으로 “화소 개선, 신규 chip(칩) 적용, Zoom(줌) 기능 강화 등으로 하반기 신규모델은 평균판매단가(ASP)가 큰 폭으로 상승할 것”이라며 “물량도 이전 모델에 비해서 증가할 것”이라고 기대했다.

LG이노텍은 모바일, 디스플레이, 자동차, 사물인터넷 등의 사업 영역에서 관련소재/소자, 전기전자 부품을 제조, 판매한다.

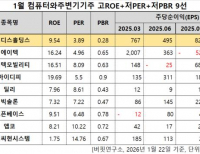

LG이노텍. 최근 실적. [이미지=네이버 증권]

kis7042@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>