[버핏 연구소=이승윤 기자] 삼성증권은 11일 신세계(004170)에 대해 내수 소비 둔화로 인해 백화점과 여유소비재 취급 계열사들의 실적 모멘텀은 약했지만 외국인 소비에 의존하는 면세점과 호텔 실적이 호조를 보였다며, 투자의견 『매수』를 유지하고 목표주가를 29만원으로 상향했다. 신세계의 전일 종가는 21만원이다.

삼성증권의 박은경 애널리스트는 “매출액 1조5600억원(-11.5%), 영업이익 1524억원(-7%), 영업이익률 9.7%(+0.4%pts)를 기록했다”며 “코로나 팬데믹 기간 승승장구하던 백화점 및 여유소비재 취급 계열사의 실적 모멘텀이 지난해 4분기부터 약화되기 시작해 올해 1분기 들어 그 추세가 더욱 선명해졌다”고 전했다.

하지만 “면세점과 호텔에서 기대 이상의 실적이 확인됐다”며 “연결 실적 부진의 시간은 그리 오래 가지 않을 것이란 희망이 확인됐다는데 큰 의미를 둘 수 있다”고 판단했다.

그는 “백화점은 총매출액 1조6700억원(+4%), 순매출액 6209억원(+6%), 영업이익 1103억원(-9%), 영업이익률 17.8%(-3.0%pts)을 기록했다”며 “두 개 분기 연속 매출액 성장세가 둔화되고 있는 가운데 인플레이션으로 인건비를 비롯한 대부분의 비용이 증가하며 수익성이 악화됐다”고 밝혔다.

이어 “적어도 올해 2분기까진 이러한 추세가 유지되거나 심화될 것”이라며 “4월달 총매출액이 2% y-y 역신장할 것”으로 전망했다.

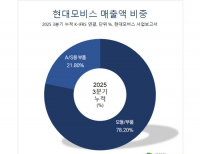

한편 “면세점은 매출액 5112억원(-34%), 영업이익 243억원(흑자전환), 영업이익률 4.8%(+5.1%pts)를 달성했다”며 “B2B 매출이 크게 하락했으나 송객 수수료율을 5%pts y-y 가량 인하하는데 성공했고 수익성 높은 B2C 매출이 빠르게 증가하며 기대 이상의 영업이익을 달성할 것”으로 예상했다.

끝으로 “일회성 이익인 118억원은 이미 시장에 알려졌던 사실이어서 일회성 이익의 존재가 올해 1분기 실적을 평가절하할 이유는 되지 못한다(지난해 면세점 특허수수료 50% 감면 혜택 적용이 올해 초 결정되며 비용 환입 발생)”며 “참고로 매출액이 30% 이상 급락한 이유는 회계 변경 때문이며(기존 판관비로 분류되었던 송객수수료가 매출 차감으로 변경) 판매액은 10% 가량 감소했다”고 추정했다.

신세계는 백화점사업, 패션 및 라이프스타일, 화장품 제조 및 도소매사업, 면세점사업, 부동산 및 여객터미널업, 관광호텔업, 가구소매업으로, 영상컨텐츠사업, 벤처캐피탈사업을 영위한다.

신세계. 최근 실적 [자료=네이버 증권]

lsy@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>