[버핏 연구소=이승윤 기자] SK증권은 23일 LG에너지솔루션(373220)에 대해 ESS 매출이 가파르게 성장 중이고 JV와 장기공급, 가격 계약 협상 우위로 업황과 실적이 개선될 것이라며, 투자의견 『매수』와 목표주가 68만원을 제시했다. LG에너지솔루션의 전일 종가는 56만원이다.

SK증권의 박형우 애널리스트는 “올해 매출액은 38조원(YoY +47%), 영업이익은 3조3000억원(YoY +175%)으로 연초 예상을 상회했다”며 “기대보다 전기차용 배터리 수요가 빠르게 늘고 있고 AMPC 반영 시점이 앞당겨졌다”고 밝혔다.

또 “연간 Capa는 지난해 197GWh에서 올해 말까지 296GWh로 늘릴 계획이고 중국, 미국, 폴란드 등 해외 각지에서 동시다발적으로 증설 중”이라며 “국내 2차전지 제조사 중 가장 큰 생산능력을 가지고 있어 신규 공장 조기 정상 화와 생산성 관리에 성공하면 실적 개선 효과가 가장 두드러질 것”으로 판단했다.

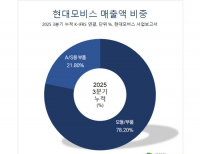

그는 “분기별 ESS 매출액은 지난해 1분기 2000억원 → 지난해 3분기 5500억원 → 올해 1분기 7000억원으로 늘고 있다”며 “전기차용 배터리와 함께 성장이 동반되고 미국에 별도의 ESS 공장을 준비 중이며 글로벌 신재생에너지 고객사들과의 협업도 늘고 있다”고 전했다.

한편 “광물 시세 연동 계약으로 올해 중순부터는 배터리 가격 하락할 것”이라며 “그러나 공급자 우위 업황을 고려하면 우호적인 수익성 환경이 지속될 것”으로 예상했다.

끝으로 “JV와 장기공급, 가격 계약 협상 우위, 국가 차원의 보조금은 전통적인 IT에서는 경험해보지 못한 사례들”이라며 “밸류에이션 부담은 존재하나 주가 변동성이 발생하는 구간에서 저점과 반등 논리에 대해 고민이 필요한 산업 내 1등 기업”이라고 평가했다.

LG에너지솔루션은 EV, ESS, IT기기, LEV 등에 적용되는 전지 관련 제품을 연구, 개발, 제조, 판매한다.

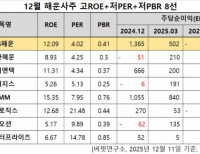

LG에너지솔루션. 최근 실적 [자료=네이버 증권]

lsy@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>