[버핏연구소=공현철 기자] 신한투자증권은 26일 SK(034730)에 대해 지난 1분기 실적이 컨센서스 대비 큰폭으로 하회했다며 투자의견은 '매수'를 유지했고 목표주가는 26만원으로 하향했다. SK의 전일 종가는 16만9800원이다.

은경완 신한투자증권 연구원은 "주력 상장 및 비상장 자회사의 실적 악화와 함께 기업의 투자 활동을 바라보는 투자자들의 인식 변화로 부진한 주가 흐름을 지속하고 있다"며 "지난 1분기 매출액과 영업이익은 각각 32조7000억원(YoY +8.9%), 1조1000억원(YoY -62.2%)을 기록하며 컨센서스를 큰 폭으로 하회했다"고 말했다.

이어 "유가 하락 및 반도체 시황 악화로 이노베이션과 스퀘어의 실적이 급감했기 때문이다"며 "또 주력 비상장 자회사인 E&S, 실트론, 머티리얼즈 CIC 등도 SMP(전력도매가격) 상한제, 원가 상승, 수요 부진 등을 반영하며 전반적으로 실적이 둔화됐다"고 전했다.

아울러 "지속가능경영이 필요한 경영진 입장에선 최선의 행보이나 높아진 금리 환경, 경기 침체, 자회사 유동성 리스크 확대 등이 불편하게 다가온다"며 "지난 2021양 DPS(주당 배당금) 5천원, 자사주 2000억원 등 약 4800억원의 총주주환원을 실시했다"고 언급했다.

SK의 연결대상 종속회사는 SK이노베이션, SK텔레콤, SK네트웍스, SKC, SK바이오팜, SK렌트카, 인크로스 등 총 572개이다.

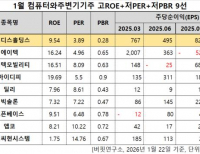

SK의 최근 실적. [이미지=네이버 증권]

police202@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>