하나증권 김록호. 2023년 6월 7일. 투자의견: Overweight(비중 확대)

[버핏연구소=이상원 기자] 올해 5월 DRAM의 수출 금액은 판가 하락으로 여전히 저조했으나, 수출중량은 2개월 연속 증가세를 보였다. 지난 4월 전년 동월 대비 8.1% 증가한 이후에 증가폭이 확대됐기 때문에 향후 추세 확인이 필요하다. 이어 주로 안드로이드 스마트폰향으로 집계될 것으로 추정되는 MCP(멀티칩패키지)의 수출중량 증가세가 지속됐다. 전년 동월 대비 증가폭이 0.1%에 불과하나, 3개월 연속 증가세를 유지해 추세 확인이 필요하다. MCP의 수출 금액도 판가 하락 영향으로 저조하나, 역성장폭은 정체 및 소폭 완화 중인 것으로 나타났다.

최근 일부 PC 및 모바일 고객사의 재고가 상당 부분 완화되며 출하 증가 가능성이 대두된 가운데, 한국의 5월 DRAM 수출중량이 이와 일맥상통하는 흐름이 확인돼 주목할 필요가 있다. 지난 4월 이후 DRAM 업체들의 감산 여파가 확인되고 있지만, 재고 출하로 수출중량이 증가하고 있다. 이에 올해 2분기 이후 DRAM 중심의 재고 축소 가능성이 높아진 상황속, 메모리 업체들의 비중 확대가 유효하다고 판단한다.

lksw4070@buffettlab.co.kr

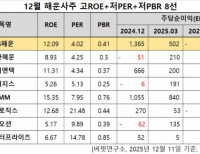

[관심 종목]

005930: 삼성전자, 000660: SK하이닉스

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>