[버핏 연구소=이승윤 기자] 신한투자증권은 8일 주성엔지니어링(036930)에 대해 2분기에 실적 저점이 형성되고 센티먼트가 개선될 것이라며, 투자의견 『매수』와 목표주가 2만2000원을 유지했다. 주성엔지니어링의 전일 종가는 1만6840원이다.

신한투자증권의 고영민 애널리스트는 “매출액 318억원(-73%, 이하 YoY), 영업이익 8억원(-98%)으로 1분기 대비 부진한 실적”이라며 “상반기 중공급 예정이었던 중화권 고객사향 장비 입고가 1분기에 예상보다 크게 인식되면서 발생한 흐름”이라고 설명했다.

또 “그러나 이번 사이클에서의 확실한 실적 저점 형성이라는 점에서 의미가 큰 분기”라며 “실적 저점으로 판단하는 배경은 업황 반등 구간 진입, 하반기 반도체 외 실적변수에 있다”고 전했다.

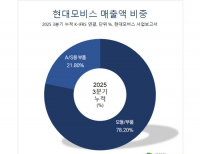

그는 “올해는 매출액 2686억원(-39%), 영업이익 484억원(-61%)으로 하반기 실적 개선 근거가 명확하다”며 “중화권 고객사향 매출 인식 스케쥴은 수주 시점을 감안 시 하반기에 더욱 집중될 수밖에 없고 관련 매출 비중은 80%”라고 추정했다.

더불어 “SK하이닉스의 실적 개선 속도가 DDR5, HBM 등의 효과로 업황 대비 빠르게 보일 것이라는 점에서 4분기 투자 의사결정이 유연하게 상향 조정될 가능성이 존재한다”며 “반도체 외 태양광 부문 매출 인식 가능성이 높다”고 밝혔다.

한편 “3분기에는 지난해 매출 인식이 이연됐던 태양광 매출(약 470억원)이 인식될 것”이라며 “현재 고객사와의 협의 상황을 감안할 때 가능성이 높고 중화권 및 해외향 매출 인식의 점진적 확대 효과와 함께 2분기 대비 급격한 실적 회복이 확인될 수 있다”고 전했다.

이어 “4분기는 중화권 및 해외향 매출 인식 극대화와 SK 하이닉스향 공급 확대 가능성이 있을 것”이라며 “주성엔지니어링의 High-K Cap 공정 장비는 미세화 측면에서 최우선 순위 장비인 만큼 투자 상향 조정시 여러 밸류체인 가운데 추가적인 실적 업사이드가 가장 빠르게 확인될 수 있다”고 기대했다.

끝으로 “주성엔지니어링의 센티먼트 악화 요인 중 하나였던 고객사 상황이 긍정적으로 변하고 있다”며 “4분기와 다음해 추정치 상향 조정 가능성이 높다는 점을 주목할 필요가 있고 SK하이닉스의 2분기 ASP 방향성이 확인될 6~7월이 주성엔지니어링의 의미 있는 변곡점이 될 것”으로 예상했다.

주성엔지니어링은 반도체 및 디스플레이 장비, LED, OLED 장비를 생산한다.

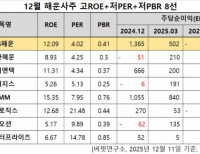

주성엔지니어링. 최근 실적 [자료=네이버 증권]

lsy@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>