KB증권 김동원. 2023년 6월 15일.

[버핏연구소=이상원 기자] 지난 14일 시장조사기관 트렌드포스(Trendforce)에 따르면 D램 업체들이 NAND에 이어 DRAM 일부 제품에 대해서도 올해 3분기 계약 가격 인상을 추진하고 있는 것으로 나타났다. 이는 공급 측면에서 D램 3사의 감산 효과가 뚜렷해지며 DDR5, LPDDR5X, HBM 등 스페셜티 D램 공급이 타이트해 수요 대응이 원활하지 않은 요인으로 분석된다.

하반기 DRAM과 NAND 가격 상승이 전망된다. 최근 1년간 DRAM과 NAND의 가격이 80% 하락하며 현금원가에 도달했으며, DDR5 양산을 위한 1a 공정 확대를 비롯해 삼성전자가 올해 3분기 HBM3 대량 양산 준비로 자연스러운 생산능력 감소 발생이 예상되기 때문이다. 이에 KB증권은 올해 3분기 DRAM과 NAND의 가격 하락이 축소될 것으로 전망하며, 4분기에는 상승 전환할 것으로 예측한다. 특히 삼성전자와 SK하이닉스는 HBM3 직접적 수혜와 더불어 신제품인 DDR5 출하도 동시에 증가하고 있어, 이 같은 고부가 제품의 출하 확대는 하반기 실적 턴어라운드 요인이 될 전망이다

lksw4070@buffettlab.co.kr

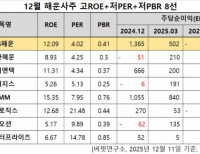

[관심 종목]

005930: 삼성전자, 000660: SK하이닉스

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>