[버핏 연구소=이승윤 기자] 메리츠증권은 19일 해성디에스(195870)에 대해 견조한 전장용 리드프레임 매출액에 힘입어 기판 동종업체 대비 상대적 고수익성을 유지할 것이라며, 투자의견 『매수』를 유지하고 목표주가 6만6000원으로 상향했다. 해성디에스의 전일 종가는 5만5700원이다.

메리츠증권의 양승수 애널리스트는 “올해 2분기 매출액(1848억원)과 영업이익 291억원은 각각 컨센서스에 부합할 것”이라며 “올해 1분기에 이어서 견조한 전장용 리드프레임 매출액(YoY +7.3%, QoQ +4.3%)에 힘입어 악화된 기판 업황에도 상대적 고수익성을 기록할 것”으로 예상했다.

다만 “패키지기판(YoY -16.6%, QoQ -8.7%)과 IT용 리드프레임(YoY -35.7%, QoQ -10.2%)은 올해 1분기 대비 추가 적인 매출액 감소가 나타날 것”이라며 “패키지기판은 전방 고객사 감산의 영향이, IT용 리드 프레임은 지속적인 재고조정의 영향이 존재한다”고 판단했다.

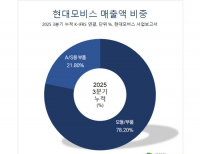

그는 “패키지기판 내 DDR5의 성장(DDR5 매출 지난해 4분기 34억원 → 올해 1분기 97억원 → 올해 2분기 170억원 전망)이 예상보다 가파르다”며 “DDR5 자체적인 단가 상승 효과와 고객사 내 추가 모델 승인이 맞물린 효과”라고 밝혔다.

이어 “DDR5부터는 해성디에스 릴투릴 생산 방식의 생산성과 원가경쟁력에 힘입어 고객사 내 점유율이 높아졌다”며 “올해 연간 기준 DDR5의 패키지기판 내 매출 비중은 28.8%(vs 지난해 3.6%)”라고 전망했다.

끝으로 “DDR5의 매출 증대와 견조한 수요가 유지되는 전장용 리드프레임의 고수익성이 있을 것”이라며 “수익성 측면에서 하반기 실적 회복에 대한 눈높이를 상향한다(올해 하반기 OPM 추정치 17.4% → 17.9%)”고 전했다.

해성디에스는 반도체용 Package Substrate와 리드 프레임을 생산, 판매한다

해성디에스. 최근 실적 [자료=네이버 증권]

lsy@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>