[버핏연구소=구본영 기자] 상상인증권은 19일 디어유(376300)에 대해 ‘유니버스’ IP(지적재산권) 이관을 통해 글로벌 아티스트의 입점으로 구독자수가 증가할 것으로 예측했으나 투자의견과 목표주가는 제시하지 않았다. 이날 디어유의 종가는 4만700원이다.

이소중 상상인증권 연구원은 “2023년 매출액은 839억원(YoY +71%), 영업이익은 293억원(YoY +80%)을 전망한다”라며 “’유니버스’ IP 이관을 통해 플랫폼 내 아티스트의 수가 증가했고 이로 인해 구독수가 성장할 것”이라고 판단했다.

이어 “2021년부터 2022년까지 연간 45만의 구독수가 증가했으나, 지난해 말부터 올해 1분기까지 40만 구독수가 증가했다”라며 “유니버스 이관이 완료되면 디어유는 총 91개의 회사, 165개의 그룹, 553명의 아티스트와 계약을 맺게 돼 낙수효과를 받아 구독자수를 증가시킬 수 있을 것”이라고 평가했다.

또 “아티스트와 팬 사이에 소통 플랫폼을 제공하는 비즈니스 모델은 아티스트의 인기가 높아지고 팬덤이 확대될수록 수요가 증가되기 마련이다”며 “디어유에 입점한 ‘여자아이들’의 팬덤규모의 성장이 디어유의 호실적에 기여할 것”이라고 분석했다.

디어유는 디어유 버블(Dear U Bubble)이라는 플랫폼 기반의 팬덤 비즈니스를 운영하며, 아티스트를 영입해 프라이빗 메시징 서비스를 제공하는 기업이다.

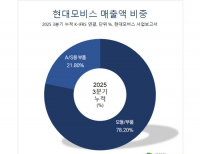

디어유의 최근 실적. [이미지=네이버 증권]

qhsdud1324@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>