[버핏 연구소=이승윤 기자] 신한투자증권은 23일 원익QNC(074600)에 대해 자회사 성장 및 비메모리 매출 확대에 따른 실적 체력을 확보했다며, 투자의견 『매수』를 유지하고 목표주가를 4만3000원으로 상향했다. 원익QNC의 전일 종가는 2만7800원이다.

신한투자증권의 오강호 애널리스트는 “반도체 업황 둔화에도 올해 1분기 영업이익 332억원(YoY -2%)을 기록하며 증명했다”며 “자회사 모멘티브의 제품 가격 상승으로 실적 호조 지속, 국내 외 반도체 장비 업체 및 비메모리 향 쿼츠 매출 확대로 실적 체력을 확보했다”고 전했다.

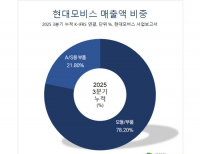

또 “올해 1분기 전체 매출액은 2219억원(YoY +22%)을 기록하며 Peer그룹 올해 1분기 매출액 YoY -13% 대비 선방했다”며 “추가적으로 올해 자회사/기타 영업이익은 608억원(YoY +27%)”이라고 밝혔다.

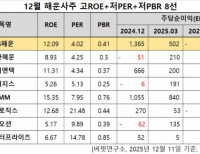

그는 “올해 예상 실적 기준 P/E 9.8배로 2020~지난해 평균 PER은 13.3배 대비 저평가 구간이고 소부장 반도체 업체 내 안정적 실적 성장이 가능한 업체로 도약했다”며 “비메모리 향 쿼츠 매출 비중이 약 20%까지 늘어나 포트폴리오 다변화에 성공하면서 밸류에이션이 리리에팅(PER↑)될 것”으로 기대했다.

이어 “올해 예상 실적 기준 Peer그룹(반도체 부품) 평균 P/E는 14.9배 수준이고 최근 반도체 업체의 업황 회복 기대감과 동시에 AI를 통한 산업 패러다임 변화로 시장 관심이 확대되고 있다”며 “이에 투자자들은 밸류에이션 매력도가 높은 업체에 관심이 늘어날 수밖에 없고 현재 제품 질 확대에 따른 고객사 증가, 수직 계열화를 통한 원가 개선, 비메모리 시장 진입으로 성장 스토리에 주목할 시점”이라고 덧붙였다.

한편 “올해 안정적 실적을 기반으로 다음해 영업이익 1543억원(YoY +35%)의 고성장할 것”이라며 “제품 특성상 교체주기(약 3~6개월)가 발생되는 점이 특징적이고 수요 회복 시 성장은 더욱 가속화될 수밖에 없다”고 판단했다.

끝으로 “자회사와의 시너지를 통한 수직 계열화 성공도 주목할 포인트인데 제품 수주가 확대되며 올해 실적 체력을 확보한 이유”라며 “국내 대표 부품 업체로서 높은 밸류에이션 매력과 함께 중장기 성장 동력에 주목할 것”을 권고했다.

원익QNC는 반도체 및 디스플레이 제조에 사용되는 석영제품(쿼츠)와 산업용 세라믹을 제조한다.

원익QNC. 최근 실적 [자료=네이버 증권]

lsy@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>