[버핏 연구소=이승윤 기자] 메리츠증권은 3일 아모레퍼시픽(090430)에 대해 서구권 저변 확장, 기타 아시아 확대, 설화수 리뉴얼 효과 기대감이 유효하다며, 투자의견 『매수』와 목표주가 15만원을 제시했다. 아모레퍼시픽의 전일 종가는 9만7600원이다.

메리츠증권의 하누리 애널리스트는 “올해 2분기 매출액 9307억원(-1.6%, 이하 YoY), 영업이익 484억원(흑전, OPM 5.2%), 순이익 473억원(흑전)을 기록할 것”이라며 “설화수 리뉴얼 관련 마케팅비가 대거 집행되면서 직전분기비 감익할 것(영업이익 -24.8%)”으로 전망했다.

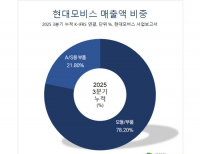

또 “국내 화장품 매출액과 영업이익은 각각 4423억원(-16.8%), 358억원(-10.7%)으로 주력 채널 부진이 여전하다(면세 -35.0%, 온라인 -15.0%, 방판/뉴커머스 -5.2%)”며 “일회성 비용(지난해 2분기 방판 조직개편 관련 100억원 추정) 제거로 감익폭은 감소했고 생활용품(-10.0%)은 채널 조정이 일단락, 적자는 면할 것(영업이익: 올해 2분기 예상 4억원 vs. 지난해 2분기 -34억원)”이라고 전했다.

그는 “중국 매출액 1613억원(+30.0%), 영업적자 -35억원으로 영업 정상화로 판매가 반등할 것(지난해 2분기 록다운 -58.5% -> 올해 2분기 예상 리오픈 +30.0%; 설화수 +35.8%, 라네즈 +49.5%, 리니스프리 +8.2%)”이라며 “단 기타 브랜드 적자(영업 적자/OPM: 라네즈 -17억원/-5%, 이니스프리 및 마몽드 -11억원/-3%)에 설화수 광고비(70억원 추산) 증가로 흑자 전환은 쉽지 않을 것”으로 예상했다.

끝으로 “서구는 판매 강세에 타타하퍼 연결로 고성장할 것(북미 683억원/+89.8%, 타타하퍼 120억원 제외 +56.4%, 유럽 108억원/+89.8%)”이라며 “상여금 지급(6월)과 마케팅 증가를 감안, 마진은 소폭 감소할 것(OPM: 합산 9.2%/-0.4%p; 북미 8.1%/-2.0%p, 유럽 16.5%/+10.0%p)”으로 판단했다.

아모레퍼시픽은 화장품, 생활용품, 건강기능식품을 제조, 판매한다.

아모레퍼시픽. 최근 실적 [자료=네이버 증권]

lsy@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>