[버핏 연구소=이승윤 기자] 삼성증권은 12일 이노션(214320)에 대해 본격적인 업황 개선을 논하기엔 이르나 경쟁 역량 강화를 기반으로 불확실한 경영 환경 속에서도 이익이 성장할 것이라며, 투자의견 『매수』와 목표주가 5만8000원을 유지했다. 이노션의 전일 종가는 3만9500원이다.

삼성증권의 최민하 애널리스트는 “2분기 연결 매출총이익은 1920억원(YoY +8.0%), 영업이익 361억원(YoY +38.7%)으로 컨센서스(286억원)을 웃돌 것”이라며 “시장 기대치를 상회하는 이유는 광고 업황 자체가 본격 회복에 돌입했다기 보다는 핵심 고객사가 신제품 등의 출시에 맞춰 광고 캠페인, 프로모션 등을 예상보다 빠르게 진행했기 때문”이라고 설명했다.

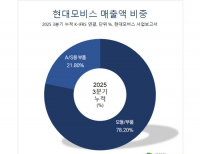

또 “주요 광고주가 아이오닉6, EV9, 신형 니로 EV, 코나 EV 등 전기차 점유율 확대에 나서면서 EV 라인업을 확충해 관련 광고 물량이 이번 분기에 예상보다 크게 반영됐다”며 “비계열 물량도 호전됐는데 전분기 대비 광고 수주를 위한 경쟁PT도 늘면서 추가 수주도 확보했다”고 추정했다.

그는 “불확실한 경영 환경에 유연하게 대응하기 위해 전반적인 비용 통제 기조가 이어졌고 안정적인 수준에서 판관비 통제가 이뤄지면서 수익성도 향상됐다”며 “2분기 매출총이익 대비 영업이익률은 18.8%로 전년 동기 대비 4.2% 상승했을 것”이라고 전했다.

한편 “지난 6월 중순 미디어 데이터 역량 확보 차원에서 디지털 마케팅사 ‘디플랜360’을 인수를 발표했다”며 “디플랜360은 미디어렙사 기능을 보유하고 있어 이번 인수를 통해 디지털 역량을 더 강화해 광고주의 디지털 마케팅 수요에 더욱 적극적으로 대응할 것”으로 전망했다.

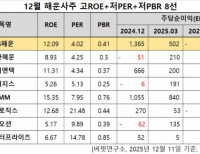

끝으로 “본격적인 광고 업황 개선을 논하기에는 아직 이르고 2분기 실적 호조는 당초 하반기로 예상됐던 광고 물량 일부가 선반영된 부분도 있어 이익 추정치를 크게 조정하지 않았다”며 “지속적인 M&A를 통해 경쟁 역량을 지속 강화해온 만큼 불확실한 경영 환경 속에서도 금년 이익 개선은 가능할 전망이고 보유 순현금 감안 시 저평가 영역에 있다”고 밝혔다.

이노션은 매체대행, 광고제작, 프로모션, 옥외광고, 스포츠 비즈니스 컨설팅, 공간 디자인, 체험마케팅 등 서비스를 제공한다.

이노션. 최근 실적 [자료=네이버 증권]

lsy@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>