[버핏 연구소=이승윤 기자] 현대차증권은 2일 에스티팜(237690)에 대해 4분기 실적으로 연간 매출 우려가 해소됐고 매출원가 및 비용 개선도 이익 증대의 원인이라며, 투자의견 『매수』와 목표주가 11만원을 유지했다. 에스티팜의 전일 종가는 6만3400원이다.

현대차증권의 엄민용 애널리스트는 “4분기 잠정 실적 연결기준 매출액 1197억원(YoY +19.2%, QoQ +114.0%), 영업이익 214억원(YoY +131.8%, QoQ +221.2%, OPM 17.9%)으로 호실적을 기록했다”며 “지난해는 극심한 상저하고를 예상했으나 기대보다 낮았던 3분기 시장 실적과 에스티팜 4분기 잠정 실적 발표로 연간 매출 2841억원(YoY +13.9%) 목표를 달성하며 우려가 해소됐다”고 전했다.

그는 “생산 수율과 생산 기간 단축 및 숙련도 향상에 따른 투입 인원 감소 등으로 생산효율성이 증대되며 고마진을 올리고 매출액 767억원으로 4분기 매출액 1197억원 중 64.1%를 차지했다”며 “특히 매출원가율이 전년 동분기 69.3% 대비 66.4%로 개선됐고 연간 원가율 또한 4p%pt 개선, 그 외 판관비에서 경상연구개발비, 급여 비용 전년 동분기 대비 감소했다”고 밝혔다.

한편 “현재 상업화 단계 고지혈증 치료제, 골수이형성증후군 치료제가 올해 ‘올리고’ 매출의 매인이 될 것이고 킬로미크론혈증 치료제, 유전성혈관부종 치료제 상업화 수주가 있을 것”이라며 “척수성근위축증 치료제는 올해 미국 PAI 실사가 있어 상업화 물량이 올해 말 승인될 것이고 매출 발생 요인, 동맥경화증 치료제도 PPQ 배치에 납품돼 다음해 말 상업화가 승인될 것”으로 기대했다.

또 “상업화 물질이 5개까지 늘어나는 경우를 대비하기 위한 증설로 올해 말이나 다음해 1분기에 증설이 완료돼 7월부터 가동되는 것과 제 2 올리고동 추가 증설이 필요하다”며 “올리고 CDMO 선제적 증설에 따른 오버 CAPA 우려도 해소되는 중이고 현재 대형라인에서 생산되는 상업화 물질이 적고 임상단계 물질을 생산 중임에도 이익률이 증가하고 있다”고 판단했다.

이어 “올해가 비효율적 공장가동 상태에서 턴어라운드되는 시점이 될 것”이라며 “연내 미토콘드리아 결핍증 PAI 실사가 있을 것으로 예상돼 실사 이후 매출이 증가할 것”으로 예상했다.

끝으로 “올해도 지난해과 유사한 상저하고 실적 추이를 나타낼 것으로 보여 1분기 실적은 4분기 대비 좋지 않을 수 있으나 연간 성장세가 더 뚜렷해질 것“이라며 “미국의 중국 우시 제재 법안 상정으로 중국 CRO 및 우시앱텍 자회사 우시STA 올리고 생산도 에스티팜에게 수주에 대한 잠재적 수혜가 될 것”으로 전망했다.

에스티팜은 신약 원료의약품을 생산 판매한다.

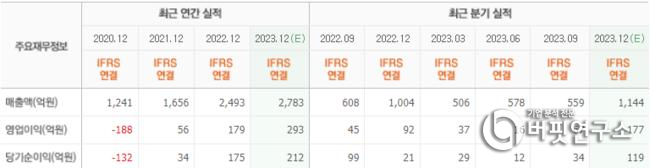

에스티팜. 최근 실적 [자료=네이버 증권]

에스티팜. 최근 실적 [자료=네이버 증권]

lsy@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>