DS투자증권이 24일 SK하이닉스(000660)에 대해 AI 시장의 성장과 함께 HBM의 수요는 지속적으로 성장 중이라며, 투자의견 ‘매수’를 유지하고 목표주가를 29만원으로 상향했다. SK하이닉스의 전일 종가는 23만4000원이다.

DS투자증권의 이수림 애널리스트는 “올해 2분기 매출 15조9000억원(QoQ +27.8%, YoY +117.4%), 영업이익 5조원(QoQ +74.9%, 흑자전환 YoY)”이라며 “2분기 DRAM B/G 15%와 ASP는 전분기 대비 15% 증가, NAND는 B/G 1%와 ASP는 전분기 대비 19% 증가할 것”으로 추정했다.

또 “HBM 매출이 꾸준히 증가하고 범용 DRAM과 NAND도 ASP 상승에 따라 분기별로 실적 개선세가 뚜렷해지고 있다”며 “NAND는 지난 분기에 이어 스토리지 수요 증가 영향으로 QLC eSSD의 매출 증가가 이어지는 중이고 AI 서버의 온기로 QLC 수요가 증가하며 지난해 NAND 적자의 주요 원인이었던 Solidigm(NAND 사업부)의 가동률 상승이 고무적”이라고 밝혔다.

그는 “현재 주요 고객사 향으로 HBM3e 8단을 공급하고 있고 12단 관련 퀄 테스트도 순조롭게 진행 중”이라며 “경쟁업체들의 유의미한 신제품 공급이 아직까지 가시화되지 않고 있어 SK하이닉스의 HBM 경쟁력은 올해도 유지될 것”으로 판단했다.

이어 “올해 3분기 중에는 다음해 HBM 공급계획에 대한 논의가 진행될 것”이라며 “최근 주요 고객사가 하반기 양산 예정인 Blackwell, 2026년 Rubin 플랫폼 출시, HBM4 탑재 계획을 발표하며 AI GPU 신제품에 대한 중장기 로드맵 가시화, 강한 HBM 수요가 지속될 것이며 주요 고객사와 함께 ASIC 칩 개발업체들의 HBM 수요도 증가할 것”으로 전망했다.

끝으로 “올해 매출액 68조원(YoY +107.6%), 영업이익 23조9000억원(흑자전환 YoY)”이라며 “다음해 HBM 출하량은 올해 대비 2배 이상 증가할 것이고 HBM에 투입되는 웨이퍼 증가로 범용 메모리 수급 상황도 우호적일 것”으로 예상했다.

SK하이닉스는 메모리 반도체를 전문 생산하는 SK그룹 자회사다.

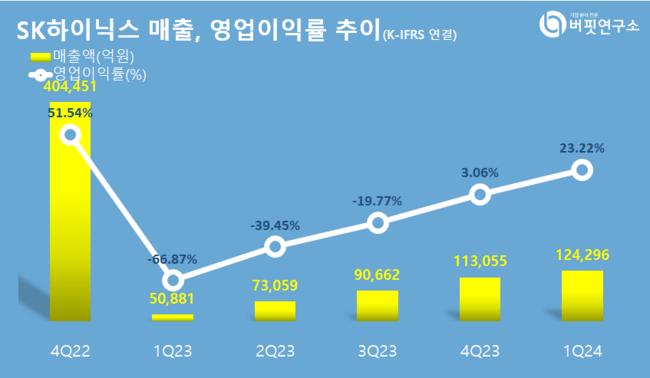

SK하이닉스 최근 분기별 매출액 및 영업이익률 추이. [자료=버핏리포트]

SK하이닉스 최근 분기별 매출액 및 영업이익률 추이. [자료=버핏리포트]

lsy@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>