한국투자증권이 23일 컴투스(078340)에 대해 전방 시장인 국내 모바일게임 시장의 성장률 하락, 컴투스의 신작 라인업을 감안할 때 실적 개선은 2025년 이후에 가능하다며 투자의견은 ‘중립’으로 유지했고, 목표 주가는 기존 9만5000원을 유지했다. 컴투스의 전일 종가는 3만8900원이다.

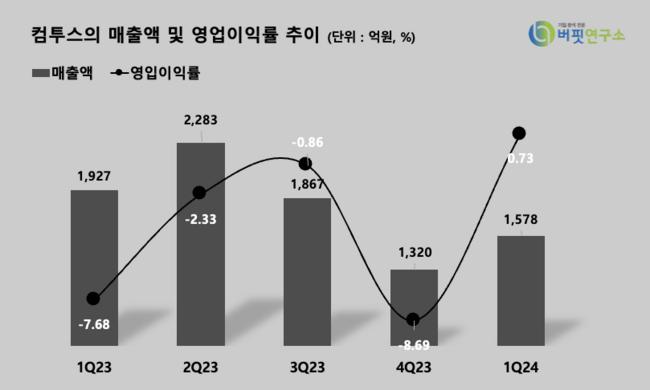

정호윤 한국투자증권 연구원은 “컴투스의 2분기 매출액은 1822억원(YoY -17.3%), 영업손실 12억원(YoY 적자지속)으로 컨센서스를 하회할 전망”이라고 말했다.

정 연구원은 “주력 게임인 서머너즈워가 2분기 10주년 이벤트 영향으로 전분기대비 매출액이 크게 늘어날 것”이며 “야구게임 또한 야구 시즌 개막에 따른 성수기 진입으로 매출 증가가 예상된다”고 내다봤다.

이어 “국내 모바일게임 시장 경쟁이 심화되고 있고 컴투스는 그 속에서 어려운 상황에 놓여있다”며 “지난 몇 년간 출시한 신작 대부분이 흥행에 실패해 게임사업부 매출액이 5000억원 수준에서 정체되고 있다”고 밝혔다.

끝으로 그는“국내 모바일게임 시장의 흥행 불확실성이 전반적으로 커졌으며 아직 신작 출시 일정 불확실성 또한 존재하기 때문에 출시 이후 성과를 확인하고 접근하는 것이 바람직하다”고 평가했다.

컴투스는 현재 약 70%의 매출이 해외에서 발생하고 있으며, 모바일게임(스마트폰 게임)을 주력 사업으로 하고 있다.

컴투스의 최근 분기 매출액 및 영업이익률 추이. [이미지=버핏연구소]

컴투스의 최근 분기 매출액 및 영업이익률 추이. [이미지=버핏연구소]

jjk072811@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>