상상인증권이 31일 한화시스템(272210)에 대해 상반기 호실적에도 10%대 매출 성장 가이던스를 유지하고, 수익성에 대해 보수적인 스탠스를 유지한 점에 비해 내년 방산 부문의 원가절감 효과 지속과 수출 비중의 상승에 따른 YoY 수익성 개선이 전망되다며 투자의견은 매수, 목표주가는 2만7000원으로 상향조정했다. 한화시스템의 전일종가는 2만500원이다.

김광식 상상인증권 연구원은 한화시스템의 2분기 실적으로 매출액 6873억원(YoY +12.4%), 영업이익 980억원(YoY +207.7%)을 기록하며 서프라이즈(Fngiude 영업이익 446억원)를 실현했다고 밝혔다.

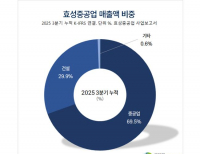

방산 부문에서는 매출액 4932억원(YoY +10.1%), 영업이익 609억원(YoY +116.0%)으로 높은 수익성 상승이 나타났다. 이는 국내사업에서 발생한 일회성 정산금, 수익성 제고를 위한 원가절감 노력, 폴란드향 K2 사업 반영 등으로 인한 수출 비중이 상승(23 8% -> 2Q24 18%)했고, 경상개발비의 감소가 주요했다고 설명했다.

ICT부문은 매출액 1,901억원(YoY +17.1%), 영업이익 232억원(YoY +110.9%)을 기록했다. 김 연구원은 1분기 수익성 개선 요인이 지속되었으며, 계열사향 매출 증가, 전년대비 PPA 상각비 감소 영향으로 QoQ 수익성 상승을 예정되었던 인력 충원 지연과 외형 성장으로 인한 레버리지 효과로 인한 것으로 판단했다.

김 연구원은 한화시스템의 하반기는 다소 보수적으로 운영해야 하지만 이연된 경상개발비, 대규모 프로젝트 종료, 수출 비중 소폭 감소 가능성에 기인하여 내년 추정치는 상향해야 한다고 전했다.

한화시스템은 군사장비의 제조 및 판매하는 방산부문과 IT 아웃소싱 등 서비스 판매하는 ICT부문 사업을 영위하고 있다. 핵심사업인 군위성통신체계-Ⅱ 및 전술정보통신체계(TICN), 대대급전투지휘체계(B2CS), 개인전투체계, 한국형전투기(KF-X) 사업에 참여하고 있다.

한화시스템 연간 매출액 및 영업이익률 추이. [이미지=버핏연구소]

한화시스템 연간 매출액 및 영업이익률 추이. [이미지=버핏연구소]

rlaghrua823@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>