NH투자증권이 10일 한국콜마(161890)에 대해 3분기 현재 별도 법인 실적은 견조한 선(Sun) 제품 비중과 수출 강세가 지속되며 수익성이 뒷받침되고, 3분기 실적 기대감이 유효한 구간으로 안정적인 선택지라 판단된다며 투자의견은 ‘매수’로 유지했고, 목표 주가는 기존 8만3000원에서 8만8000원으로 상향 조정했다. 한국콜마의 전일 종가는 7만1800원이다.

정지윤 NH투자증권 연구원은 “한국콜마의 3분기 매출액은 6447억원(YoY +25%), 영업이익은 605억원(YoY +95%)으로 영업이익 컨센서스를 13% 상회하는 실적을 전망한다”고 내다봤다.

정 연구원은 “국내 사업 부문 매출액은 2830억원(YoY +52%), 영업이익은 333억원(YoY +155%)으로 추정한다”며 “7~8월도 지난 2분기와 유사한 선(Sun) 제품 비중, 수출 증대로 전분기 대비 생산일수 감소에도 양호한 매출 성장이 예상된다”고 전했다.

그는 “해외 사업 부문에서 무석은 중국 경기 위축에도 불구하고 수익성 제고에 초점을 맞춰 매출과 이익이 증가했다”며 “미국은 적자가 확대됐지만, 하반기에 주요 고객사의 제품 리뉴얼 생산이 안정화되면서 매출 증대가 예상된다”고 말했다.

한국콜마는 화장품 ODM(제조자개발생산)사업과, 제약 CMO(위탁생산)사업, HB&B(헬스·뷰티·음료)사업을 한다.

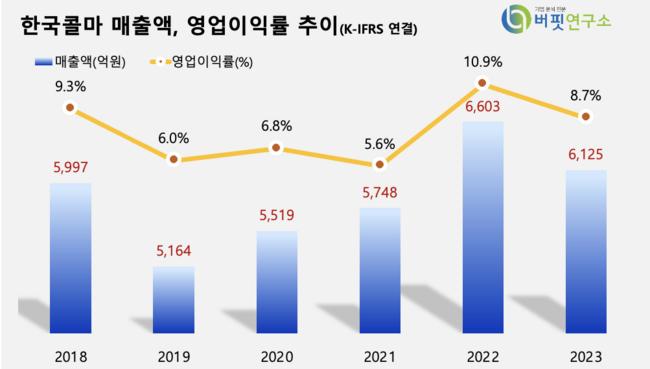

한국콜마 최근 분기 매출액 및 영업이익률 추이. [이미지=버핏연구소]

한국콜마 최근 분기 매출액 및 영업이익률 추이. [이미지=버핏연구소]

jjk072811@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>