대신증권이 11일 삼성SDI(006400)에 대해 소형전지에서의 부진은 중대형 전지에서 일부 상쇄될 전망이며 편광필름 사업부 매각에 따른 영업 이익률 개선과 완성차 업체의 폼팩터 확장 계획에 주목해야 한다며 투자의견 ‘매수’와 목표주가 54만원을 유지했다. 삼성SDI의 전일 종가는 36만9500원이다.

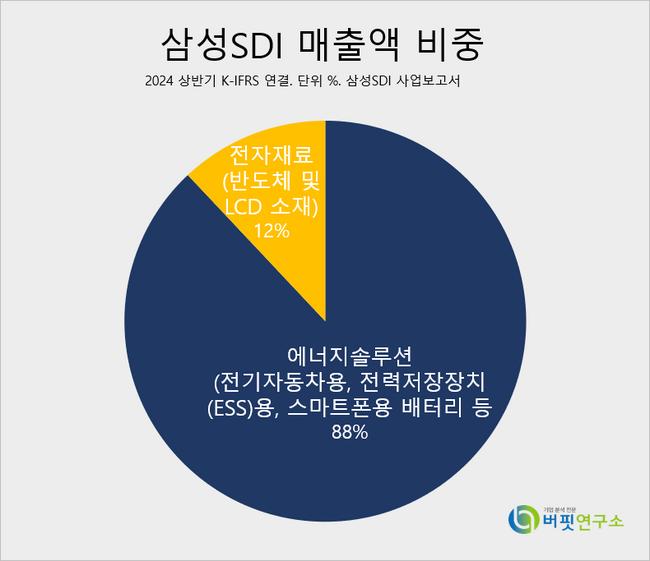

삼성SDI 주요품목 매출 비중. [자료=삼성SDI 사업보고서]

삼성SDI 주요품목 매출 비중. [자료=삼성SDI 사업보고서]

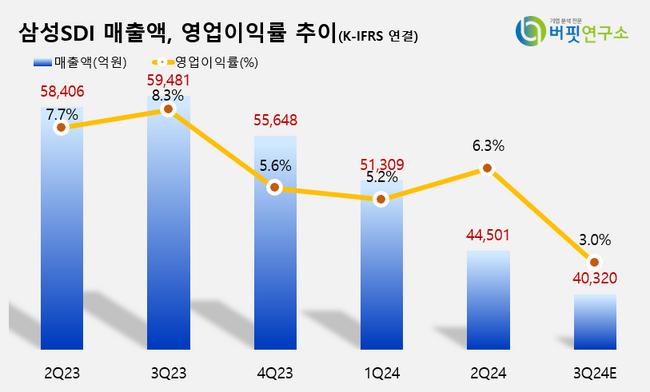

최태용 대신증권 연구원은 "삼성SDI의 3분기 매출액은 4조원(전분기 대비 -9.4%, 전년 대비 -32.2%), 영업이익은 1210억원(전분기 대비 -56.8%, 전년 대비 -75.6%)를 기록했을 것"이라고 예측했다.

구체적으로 "디램의 혼합평균판매단가(Blended ASP)는 전분기대비 -8%, 출하량은 3% 전분기 대비 +3%를 기록했을 것"으로 전망했다. 또 "소형전지는 전분기 원통형 배터리 주요 고객사의 보전 효과(수익성이 높은 주문이나 거래가 전체 성과에 긍정적으로 작용하는 것을 의미하지만, 이와 동시에 그러한 효과가 약해지면 매출이나 이익에 부정적인 영향)에 따른 부진이 예상된다"고 언급했다. 소형전지에서의 부진은 중대형 전지에서 일부 상쇄될 전망이다. 최 연구원은 "중대형전지분야는 PHEV(플러그인 하이브리드 자동차)향 및 팩 위주 판매에 따른 낮은 출하량 기저 효과와 ESS(전력저장장치) 호조로 물량 성장이 전망된다"고 분석했다.

"전자재료 부문의 매출은 3095억원(전분기 대비 -32.4%)를 기록했을 것"이라고 언급했다. 편광필름 사업의 매각에 따른 외형(매출액) 축소로 전자재료 부문 내 편광 필름이 차지한 분기 매출 2500억원이 감소할 전망이다. 하지만 이에 대해 "편광필름 사업은 수익성이 지속적으로 악화돼왔다"며 "외형 축소보다는 이익 체력 개선(영업이익률 개선)에 주목해야 한다"고 분석했다.

최 연구원은 OEM(완성차 업체)들의 폼팩터 다각화 이슈에도 주목했다. "GM이 Investor day에서 파우치에서 각형 폼팩터로 확장할 계획을 밝혔다"며 "2027년 가동될 삼성 SID의 인디애나 JV공장이 이에 해당된다"고 했다. 또 "배터리 화재 안정성에서도 각형이 파우치형보다 우위에 있다는 점, 국내 경쟁사들에 비해 각형에서 강점을 갖고있다는 점은 잠재 고객사 확대의 가능성을 시사한다"고 언급했다.

삼성SDI는 중·대형전지, 소형전지 등의 리튬이온 2차 전지를 생산·판매하는 에너지솔루션 사업과 반도체 및 디스플레이 소재 등을 생산·판매하는 전자재료 사업 등을 하고 있다.

삼성SDI 최근 분기별 매출액 및 영업이익률 추이. [이미지=버핏연구소]

삼성SDI 최근 분기별 매출액 및 영업이익률 추이. [이미지=버핏연구소]

hee1902@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>