한국투자증권은 17일 현대로템(064350)에 대해 폴란드 2차 계약과 루마니아 수출 계약 체결 가시성이 높아져 오는 2026년 영업이익 증가가 예상되고, 추가 수출 발생이 예상됨에 따라 투자의견은 매수, 목표주가는 7만9000원으로 29.5% 상향 조정했다. 현대로템의 전일 종가는 6만4100원이다.

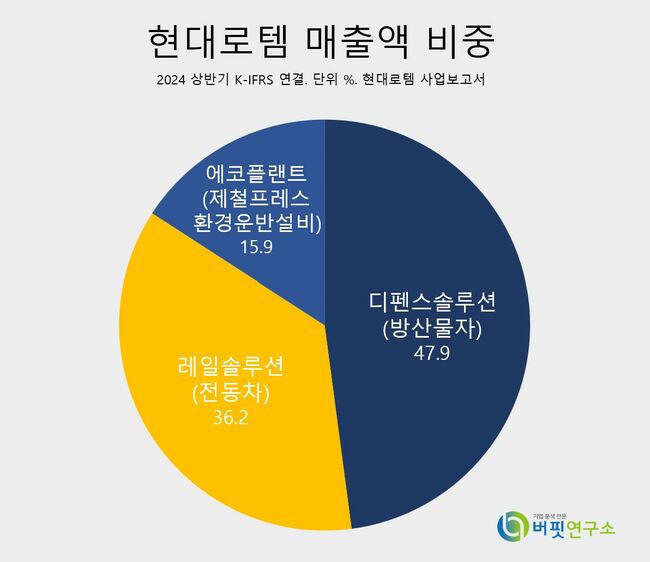

현대로템 주요품목 매출 비중. [자료= 현대로템 사업보고서]

현대로템 주요품목 매출 비중. [자료= 현대로템 사업보고서]

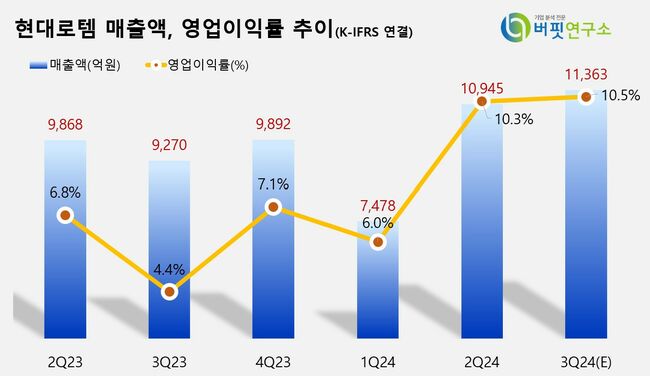

장남현 한국투자증권 연구원은 현대로템의 연결 기준 3분기 실적으로 매출액 1조1363억원(YoY +22.6%), 영업이익 1188억원(YoY +189.1%)으로 각각 컨센서스를 3.6%, 5.5% 상회할 것으로 추정했다. 이는 지난 2분기와 마찬가지로 폴란드향 K2 매출 인식이 순조롭게 이뤄지면서 양호한 분기 실적을 견인했기 때문이라고 분석했다.

장 연구원은 특히 폴란드향 K2 매출 인식에 따른 디펜스솔루션(방산물자) 부문의 해외 매출액을 4290억원으로 추산했다. 지난 1분기 영업 적자, 2분기 BEP(Break Even Point, 손익분기점)를 기록했던 레일솔루션(전동차) 부문의 이익률 역시 회복될 것으로 추정했다.

폴란드의 K2 전차 2차 계약은 연내 체결될 것으로 예측된다. 장 연구원은 계약 물량이 1차와 유사한 180대이며, 이번 2차 계약에는 K2PL 물량이 포함돼 옵션 추가와 계열 전차 물량이 추가 계약될 예정이라고 전했다. 이에 따른 2차 계약 금액은 1차 계약 규모인 4조5000억원을 상회할 것으로 추정했다.

장 연구원은 이를 반영해 오는 2026년과 2027년의 영업이익 추정치를 각각 95.1%와 21.1% 상향 조정했다. 여기에 오는 2025년 초 루마니아향 K2 전차 수출 계약까지 순조롭게 체결된다면 영업이익의 중장기적인 성장성은 확보될 것으로 전망된다.

현대로템은 레일솔루션, 디펜스솔루션, 에코플랜트 사업을 주요 사업으로 하고 있고, 최근 폴란드와의 K2 전차 2차 계약을 앞두고 있다.

현대로템 최근 분기별 매출액 및 영업이익률 추이. [이미지= 버핏연구소]

현대로템 최근 분기별 매출액 및 영업이익률 추이. [이미지= 버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>