메리츠증권은 28일 현대제철(004020)에 대해 다음해 하반기 실적 정상화가 기대된다며, 투자의견 ‘매수’와 목표주가 3만6000원을 유지했다. 현대제철의 전일 종가는 2만5550원이다.

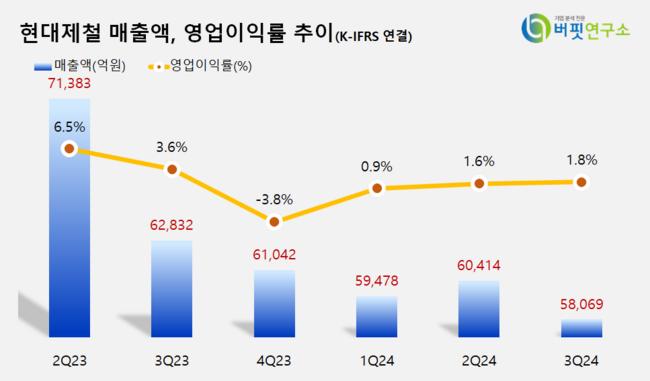

장재혁 메리츠증권의 애널리스트는 “연결영업이익 515억원(YoY -77.5%, QoQ -47.4%, opm 0.9%)으로 컨센서스를 크게 하회했다”며 “원재료 및 제품가격 하락으로 연결기준 약 360억원, 별도기준 약 270억원의 재고평가손실이 발생했다”고 전했다.

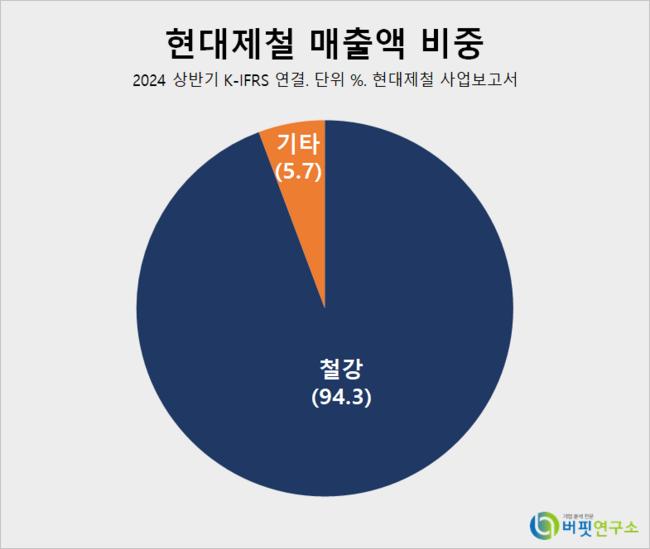

현대제철 매출액 비중. [자료 버핏리포트]

현대제철 매출액 비중. [자료 버핏리포트]

장 애널리스트는 “별도영업이익 321억원(YoY -83.0%, QoQ -29.8%, opm 0.7%)”이라며 “재고평가손실을 감안해도 추정치를 소폭 밑도는 실적”이라고 밝혔다.

그는 구체적으로 “건설향 수요 부진과 비수기 효과가 겹쳐 유례없이 낮은 수준의 봉형강 판매량 122만6000톤(QoQ -17.6%)을 기록했기 때문으로 판매량 회복(비수기 효과 제거), 1회성비용(재고평가손실) 제거 효과, 산업용 전기요금 인상 효과, 롤마진 유지 등을 감안해 올해 4분기 연결영업이익은 769억원(YoY 흑전, QoQ +49.3%) 이 예상된다"고 전했다.

한편 “실적 정상화를 위해 내수 건설 업황 개선으로 인한 철근 수요 회복, 강도 높은 중국 부동산 부양책 및 철강 감산정책으로 인한 저가 수입물량 축소가 필요하다”며 “국내 신규착공면적과 분양 물량이 올해 1분기부터 완만한 YoY 반등세를 보여주고 있다는 점을 고려하면 내년 하반기에 철근 수요와 가동률이 회복될 것”으로 기대했다.

끝으로 “과거 중국의 13, 14차 5개년 계획 때와 같이 15차 5개년 계획(2026~2030년) 발표 이전에 추가적인 철강 감산 정책이 발표될 예정”이라며 “다음달 4~8일 중국 인민대표회의 상무위원회, 오는 12월 경제공작회의, 다음해 3월 양회까지 정책 모멘텀에 의한 변동이 유발되고 유의미한 펀더멘털 개선이 예상되는 다음해 하반기를 향한 중장기적 접근이 유효하다”고 판단했다.

현대제철. 매출액 및 영업이익률. [자료=버핏리포트]

현대제철. 매출액 및 영업이익률. [자료=버핏리포트]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>