한국투자증권은 17일 CJ대한통운(000120)에 대해 지난달 택배 물동량 증가로 하반기부터 업황이 개선되고 C커머스 직진출 수혜도 업계 중 가장 클 것이라며, 투자의견 ‘매수’와 목표주가 13만원을 유지했다. CJ대한통운의 전일 종가는 9만2600원이다.

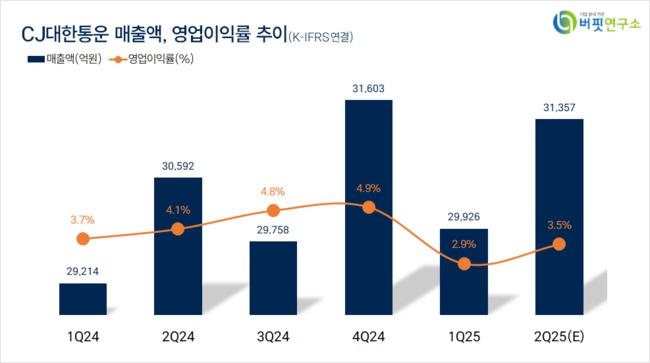

최고운 한국투자증권 애널리스트는 “상반기까지 내수소비 부진에서 벗어나기 어려웠기에 2분기 실적은 시장 기대를 소폭 하회할 것”이라며 “매출액은 전년동기대비 3% 증가한 3조1357억원, 영업이익은 11% 감소한 1112억원”으로 추정했다.

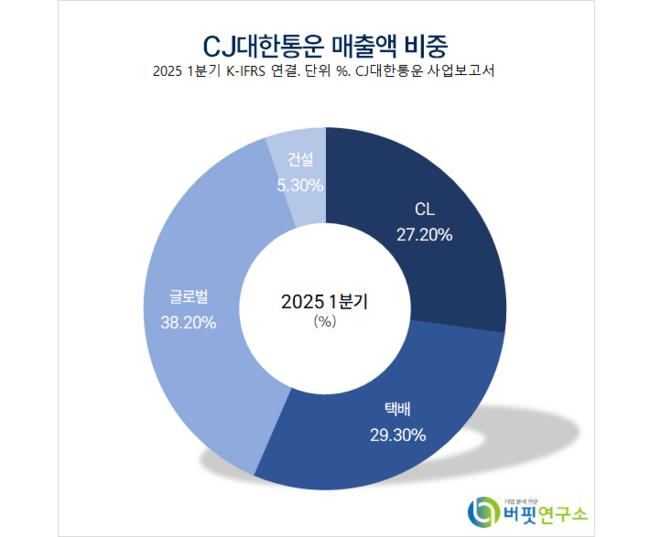

CJ대한통운 매출액 비중. [자료=버핏연구소]

CJ대한통운 매출액 비중. [자료=버핏연구소]

최고운 애널리스트는 “부문별 영업이익 택배 463억원(전년동기대비 -25%, 영업이익률 5.1%), CL(계약물류) 457억원(전년동기대비 +7%, 영업이익률 5.7%), 글로벌 176억원(전년동기대비 -5%, 영업이익률 1.5%)”이라며 “이커머스 수요 회복이 더뎌 택배 물동량은 전년동기대비 4% 감소했다”고 전했다.

이어 “판가 인상 효과도 1%로 처음 예상만큼 공격적이지 않았다”며 “다만 주 7일 배송과 풀필먼트 등 차별화 배송서비스에 대한 수요는 꾸준히 증가하며 택배 영업이익률은 1분기 대비 1%p 개선될 것”으로 전망했다.

또 “CL은 1분기 일회성 비용이슈가 해소되며 이익이 다시 증가할 것”이라며 “이번에도 W&D(창고/유통 업무 담당 부서) 매출이 3자물류 확대에 힘입어 전년동기대비 18% 늘어날 것”으로 예상했다.

최 애널리스트는 “하반기에는 내수부양책 기대감이 더 부각될 것”이라며 “택배 물동량은 지난 5월까지 기대에 못 미쳤지만 지난달 분위기가 반전돼 올해 처음으로 전년대비 증가했고 이는 하반기 계속해서 이어질 것”이라고 밝혔다.

그는 “신세계/알리 협력 강화도 어수선한 내수 소비환경 탓에 지연됐을 뿐 시너지는 유효하다”며 “특히 C커머스(중국 이커머스) 업체들이 한국에 직진출하면 가장 큰 수혜주는 CJ대한통운으로, 물류산업의 고질적 한계를 극복하고 서비스 차별화와 시장지배력 확대가 본격화될 것”으로 판단했다.

끝으로 “올해 전망 PER은 아직 8배로, 최근 주가가 반등했지만 여전히 시장 수익률을 하회하는 수준”이라며 “밸류에이션 프리미엄을 되찾기 위해서는 차별화 서비스를 통한 쿠팡향 택배수요 이탈 감소, 3자물류 시장 내 지배력 강화가 필요하고 12.6%의 자사주 처분도 구체화되면 재평가는 앞당겨질 것”으로 기대했다.

CJ대한통운은 육상/해상 운송, 보관/하역, 택배 사업을 운영하는 CJ그룹 물류업체다. TES 물류기술 연구소를 중심으로 AI/빅데이터를 활용한 물류 운영 혁신, 로봇 기반 물류센터 자동화와 무인화를 추진하고 있다.

CJ대한통운. 매출액 및 영업이익률. [자료=버핏연구소]

CJ대한통운. 매출액 및 영업이익률. [자료=버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>